Publications

美國信託與跨境傳承

第六章 離岸信託移至美國信託實際操作

對於有財富傳承需求的高淨值華人而言,信託雖稱不上是完美的規劃工具,但在眾多傳承方式中,經過逾千年的發展,已堪稱是最出色的一種;但信託作為財富傳承的工具,在各國、各地區受到不同法律與規則的規範,且依據家族需求的不同,衍生出不同多種類型……

對於有財富傳承需求的高淨值華人而言,信託雖稱不上是完美的規劃工具,但在眾多傳承方式中,經過逾千年的發展,已堪稱是最出色的一種;但信託作為財富傳承的工具,在各國、各地區受到不同法律與規則的規範,且依據家族需求的不同,衍生出不同多種類型。信託的設立不僅需要熟悉當地法律的信託與稅務律師進行架構設計與合約擬定,成立後亦需依賴精通信託與稅務的會計師進行管理與維護。此外,隨著家族的變遷與信託所在地法規的調整,需定期檢視與修正信託架構。因此,設立人應保持警惕,因為家族信託一旦出問題,往往是嚴重且難以解決的。在設立人仍在世時,家族精神與文化的凝聚通常能維持信託的穩定,但真正的挑戰往往出現在設立人去世之後。再加上全球法律環境不斷變遷,強權國家對其居民採取強硬的課稅措施,而申請成為該國居民者絡繹不絕,使得稅務問題層出不窮。美國即為一例,其稅制的影響廣泛且複雜,使得家族信託的長期維護充滿挑戰。

此外,家族信託的運作細節至關重要,應建立完善的模型,以預測並應對未來可能發生的執行與分配問題,因此,信託架構需持續優化,適時補充條款,以確保其靈活性與有效性。美國的家族信託制度歷經逾百餘年的發展與調整,至今已相對完善。而英屬維京群島、開曼群島、澤西島、巴哈馬等離岸信託則因具備法律保護機制、保密性、靈活的稅務規劃與資產隔離等優勢,使信託當事人在設計架構時享有更大的自由度。香港與新加坡的私人銀行及家族辦公室,為滿足客戶需求或拓展業務,長期以來亦廣泛運用離岸信託進行家族財富傳承。

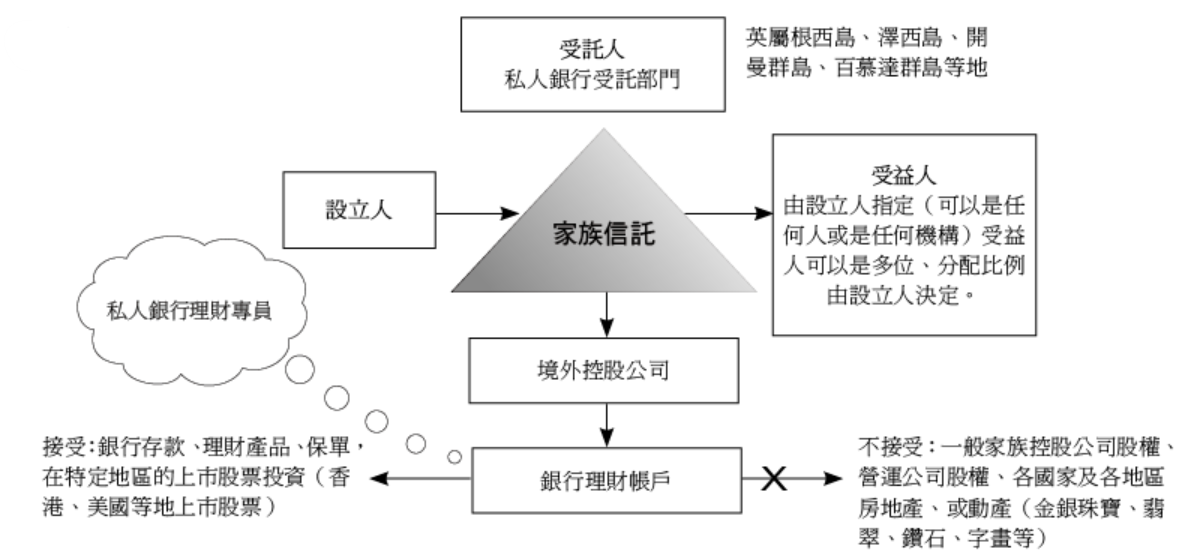

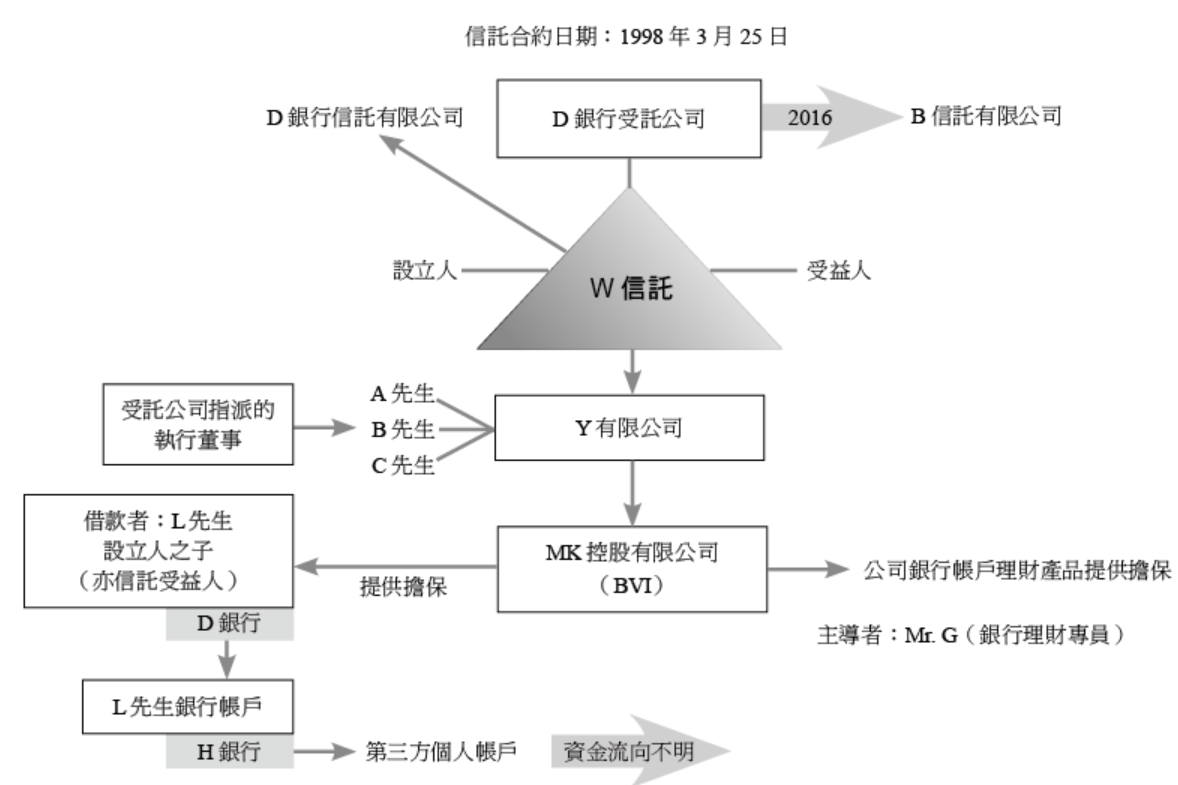

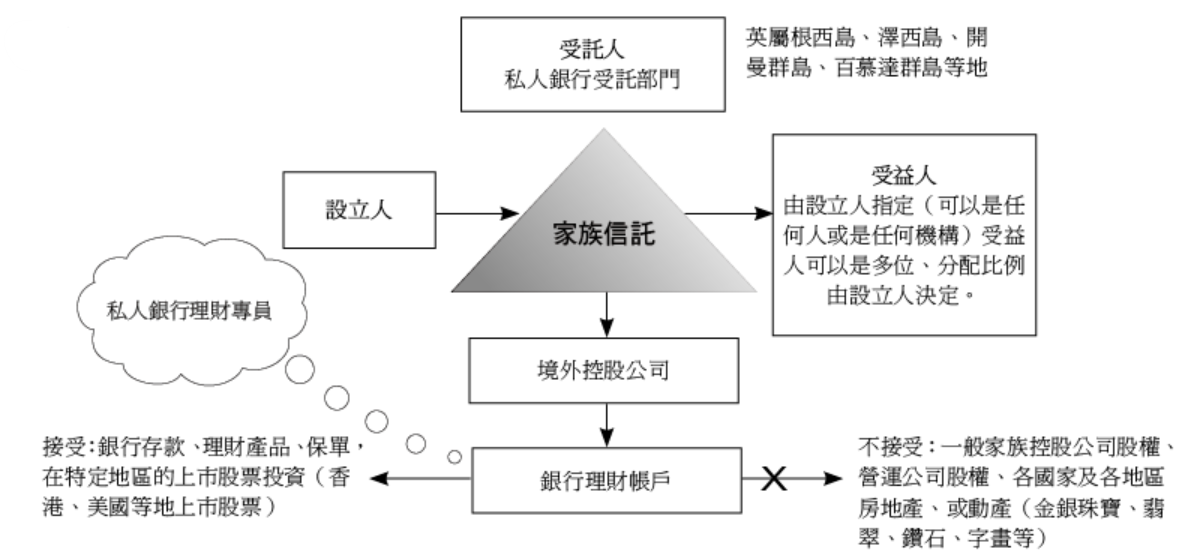

然而,近年來,離岸信託受法令遵循要求(如CRS、FBAR),合規成本大幅提升。另一方面,許多家族信託在設立過程中,並非由專業的信託與稅務律師、會計師主導,而是由私人銀行理財顧問或家族辦公室人員推動,這些從業者通常以業務為導向,重點放在理財產品銷售或境外保單推廣,常以標準化的家族信託合約向所有客戶行銷,忽略個別家族的特殊需求,導致信託設立後訴訟案例頻傳,風險隨之增加。

因此,在選擇離岸信託時,應保持謹慎態度,警惕其中可能存在的「陷阱」或「雷區」。以下列舉目前離岸信託面臨的主要問題1:

1 https://www.dehenglaw.com/CN/tansuocontent/0008/022161/7.aspx?MID=0902&AID=

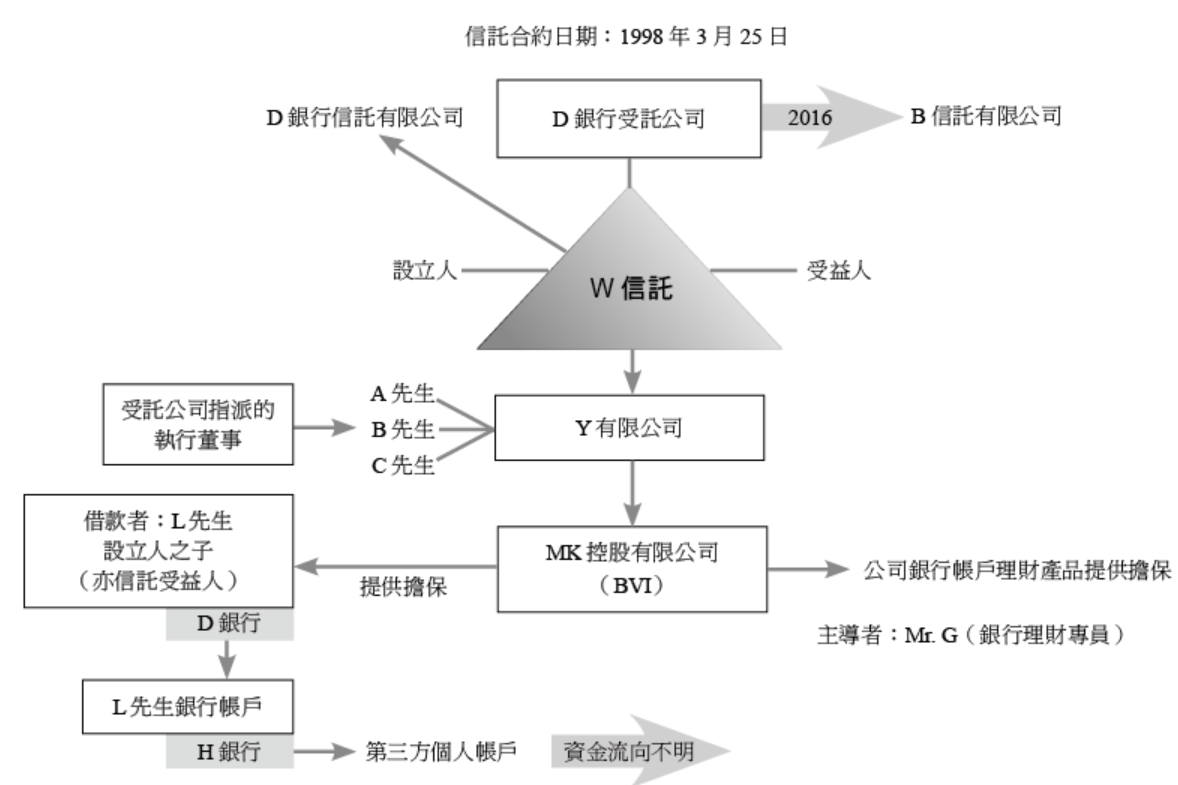

(一)信託設立所需時間與經濟成本

談及離岸信託,客戶往往關注設立所需的時間與經濟成本。這主要取決於信託資產的類型以及與律師、會計師的溝通情況。一般而言,境外信託的設立時間最短約2~3週,最長可能需數個月;設立費用與年度維持費用通常在數萬美元以上,甚至更高。

相較之下,美國家族信託雖然在設立時需考量家族的客製化需求,資產跨境與國際化配置等因素,導致一次性費用可能與離岸信託相當,但美國受託公司選擇更多,信託年度維持費用甚至可低至6,000美元以下。此外,離岸信託除了需考量設立時間與經濟成本,還需注意其衍生的法律爭議與後續解決成本。然而,許多離岸信託機構較少提及這類風險,使客戶在面臨糾紛時,需付出更高昂的時間與金錢成本來應對。

(二)信託設立後的潛在訴訟成本

離岸信託所屬司法轄區多採用英美法系,法院在處理糾紛時通常採取「遵循先例」原則,僅以特殊情況下才會「突破先例」。然而,一旦海外信託發生爭議,訴訟當事人可能涉及多個司法轄區,例如當事人居所地、公司股權所在地、信託設立地、帳戶開設地及實體財產所在地等,導致多個司法轄區的法院可能同時受理案件。這不僅增加了案件的法律複雜性,也使訴訟成本大幅上升。

除了法院收取的案件受理費,當事人還需承擔高額的律師費。境外律師的收費普遍不接受「風險收費」(及勝訴後支付律師費),而是按小時計費。在香港、新加坡等地,處理信託訴訟的專業大律師相對少數,訴訟律師的費用每小時動輒1,000至4,000美元。此外,由於訴訟程序冗長,從起訴前的準備到正式審理,過程可能持續數年,導致訴訟費用累積至「天價」,甚至可能使原告或被告因財務壓力而破產。

相較之下,美國的信託體系較為完善,擁有專門的信託法庭,訴訟律師的費用相對合理,每小時500至700美金已是高標準。此外,由於美國信託法規完整,信託合約架構成熟,訴訟程序相對簡單,能夠有效保障信託設立人及受益人的權益,降低法律風險與訴訟成本。

(三)信託相關爭議解決的時間成本

離岸信託的法律關係與司法管轄權較為複雜,當發生爭議時,可能涉及多個法域的訴訟同時進行,導致訴訟的過程反覆波折、增加時間成本。此外,跨境案件通常因財產爭議的複雜性,使得處理時間大幅延長,再加上語言障礙等因素,進一步拉長訴訟週期。由於離岸信託糾紛通常涉及高額資產,法院多採用普通程序審理,使案件處理時間遠長於一般海外訴訟案件。

相較之下,美國擁有專門的信託法庭,訴訟程序清晰且單一,能夠快速解決信託爭議,大幅縮短解決時間,降低家族財富管理的不確定性與風險。

(四)設立信託的避稅功效可能無法實現

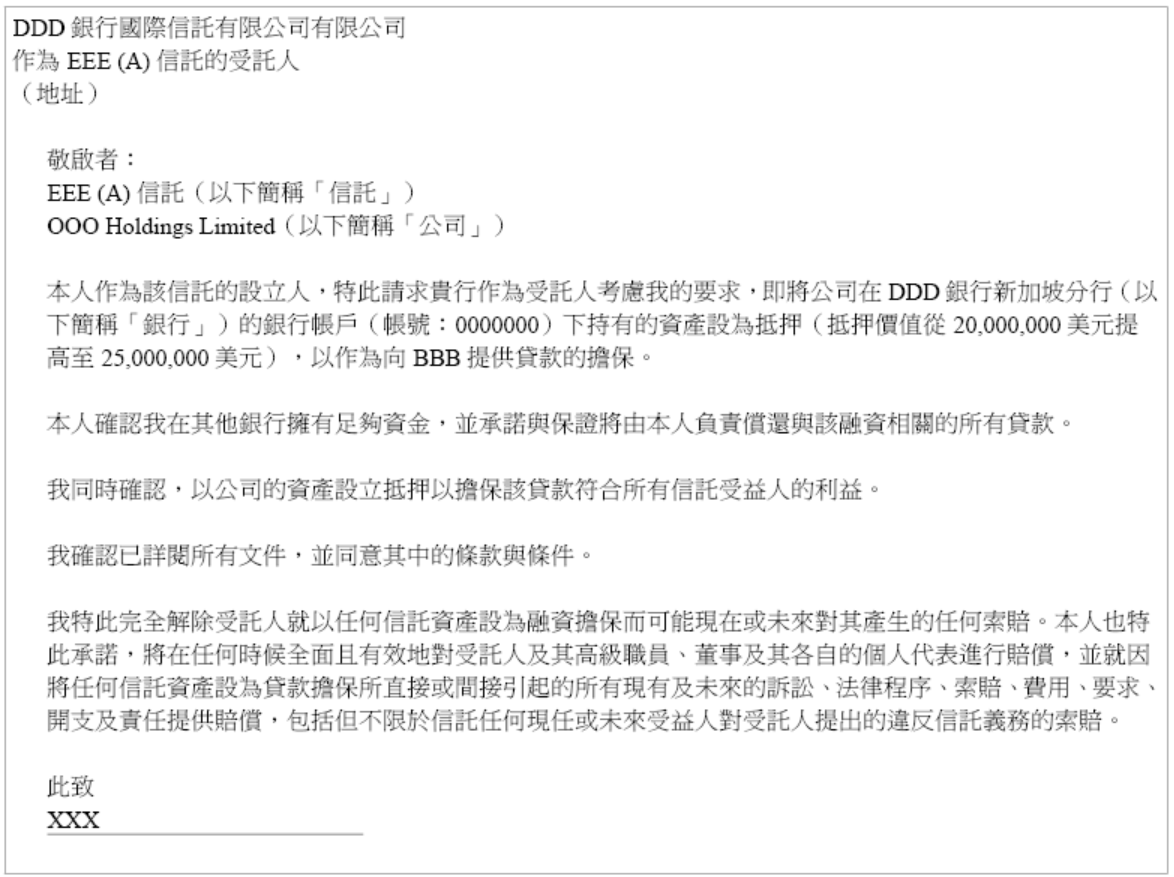

根據《共同申報準則》(CRS),全球金融機構在統計和申報金融帳戶資訊時,必須穿透信託與基金架構,辨別並申報信託金融帳戶的實際控制人(包括委託人、保護人及受益人),並依其所屬國的稅務居民身分進行申報。雖然美國並未加入CRS,但依據《海外金融機構申報》(FATCA),美國對其稅務居民施行類似CRS的資訊申報要求。因此,受CRS與FATCA的約束,海外信託與基金的避稅功能大幅削弱,甚至可能無法實現。

不過,若美國信託的受益人中無美國稅務居民,且信託資產均位於美國境外,而信託設立人與保護人也均為非美國稅務居民,則該信託既能受美國信託法律保護、無須遵循CRS申報規定,又能完全規避美國稅務負擔,實現高度靈活與有效的財富管理,可謂一舉數得。

(五)信託的資產保障功能失效

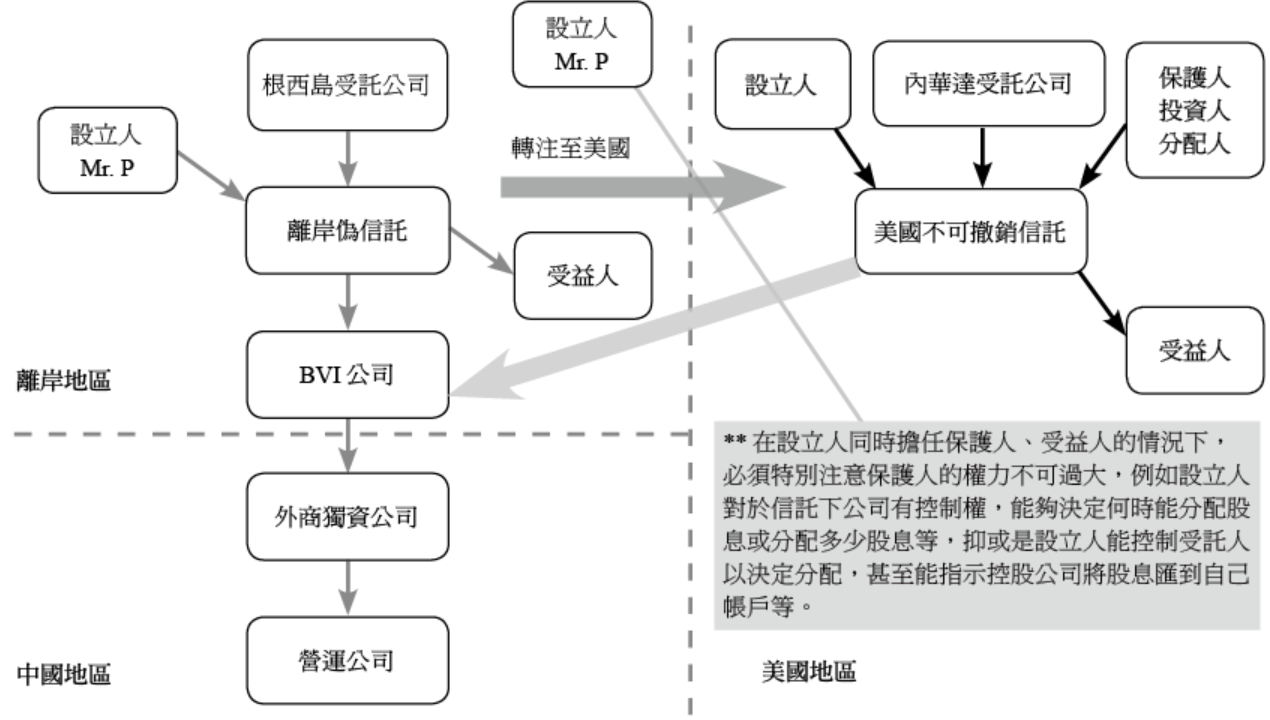

在離岸信託中,由於信託設立人或保護人對受託人的信譽或職業操守有顧慮,往往希望在信託運作中保有最大限度的掌控權。然而,若信託設立人權力過大,例如設立人可撰擬「意願書」(Letter of Wish)、或將保護人納入受益人範圍,則可能導致信託的獨立性受到質疑,進而影響信託的資產保護功能,使其喪失法律上的有效性。如何在信託架構設計中平衡資產所有權、管理權與收益權,同時維持信託的獨立性,並讓委託人或保護人有適當的影響力,是信託設計的關鍵與專業所在。

相較之下,美國信託透過「指示型信託」(Directed Trust)有效解決此問題。早在30年前,美國德拉瓦州的專業律師與會計師,基於對美國信託法與信託稅法的深入理解,提出了指示型信託的概念。此類信託使得信託資產所有權、管理權與受益權得以平衡,並在維持信託獨立性的同時,讓委託人或保護人仍可發揮適當的影響力。

(六)可移入信託的資產類型受限

並非所有資產都能立即轉移至信託機構(或其控制企業)名下。雖然境外信託可容納的資產類型較為多樣,但通常僅限於境外資產,若涉及境內資產,則需先透過適當的境外控股架構進行轉換,才能納入境外信託。

在美國信託架構下,熟悉跨境財富傳承的會計師與律師深諳中國資產國際化的困難與關鍵技巧,因此在協助中國資產轉移至美國信託時,通常早已採取以下規劃:

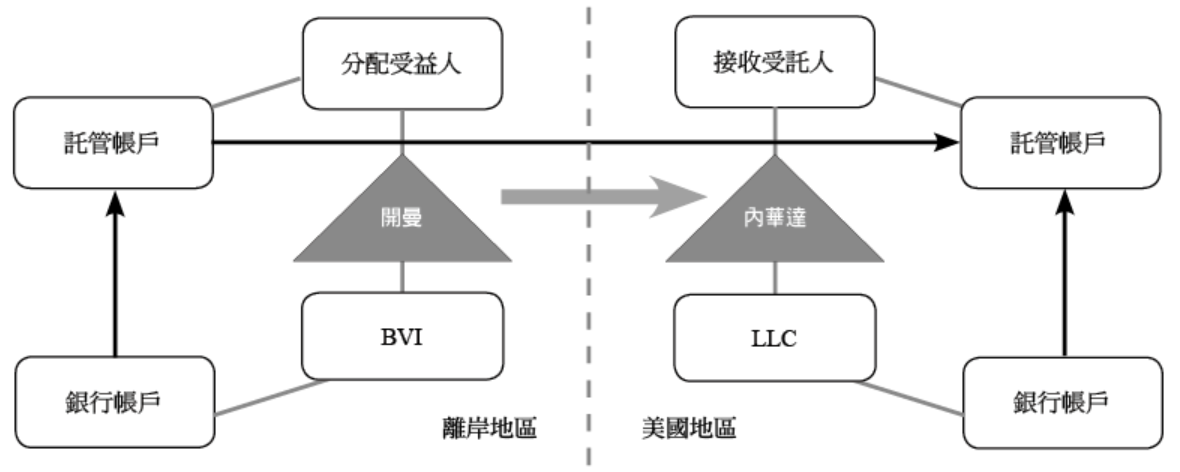

1.確定法律主體:先設立美國信託擬制的法律主體,同時建立美國本地適用的法律實體,如LLC(有限責任公司)或C Corp.(股份公司),確保信託架構合規。

2.設立銀行帳戶:開立美國信託及相關法律實體的銀行帳戶,以便後續資產轉移。

3.搭建境外資產轉移橋梁:在第三地設立境外法律實體與銀行帳戶,以此做為中國資產國際化的橋樑。

4.資產合法轉移:透過合法的境外架構及適當的資產操作,使境內資產國際化,最後透過轉讓文件,將第三地的境外法律實體移入美國信託,即完成資產轉移。

(七)信託受託人的道德風險

不同司法管轄區對海外信託受託人的資質要求不一,導致受託人存在極大的道德風險。在不可撤銷的裁量信託中(Irrevocable Discretionary Trust),受託人被賦予較大的自由裁量權,若缺乏有效的監督機制,則委託人與受益人的利益可能遭受侵害。

尤其在境外信託之中,受託人往往由境外私人銀行引介,更甚者,境外信託受託人與私人銀行實為同一集團,採取「一套班子、兩個牌子」的運作模式——受託公司始終不出面,簽署信託文件的通常是銀行理財顧問。在這樣的架構下,受益人對信託財產的實際控制權受到極大限制,財產遭受損失的風險也相對較高。

相較之下,美國信託普遍採用「指示型信託」,此類信託確保信託財產的主導權仍掌握在保護人手中。無論是投資管理還是財產分配,均由保護人來主導,從根本消除了受託人濫權的風險。

(八)信託爭端解決過程與結果的不確定性

海外信託多依據英美法而設立,法官雖然遵循「先例原則」,但在特殊情況下也可能打破先例。因此,海外信託一旦發生爭議,即便在境外同一司法管轄區內,相同的爭議情形可能導致不同的判決結果,增加了爭端的不確定性。

此外,設立人對境外法律的理解有限,加上語言障礙,可能導致信託架構與合約條款的設計存在缺陷,進而埋下未來爭訟的隱憂。這一問題在私人銀行主導的家族信託籌劃中尤為突出,因為銀行的主要目標是維繫客戶資產,而非真正專業地為家族財富傳承提供最優解決方案。許多私人銀行提供的家族信託方案,表面上是以財富傳承為名,實際上以「業務綁定」為核心,一套制式化的信託合約行銷給所有客戶,即便專業信託律師提出修改建議,仍難以調整信託條款,因為信託合約條文往往已偏向私人銀行的立場,且受限於銀行內部的合規要求,無法靈活變更。

相較之下,美國信託採取更靈活的模式,其受託人通常為專業的受託公司,信託合約則由美國信託律師依據客戶需求量身訂製。這種架構不僅能根據客觀環境與家族需求進行調整,甚至在信託成立後仍可適時修改條款,同時仍維持信託的獨立性。這正是美國信託與離岸信託的最大區別。

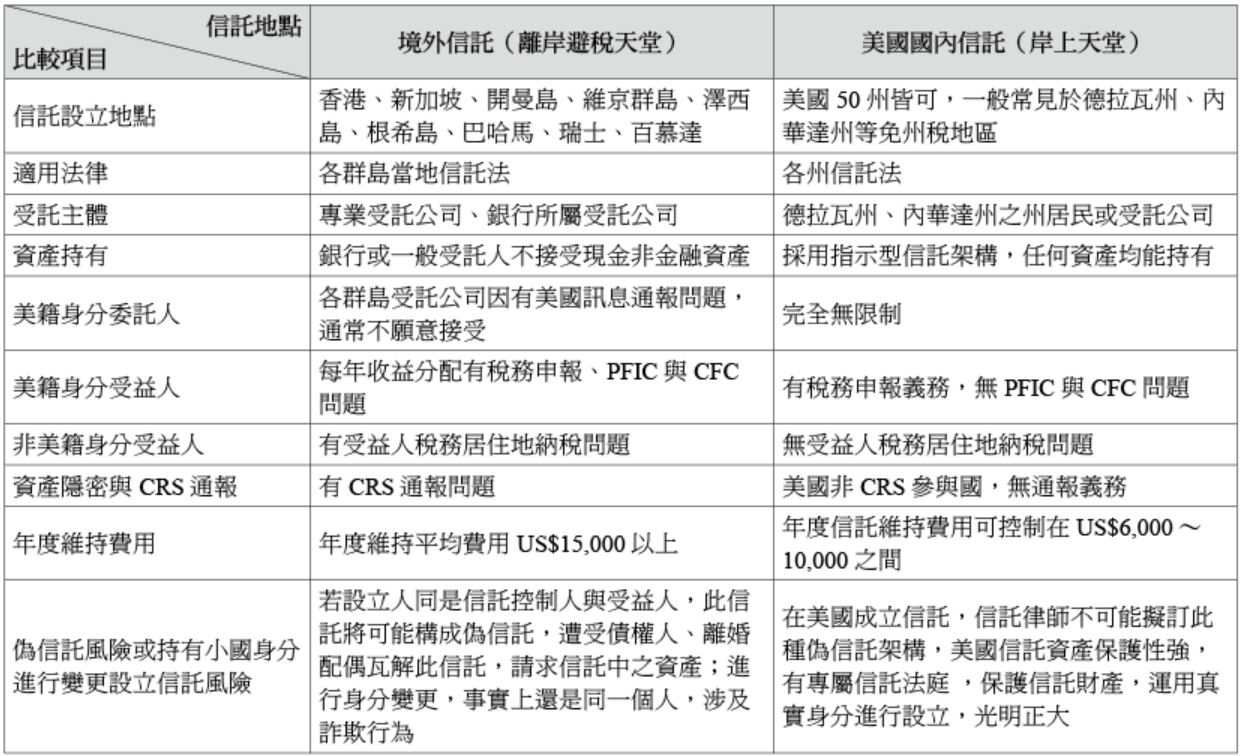

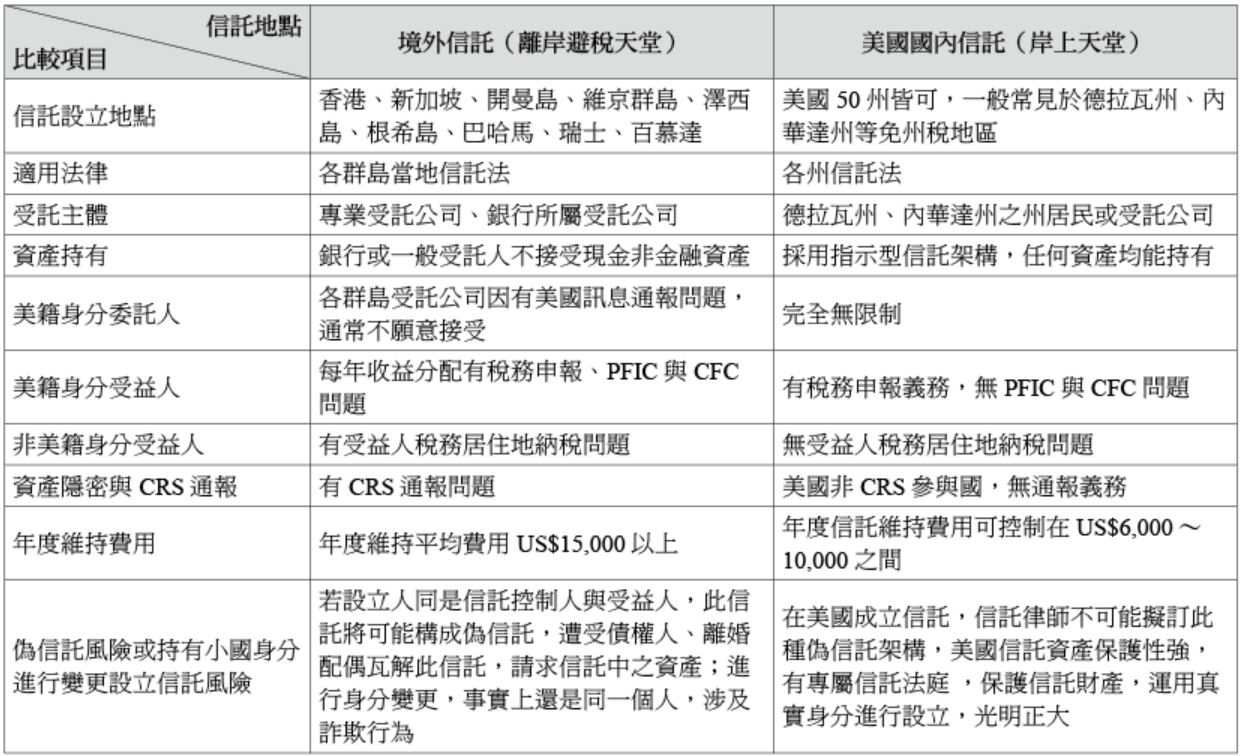

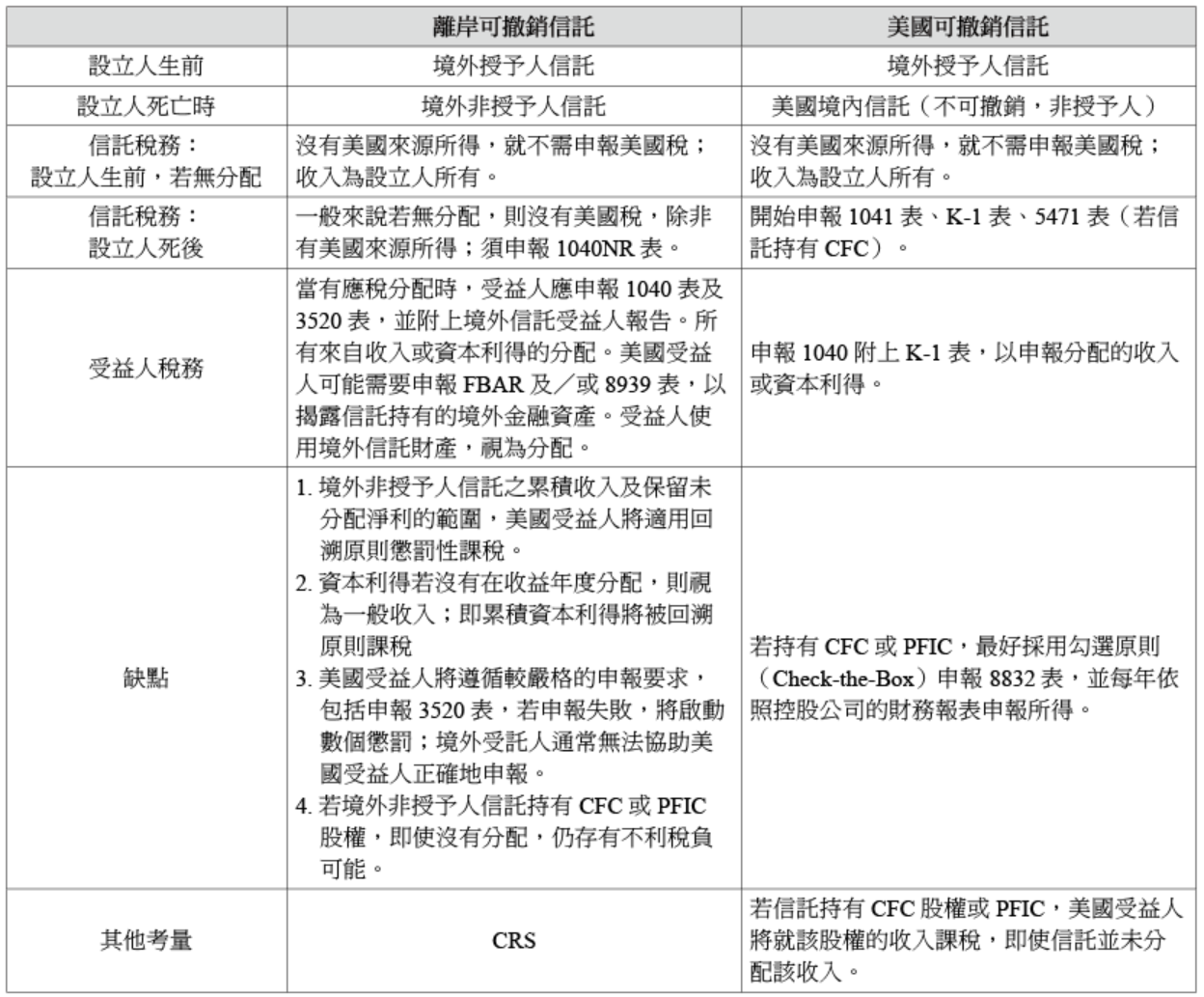

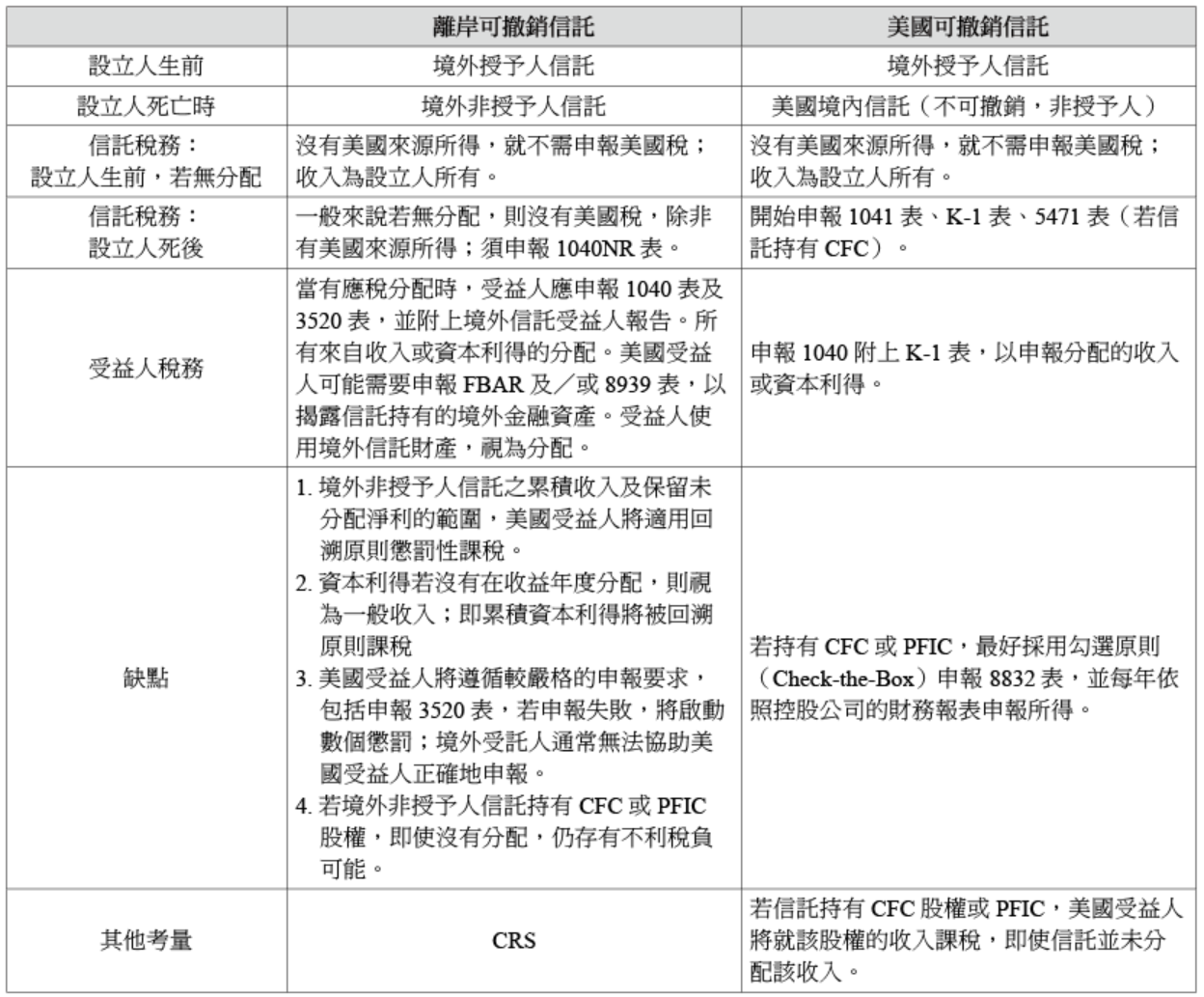

以下表格簡要比較了「境外信託」 與「美國國內信託」的主要差異。

此外,家族信託的運作細節至關重要,應建立完善的模型,以預測並應對未來可能發生的執行與分配問題,因此,信託架構需持續優化,適時補充條款,以確保其靈活性與有效性。美國的家族信託制度歷經逾百餘年的發展與調整,至今已相對完善。而英屬維京群島、開曼群島、澤西島、巴哈馬等離岸信託則因具備法律保護機制、保密性、靈活的稅務規劃與資產隔離等優勢,使信託當事人在設計架構時享有更大的自由度。香港與新加坡的私人銀行及家族辦公室,為滿足客戶需求或拓展業務,長期以來亦廣泛運用離岸信託進行家族財富傳承。

然而,近年來,離岸信託受法令遵循要求(如CRS、FBAR),合規成本大幅提升。另一方面,許多家族信託在設立過程中,並非由專業的信託與稅務律師、會計師主導,而是由私人銀行理財顧問或家族辦公室人員推動,這些從業者通常以業務為導向,重點放在理財產品銷售或境外保單推廣,常以標準化的家族信託合約向所有客戶行銷,忽略個別家族的特殊需求,導致信託設立後訴訟案例頻傳,風險隨之增加。

因此,在選擇離岸信託時,應保持謹慎態度,警惕其中可能存在的「陷阱」或「雷區」。以下列舉目前離岸信託面臨的主要問題1:

1 https://www.dehenglaw.com/CN/tansuocontent/0008/022161/7.aspx?MID=0902&AID=

(一)信託設立所需時間與經濟成本

談及離岸信託,客戶往往關注設立所需的時間與經濟成本。這主要取決於信託資產的類型以及與律師、會計師的溝通情況。一般而言,境外信託的設立時間最短約2~3週,最長可能需數個月;設立費用與年度維持費用通常在數萬美元以上,甚至更高。

相較之下,美國家族信託雖然在設立時需考量家族的客製化需求,資產跨境與國際化配置等因素,導致一次性費用可能與離岸信託相當,但美國受託公司選擇更多,信託年度維持費用甚至可低至6,000美元以下。此外,離岸信託除了需考量設立時間與經濟成本,還需注意其衍生的法律爭議與後續解決成本。然而,許多離岸信託機構較少提及這類風險,使客戶在面臨糾紛時,需付出更高昂的時間與金錢成本來應對。

(二)信託設立後的潛在訴訟成本

離岸信託所屬司法轄區多採用英美法系,法院在處理糾紛時通常採取「遵循先例」原則,僅以特殊情況下才會「突破先例」。然而,一旦海外信託發生爭議,訴訟當事人可能涉及多個司法轄區,例如當事人居所地、公司股權所在地、信託設立地、帳戶開設地及實體財產所在地等,導致多個司法轄區的法院可能同時受理案件。這不僅增加了案件的法律複雜性,也使訴訟成本大幅上升。

除了法院收取的案件受理費,當事人還需承擔高額的律師費。境外律師的收費普遍不接受「風險收費」(及勝訴後支付律師費),而是按小時計費。在香港、新加坡等地,處理信託訴訟的專業大律師相對少數,訴訟律師的費用每小時動輒1,000至4,000美元。此外,由於訴訟程序冗長,從起訴前的準備到正式審理,過程可能持續數年,導致訴訟費用累積至「天價」,甚至可能使原告或被告因財務壓力而破產。

相較之下,美國的信託體系較為完善,擁有專門的信託法庭,訴訟律師的費用相對合理,每小時500至700美金已是高標準。此外,由於美國信託法規完整,信託合約架構成熟,訴訟程序相對簡單,能夠有效保障信託設立人及受益人的權益,降低法律風險與訴訟成本。

(三)信託相關爭議解決的時間成本

離岸信託的法律關係與司法管轄權較為複雜,當發生爭議時,可能涉及多個法域的訴訟同時進行,導致訴訟的過程反覆波折、增加時間成本。此外,跨境案件通常因財產爭議的複雜性,使得處理時間大幅延長,再加上語言障礙等因素,進一步拉長訴訟週期。由於離岸信託糾紛通常涉及高額資產,法院多採用普通程序審理,使案件處理時間遠長於一般海外訴訟案件。

相較之下,美國擁有專門的信託法庭,訴訟程序清晰且單一,能夠快速解決信託爭議,大幅縮短解決時間,降低家族財富管理的不確定性與風險。

(四)設立信託的避稅功效可能無法實現

根據《共同申報準則》(CRS),全球金融機構在統計和申報金融帳戶資訊時,必須穿透信託與基金架構,辨別並申報信託金融帳戶的實際控制人(包括委託人、保護人及受益人),並依其所屬國的稅務居民身分進行申報。雖然美國並未加入CRS,但依據《海外金融機構申報》(FATCA),美國對其稅務居民施行類似CRS的資訊申報要求。因此,受CRS與FATCA的約束,海外信託與基金的避稅功能大幅削弱,甚至可能無法實現。

不過,若美國信託的受益人中無美國稅務居民,且信託資產均位於美國境外,而信託設立人與保護人也均為非美國稅務居民,則該信託既能受美國信託法律保護、無須遵循CRS申報規定,又能完全規避美國稅務負擔,實現高度靈活與有效的財富管理,可謂一舉數得。

(五)信託的資產保障功能失效

在離岸信託中,由於信託設立人或保護人對受託人的信譽或職業操守有顧慮,往往希望在信託運作中保有最大限度的掌控權。然而,若信託設立人權力過大,例如設立人可撰擬「意願書」(Letter of Wish)、或將保護人納入受益人範圍,則可能導致信託的獨立性受到質疑,進而影響信託的資產保護功能,使其喪失法律上的有效性。如何在信託架構設計中平衡資產所有權、管理權與收益權,同時維持信託的獨立性,並讓委託人或保護人有適當的影響力,是信託設計的關鍵與專業所在。

相較之下,美國信託透過「指示型信託」(Directed Trust)有效解決此問題。早在30年前,美國德拉瓦州的專業律師與會計師,基於對美國信託法與信託稅法的深入理解,提出了指示型信託的概念。此類信託使得信託資產所有權、管理權與受益權得以平衡,並在維持信託獨立性的同時,讓委託人或保護人仍可發揮適當的影響力。

(六)可移入信託的資產類型受限

並非所有資產都能立即轉移至信託機構(或其控制企業)名下。雖然境外信託可容納的資產類型較為多樣,但通常僅限於境外資產,若涉及境內資產,則需先透過適當的境外控股架構進行轉換,才能納入境外信託。

在美國信託架構下,熟悉跨境財富傳承的會計師與律師深諳中國資產國際化的困難與關鍵技巧,因此在協助中國資產轉移至美國信託時,通常早已採取以下規劃:

1.確定法律主體:先設立美國信託擬制的法律主體,同時建立美國本地適用的法律實體,如LLC(有限責任公司)或C Corp.(股份公司),確保信託架構合規。

2.設立銀行帳戶:開立美國信託及相關法律實體的銀行帳戶,以便後續資產轉移。

3.搭建境外資產轉移橋梁:在第三地設立境外法律實體與銀行帳戶,以此做為中國資產國際化的橋樑。

4.資產合法轉移:透過合法的境外架構及適當的資產操作,使境內資產國際化,最後透過轉讓文件,將第三地的境外法律實體移入美國信託,即完成資產轉移。

(七)信託受託人的道德風險

不同司法管轄區對海外信託受託人的資質要求不一,導致受託人存在極大的道德風險。在不可撤銷的裁量信託中(Irrevocable Discretionary Trust),受託人被賦予較大的自由裁量權,若缺乏有效的監督機制,則委託人與受益人的利益可能遭受侵害。

尤其在境外信託之中,受託人往往由境外私人銀行引介,更甚者,境外信託受託人與私人銀行實為同一集團,採取「一套班子、兩個牌子」的運作模式——受託公司始終不出面,簽署信託文件的通常是銀行理財顧問。在這樣的架構下,受益人對信託財產的實際控制權受到極大限制,財產遭受損失的風險也相對較高。

相較之下,美國信託普遍採用「指示型信託」,此類信託確保信託財產的主導權仍掌握在保護人手中。無論是投資管理還是財產分配,均由保護人來主導,從根本消除了受託人濫權的風險。

(八)信託爭端解決過程與結果的不確定性

海外信託多依據英美法而設立,法官雖然遵循「先例原則」,但在特殊情況下也可能打破先例。因此,海外信託一旦發生爭議,即便在境外同一司法管轄區內,相同的爭議情形可能導致不同的判決結果,增加了爭端的不確定性。

此外,設立人對境外法律的理解有限,加上語言障礙,可能導致信託架構與合約條款的設計存在缺陷,進而埋下未來爭訟的隱憂。這一問題在私人銀行主導的家族信託籌劃中尤為突出,因為銀行的主要目標是維繫客戶資產,而非真正專業地為家族財富傳承提供最優解決方案。許多私人銀行提供的家族信託方案,表面上是以財富傳承為名,實際上以「業務綁定」為核心,一套制式化的信託合約行銷給所有客戶,即便專業信託律師提出修改建議,仍難以調整信託條款,因為信託合約條文往往已偏向私人銀行的立場,且受限於銀行內部的合規要求,無法靈活變更。

相較之下,美國信託採取更靈活的模式,其受託人通常為專業的受託公司,信託合約則由美國信託律師依據客戶需求量身訂製。這種架構不僅能根據客觀環境與家族需求進行調整,甚至在信託成立後仍可適時修改條款,同時仍維持信託的獨立性。這正是美國信託與離岸信託的最大區別。

以下表格簡要比較了「境外信託」 與「美國國內信託」的主要差異。

為了進一步說明設立離岸信託可能帶來的問題,筆者憑藉著近二十年的研究與實務經驗,整理出以下案例,揭示離岸信託的六大潛在風險,希望讀者能理解,離岸信託未必是最佳的財富傳承手段。若設立人一開始選擇設立美國指示型信託,或在規劃離岸信託實已充分考量各種可能的風險,則或許能避免這些案例中暴露的關鍵缺陷。

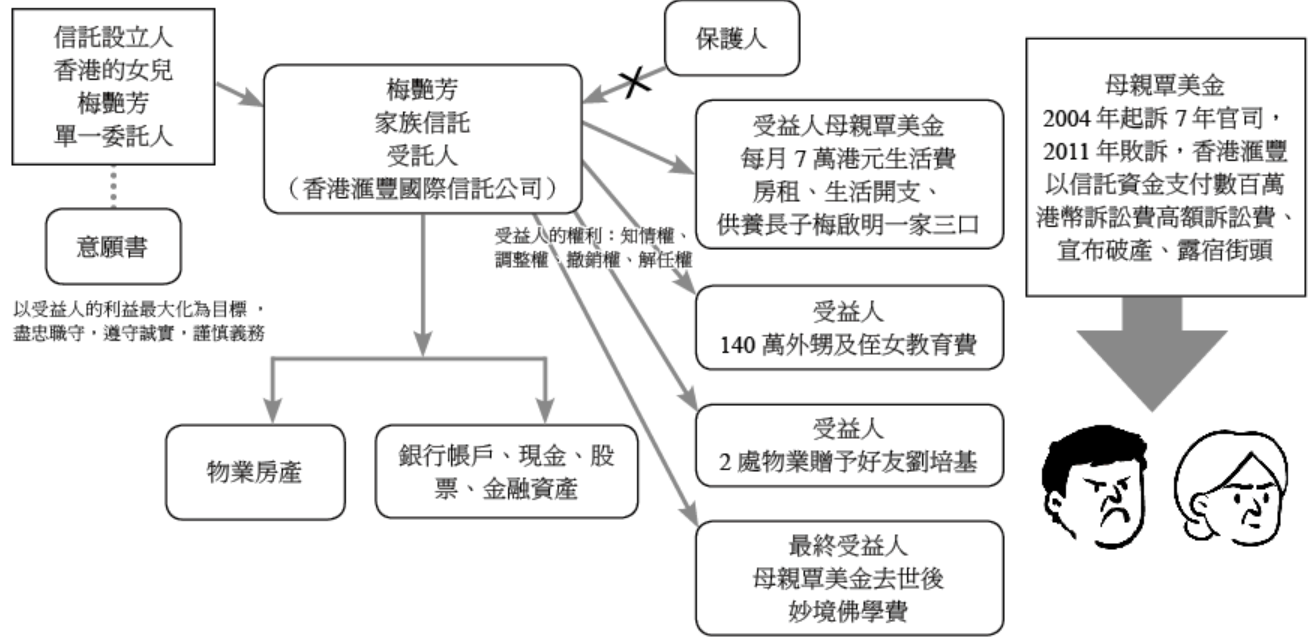

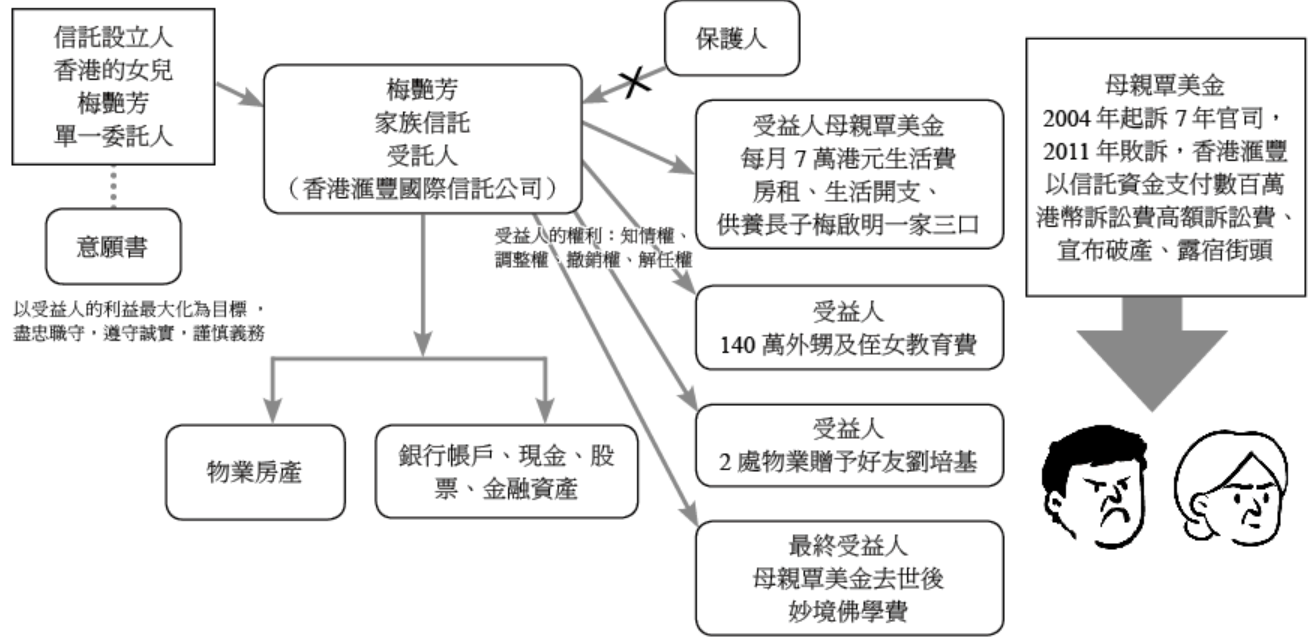

案例一:無限權力、無從制衡的離岸信託受託人——信託之殤

(一)案例背景

梅艷芳被譽為「香港的女兒」的傳奇人物,是香港演藝界傳奇人物,以其渾厚低沉的嗓音、華麗百變的形象和仗義豪爽的性格,成為了無數人心中的偶像,於2003年罹患子宮頸癌逝世,得年40歲。梅艷芳遺下香港、日本、新加坡及英國倫敦等多個物業,當時估計其市值約3,000萬~3,500萬港元,梅豔芳深知母親不善理財,擔心自己去世後母親會花盡遺產而生活無依。因此在2003年12月初,立下遺囑及設立信託,並交由香港滙豐國際信託公司代為管理,梅媽是梅艷芳信託的最大受益者。但就在梅艷芳離世不久,梅媽與梅艷芳的哥哥梅啟明在女兒梅艷芳離世第四日,對於以下信託備忘錄內容不滿而提出訴訟:

1.給母親覃美金每月7萬港元生活費,安排一名司機及一名傭人。

2.給胞姐梅愛芳的兩名兒子、兄長梅德明的兩名女兒,合共170萬港元教育基金。

3.香港跑馬地毓秀大廈及倫敦的兩處不動產,送贈好友劉培基。

4.待母親覃美金百年歸老後,遺產全數捐給妙境佛學會有限公司。

梅媽無法接受該信託內容,因此在梅艷芳離世不到一週內,便發起一連串訴訟,試圖奪回全部遺產。她將案件告上法庭,企圖向香港滙豐國際信託公司取回梅艷芳的全部遺產。然而,訴訟歷經多年纏訟,直至2011年才塵埃落定,最終香港法院裁定梅媽敗訴。除了未能取得遺產,她還因訴訟累積超過兩百多萬港元的律師費。2012年,因無力償還律師費,她遭香港法庭頒令破產,破產期直至2016年才結束。

(二)信託架構

(三)問題思考

1.本案例最大問題在於未設立信託保護人,使得以銀行為受託公司的安排缺乏有效制衡,導致受託公司權力無限擴增。若信託有保護人,該保護人通常由設立人指定的個人或公司,負責監督受託人的資產管理,並提供建議。保護人通常有以下權限:移除或替換受託人、修改信託合約中管理性或技術性條款、指定信託的管轄法院地點、新增或移除受益人、指示受託人進行信託財產分配、決定是否分配本金或收益、甚至可依據信託合約將受託人的部份權力移轉給顧問或其他合適人士,若梅艷芳的信託設有保護人,香港滙豐國際信託公司早在訴訟發生前就可能被換掉,避免後續爭議。

2.在香港與銀行對簿公堂,不僅勝訴率極低,還存在律師獨立性問題,梅媽若想找到與香港滙豐銀行無利害關係的優秀大律師(訴訟律師),幾乎難如登天。

3.香港律師分為事務律師與訴訟律師,其中訴訟律師人數稀少且收費高昂,每小時費用介於15,000~20,000港幣之間,一場訴訟動輒耗費百萬港幣。以本案為例,梅媽美金2004年提起訴訟,歷經7年纏訟,最終2011年敗訴,不僅支付超過兩百多萬港幣的律師費,對造方香港滙豐國際信託公司則依據梅艷芳的信託合約,以信託管理資金支付數百萬港幣訴訟費用。最終,梅媽無力償還鉅額律師費,只能申請破產。

4.若梅艷芳當初選擇標準的美國指示型信託架構,便能有效降低訴訟風險,也無需在香港花費鉅額律師與訴訟費用。

案例二:不願放手的私人銀行受託公司——制式信託合約

(一)案例背景

2023年3月,瑞銀集團(UBS)同意以30億瑞士法郎(32.5億美元)收購瑞士信貸(Credit Suisse)。隨後,約160億瑞郎(173億美元)的瑞信債券變得一文不值。瑞士金融監管機構(FINMA)表示,此次收購將觸發瑞信額外第一類資本(AT1)債券的「完全減記」,這也成為歐洲2,750億美元的AT1市場有史以來規模最大的一次債券減記事件。

AT1債券是一種銀行在財務困難時作為補充資本的債務融資工具,於金融危機後被引入歐洲,旨在銀行倒閉時充當資產負債表的減震器。如果銀行的資本適足率低於特定門檻,AT1債券持有人將可能面臨永久性損失,或其債券被強制轉換為股權。這種機制有助於提升銀行資產負債表的穩健性,使其得以繼續營運。

此事件無疑讓許多透過銀行設立信託的人士心生警惕。長久以來,銀行信託似乎成為綁住客戶的最佳工具,尤其是私人銀行所屬的受託公司,往往採用標準化的信託合約,客戶幾乎無權修改,必須完全接受銀行提供的版本。這樣的安排無形中強化了銀行自身的保護,一旦發生糾紛,客戶往往毫無招架之力。此外,過去許多銀行信託資金曾投資於類似AT1債券的高風險金融產品,然而,鮮少人意識到這類投資可能帶來的極端風險。如今,信託設立人應該重新審視自身的銀行信託架構,以確保資產安全與可能的風險。

(二)信託架構

(三)問題思考

1.更換受託人的條件:在「銀行信託」架構下,什麼條件或程序下可以更換受託人(銀行)?在撰擬信託合約應明確規定,委任人可徵得受託人同意後,可委任一名或多名個人或公司作為順位受託人,無論是否居住在英屬維京群島(BVI)。

2.解除受託人的權力:信託合約應明訂罷免受託人的權力,以確保保護委員會(如有)可根據契約規定解除任何受託人的職務。此外,所有離任受託人皆應遵循相關程序完成交接,以確保信託後續運作的穩定性。

3.受託人資格的取消:若受託人為個人,且被認定為精神不健全、破產,或受到適用破產法規的影響,則受託人資格應立即被撤銷。若受託人是公司,且進強制或自願清算(不僅僅是為合併或重建目的的自願清算),則受託人的職位亦應立即撤銷。

4.受託人的合併或轉換:若受託人是公司或企業,因合併、轉換或重組而產生新的公司或法人,則該新公司或法人將自動取代原受託人,並繼承其全部或大部分的私人信託業務,而無需額外簽署任何文件或採取其他行動。唯若受託人變更後的三個月內,原受託人未向其他受託人(如有)發出正式通知,則應確認更換手續是否符合信託契約與相關法規之規定。

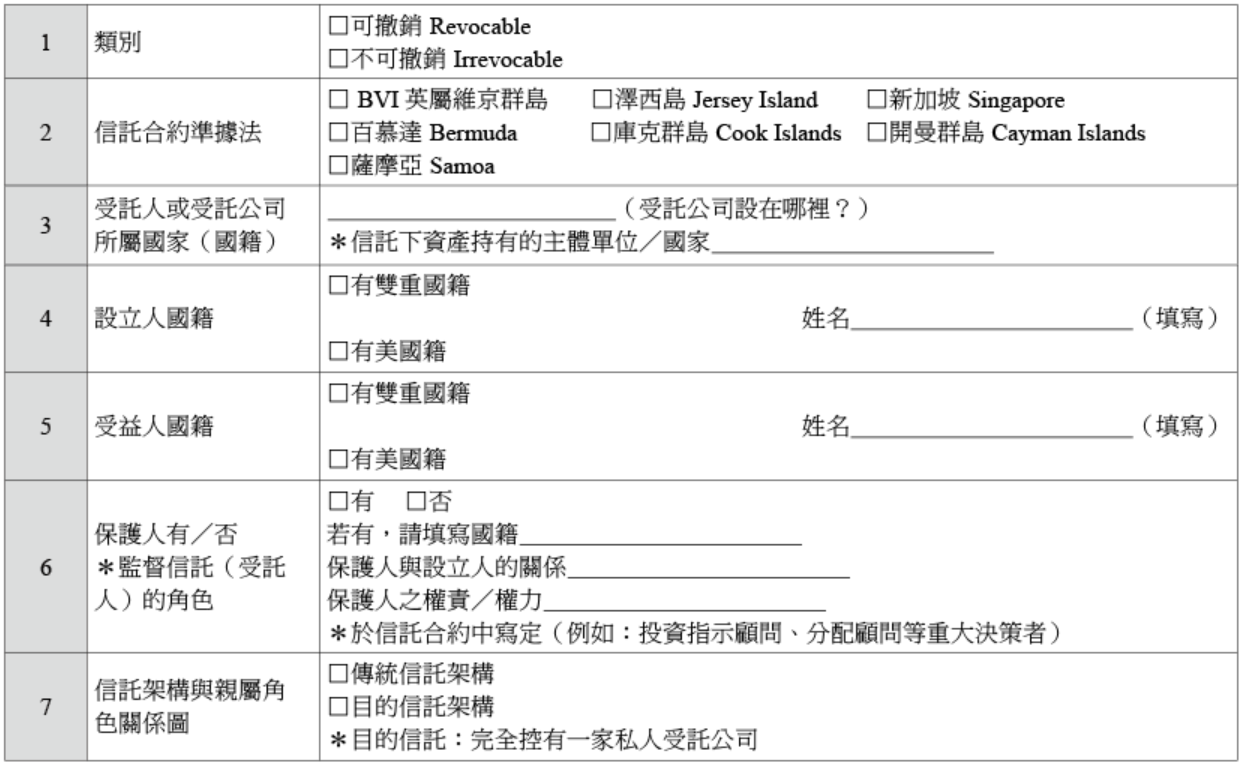

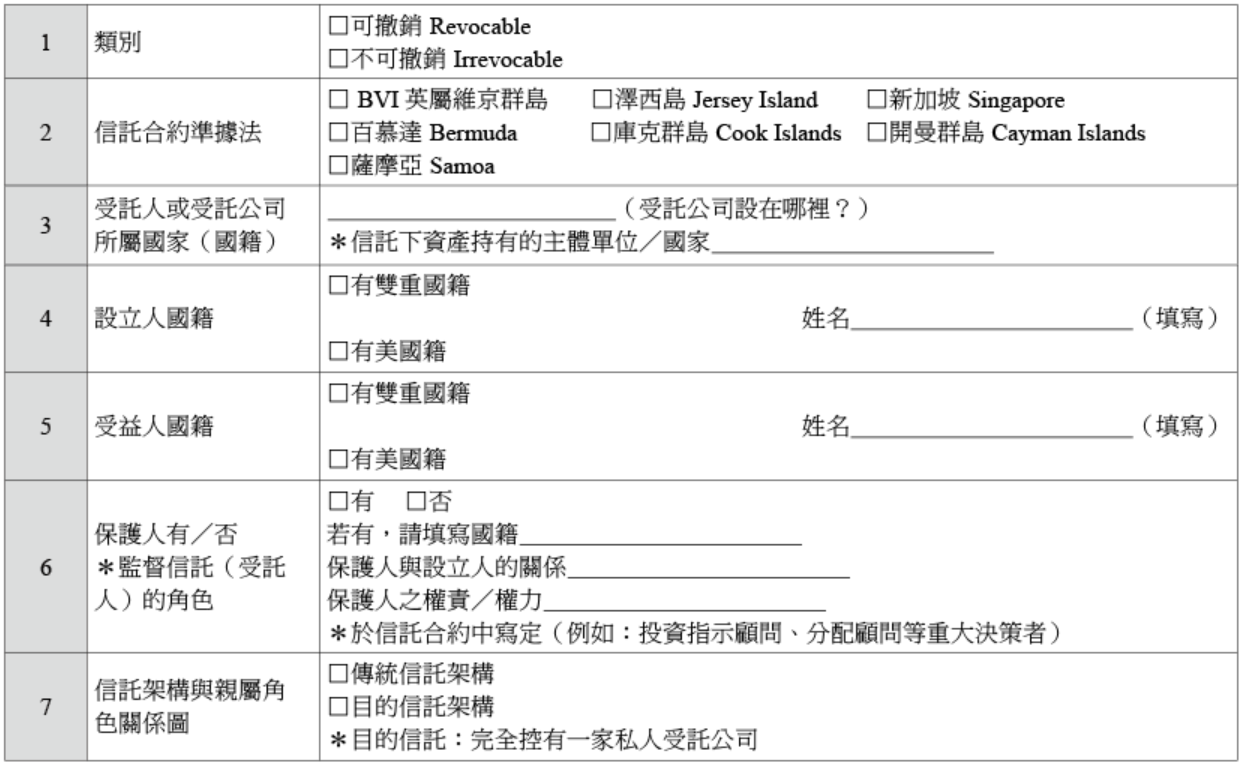

5.自我檢視:為協助讀者審視自身的信託架構,特提供以列檢查表。若您已在投資銀行設立銀行信託,建議自行檢視相關條款,確認現有信託是否存在潛在風險或信託合約,以保障自身權益。

離岸(境外)信託體檢表

案例三:私人銀行與信託公司的聯合詐欺

(一)案例背景

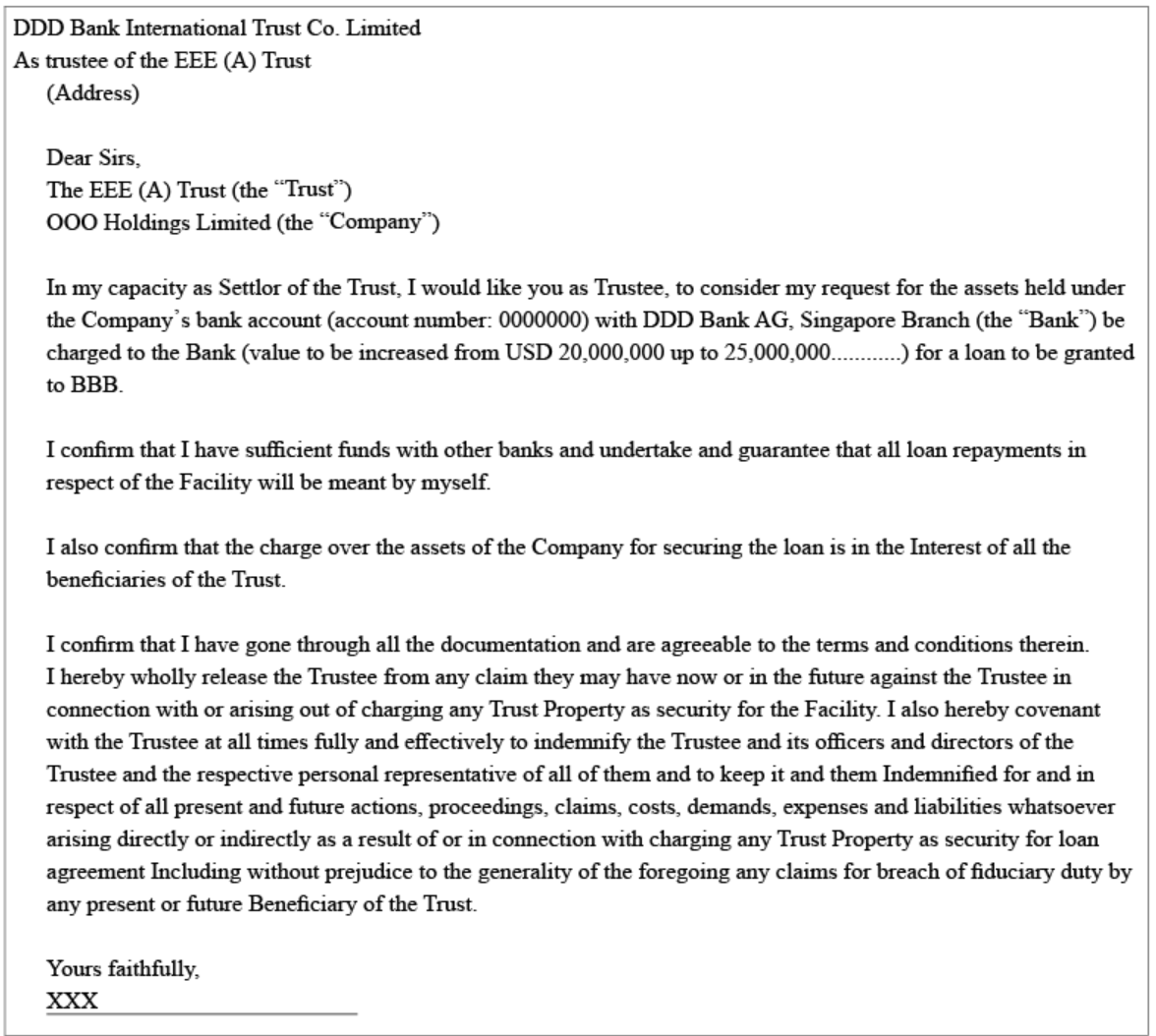

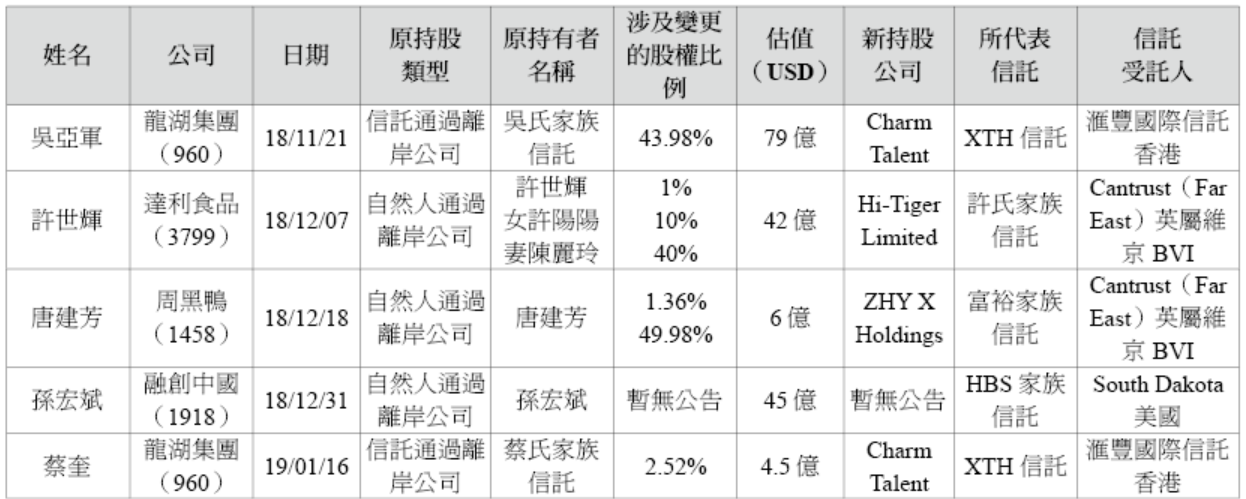

D銀行在1990年代中期,以「信任是一切的開始」作為口號來招徠顧客。然而,儘管這一口號早已成為明日黃花,該銀行在此後卻徹底失去了客戶的信任。為了能在高端財富管理市場中競爭,這家金融機構背棄了所有準則,顯然認為唯有如此,才能實現其預期的營利目標。對D銀行來說,利潤至上,為了維持這台盈利機器的運作,不擇手段成為常態。無論是利息操控、洗錢、還是缺乏足夠擔保的房貸交易,D銀行無所不涉,甚至樂於深陷其中——交易愈髒,利潤愈豐厚。

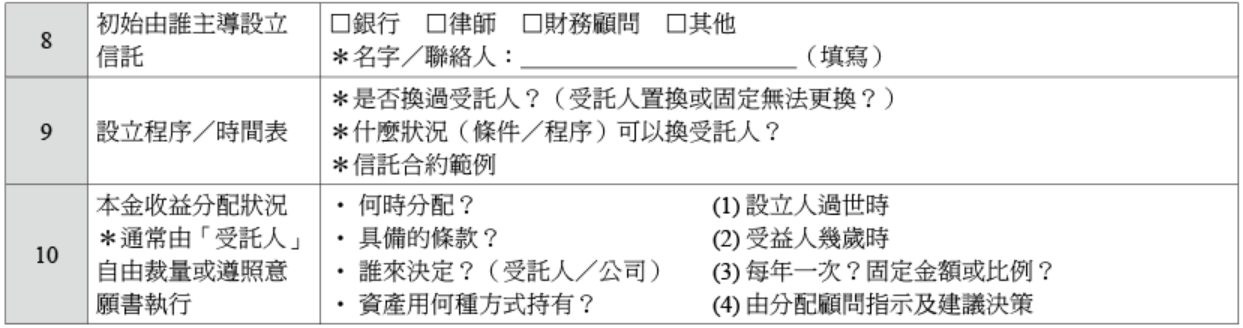

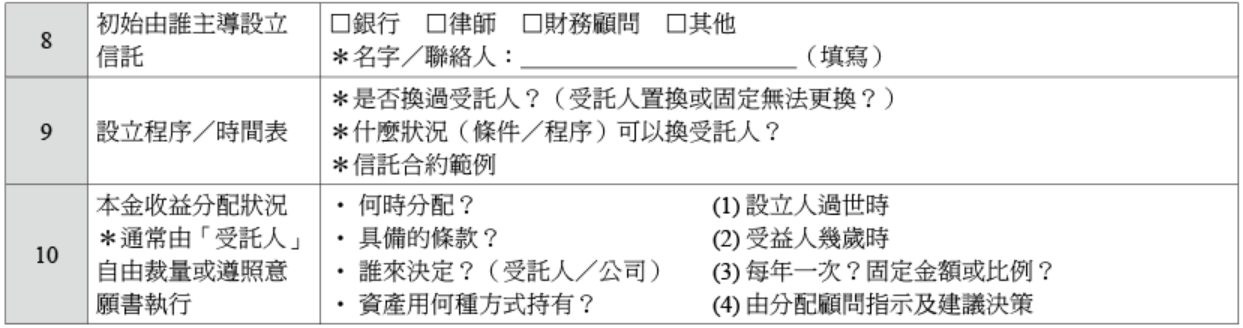

以下這起信託案件發生於2009至2023年間。當時,信託設立人銀行的董事總經理通過D銀行所屬的受託公司設立一個家族信託,並將來自其他銀行的資金轉入該銀行,金額達4,100萬美元。然而,到了2023年中國春節過後,D銀行信託設立人撥打電話,聯繫負責此信託與持有公司的資深理財專員Mr. G,發現自中國春節前以來,該理財專員就無法聯繫。經過兩個星期的嘗試仍未取得聯繫,最終,該理財專員被解雇,與D銀行的關係也結束。

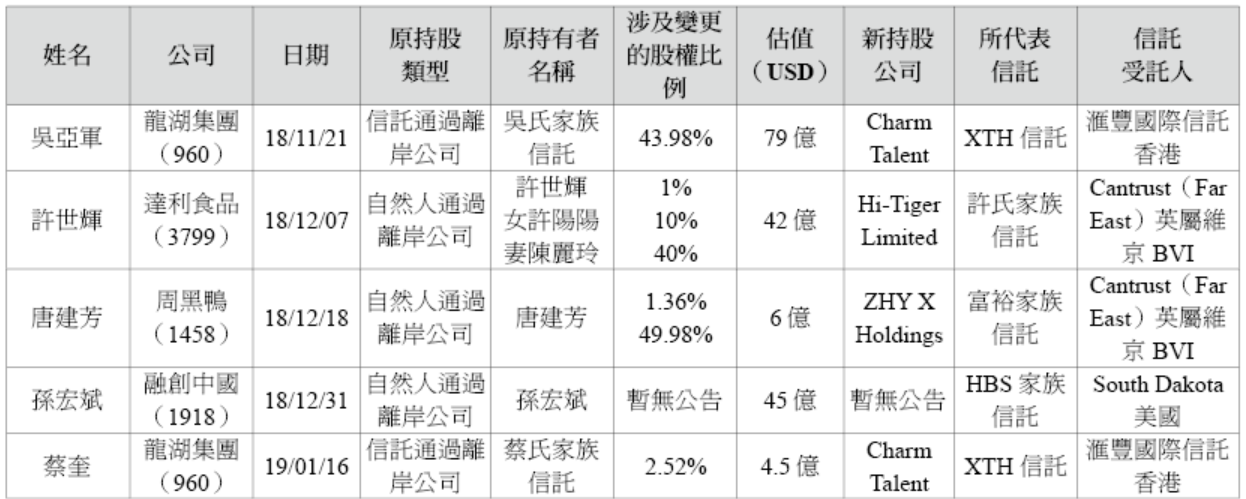

隨後發現,信託帳戶自2012年起,信託設立人簽署了信託意向書,並以該帳戶中的資金作擔保,將其銀行帳戶中的資金用於理財,並以該信託受益人的名義作為借款人,在過去11年間借出資金總額共3,700萬美元。截至通知時,借款金額與利息已經接近信託總資產的金額。

在2023年8月,信託設立人為了避免繼續累積高額的借款利息,不得不決定將信託資產用來抵償該筆借款。最終4,100萬美元的信託資產全部用於償還該借款,並完全清空。

(二)信託架構

(三)問題思考

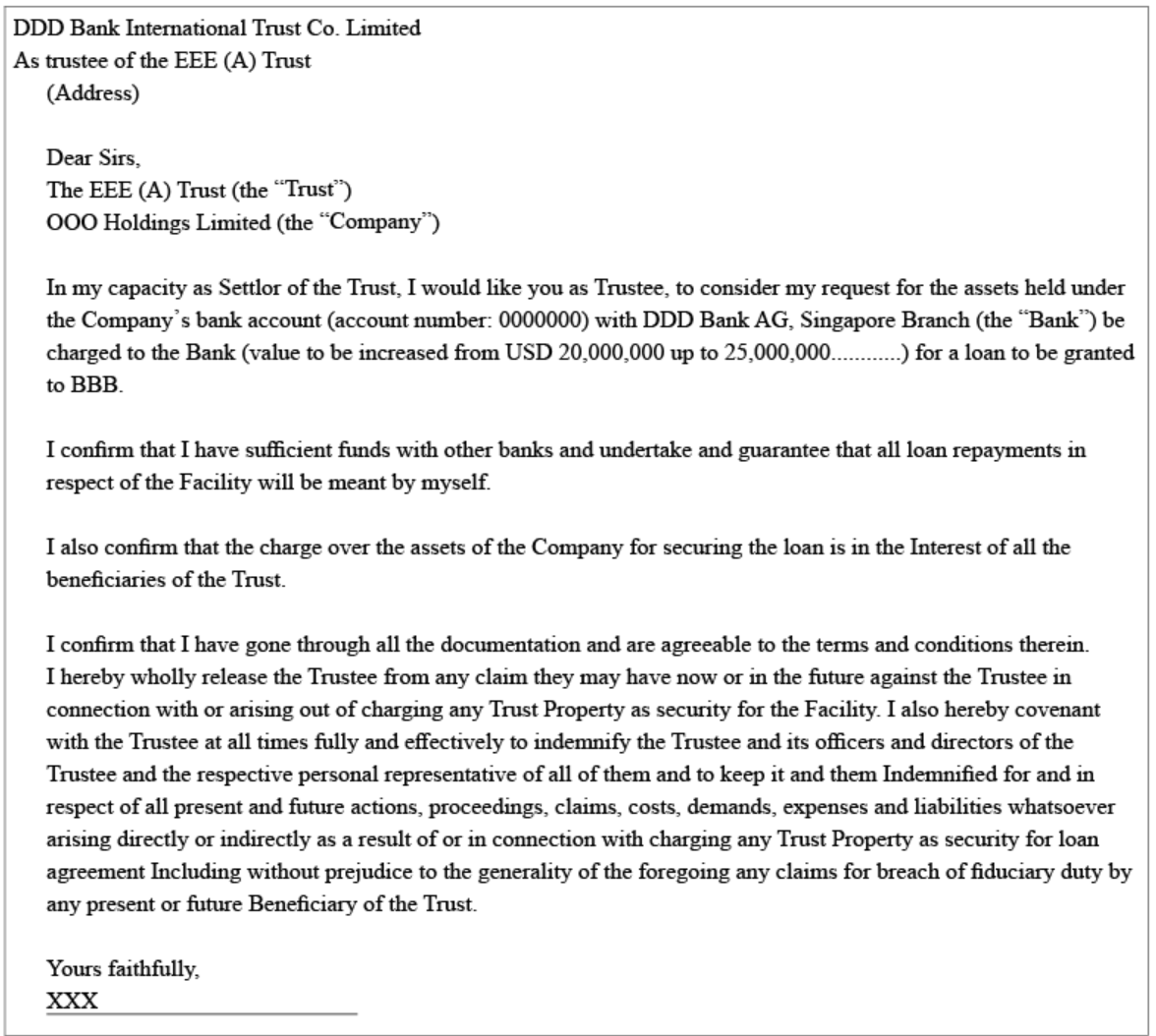

1.筆者事後回顧整個信託期間,檢視設立人與D銀行理專Mr. G的溝通往來,發現該銀行理專常利用資訊不對稱及專業知識上的落差,誤導信託設立人,甚至對其隱匿重要事實。設立人向筆者表示,在她與理專Mr. G的互動過程中,對方通常直接出示一大疊法律文件,要求她簽署。她無奈地訴說:「這些文件多達上百頁,且充滿專業性極強的英文內容,我根本無法理解。Mr. G告訴我,這些都是設立家族信託的例行性文件,沒有什麼特別之處。甚至後來要求我簽署『意願書』(Letter of Wish),因為信任D私人銀行,以及該行的私人理專,我在未經任何解釋與提示的情況下,簽署了全套空白文件。」

根據筆者的經驗,許多客戶由於缺乏足夠的法律與財務知識,往往只能被動接受銀行理專的說明或指示,這種單向溝通模式已成為私人銀行協助高資產客戶設立離岸家族信託或開立銀行帳戶的常見作法,也因此讓銀行理專有機可乘,甚至藉機謀取私利。

2.一般而言,私人銀行所設立的家族信託多為裁量信託(Discretionary Trust)。裁量信託指的是信託委託人授權受託人對全部或部分信託事項擁有裁量決定權,例如:如何管理與處分信託財產、增減特定受益人、決定信託財產或信託的分配時間與數額等,並將信託全權委託給境外信託。然而,此類裁量信託往往容易產生糾紛,且並未真正降低受託人的風險。

因此,銀行信託部門通常會在信託合約之外,額外要求設立人簽署一份「意願書」。當設立人將資產全權委託境外信託進行管理、分配,甚至將信託資產用作抵押擔保時,便需透過意願書向受託人提供指示,規範信託運作與資產管理方式。在此情形下,受託公司便多了一層法律上的保護傘,未來即便信託發生任何爭議或問題,受託公司或銀行皆可主張其行為是依據設立人的指示執行,從而免除自身負責。若設立人試圖透過訴訟維護,則會發現這些意願書多為大律師事務所所預先擬定的標準化文件,使得訴訟難度提高。

3.在本案中,負責理財的D銀行理專Mr. G已有近20年的資歷,對銀行受託部門與銀行部門的運作模式瞭若指掌。雖然D銀行的信託部門早在2016年就已將所有信託業務出售給在美國上市的B信託公司,但實際上,整個信託資金仍存放在D銀行,新任受託公司僅沿用過往制度運作,對信託設立人而言,受託公司的角色幾乎形同虛設,甚至從未與該公司有過任何接觸。

自信託設立人簽署意願書並將信託資產作為抵押擔保開始,到信託資產設定登記,再到信託受益人(即借款人)在D銀行與H銀行開立帳戶,直至2011年9月20日、2012年7月27日、2012年10月31日、2019年7月10日、2020年1月25日和2020年2月28日等多次貸款安排的修訂確認書簽署,以及貸款提取交易與匯出匯款的語音通話,這一系列流程皆由D銀行理專Mr. G或其助理Miss J全權負責、包辦操作。

事後,信託受益人回憶起來,發現部分匯款指示上的簽名可能確實為其本人所簽,但無法確認每一筆簽名是否都是自己親自簽署,亦無法排除部分簽名可能遭到偽造。此外,她還記得Mr. G曾經遞給她空白指示單,要求其簽署,並聲稱這些文件僅是為了協助其進行財務管理與投資。

4.在此信託資產抵押貸款案中,隨著D銀行理專Mr. G的失蹤,整件事變得撲朔迷離,宛如一場羅生門。D銀行則迅速撇清責任,聲稱所有程序均符合法規,內部風險管理機制完全沒有問題。由於Mr. G已失蹤,銀行亦隨即解除其職務,進一步強調信託資金的掏空與銀行無關,試圖將自身責任降至最低。

5.事發後,當事人不得不面對冗長且收費高昂的法律訴訟程序。在香港與新加坡,普通事務律師較易尋找,費用約為每小時1,000~2,000港幣,但能夠出庭應訊的大型訴訟律師相對稀缺,費用動輒高達每小時15,000~20,000港幣。本案歷經半年時間進行資料整理與訴訟成案,累計花費已近100萬美元。此外,離岸銀行信託一旦發生糾紛,往往面臨國內司法管轄權難以觸及的困境。當前,此案是否繼續進行訴訟,抑或是就此止步,承受這4,100萬美元的損失,仍未可知。

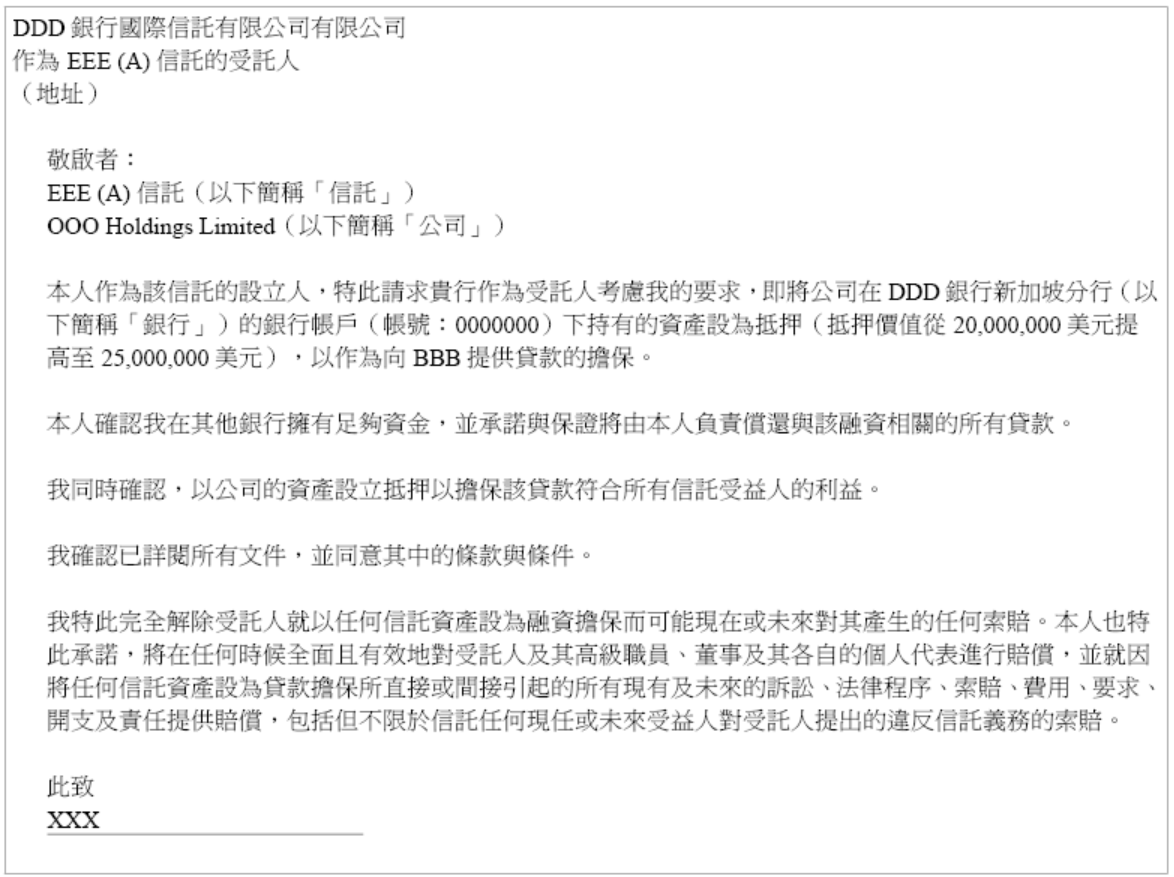

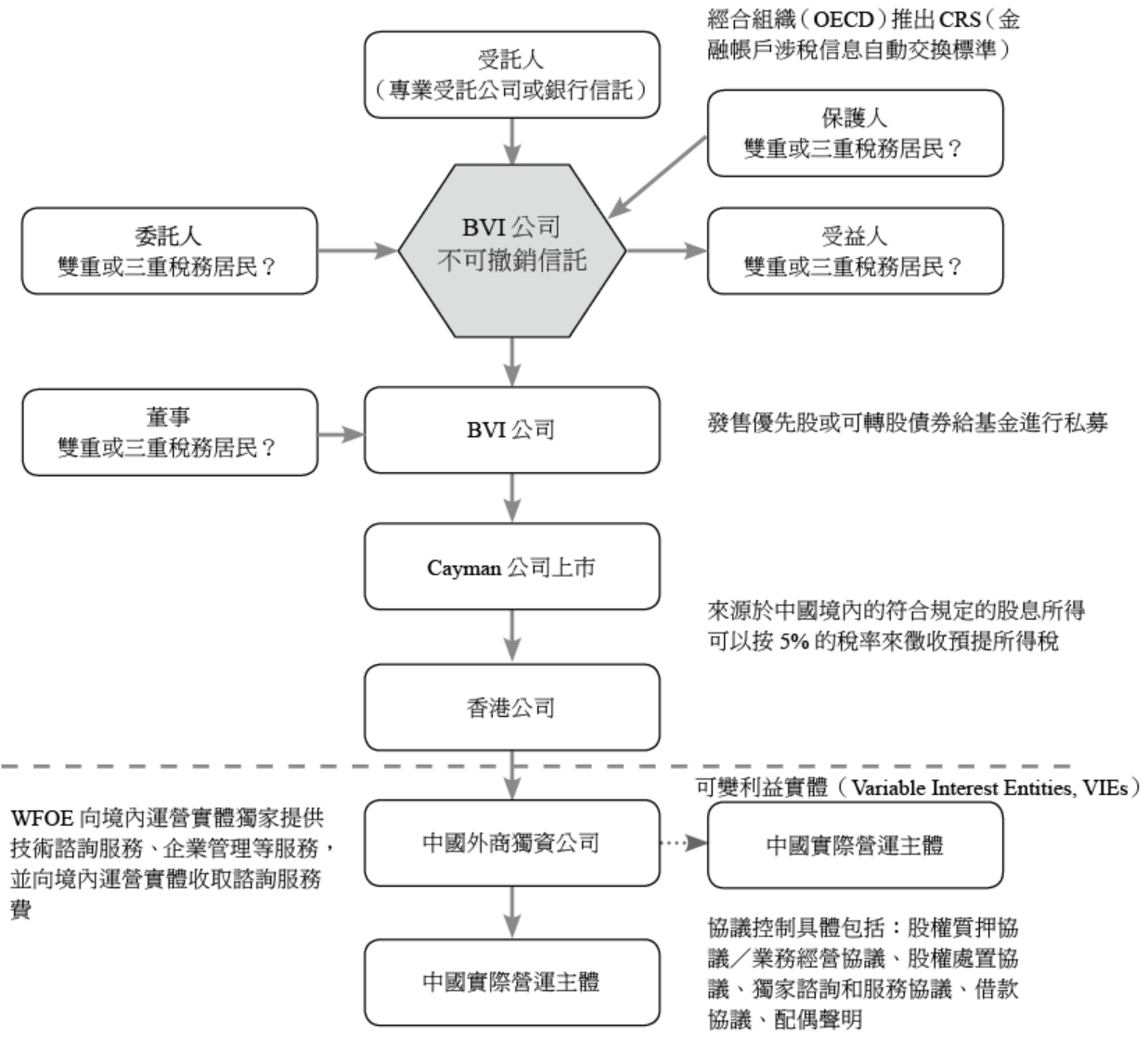

案例四:為境外公司上市而設的離岸信託

(一)案例背景

這是一則令人震驚的新聞:「鷹君集團創辦人羅鷹石的遺孀羅杜莉君(羅老太)要求撤換管理家族信託的滙豐國際信託有限公司,並要求該公司交代帳目及賠償,該案件目前正在高等法院審理。原告一方指出,滙豐信託同時管理鷹君的家族信託及羅老太三子羅嘉瑞的信託,這一情況可能存在利益衝突。代表滙豐信託的英國御用大律師則辯稱,羅嘉瑞名下信託的股份由兩家離岸公司持有,滙豐信託無法自行增減股份,這一情況與管理鷹君家族信託不同,因此不涉及利益衝突。

原告一方指控滙豐信託故意違反並忽視其責任,對此英國御用大律師認為,原告的指控本質上等於指控滙豐違反誠信。然而,原告方的辯詞僅描述了滙豐信託作為的後果,而未充分解釋其行為的動機或意圖。原告指控滙豐信託未能在2017年股東大會上行使投票權,導致羅老太的孫子羅啟瑞未能連任鷹君董事。英國御用大律師反駁稱,滙豐信託未能及時獲取所需文件,因此未能投票,這應該只能算作疏忽,並不構成故意失職。更何況,滙豐信託無義務聽依照受益人指示行使任何權力。

英國御用大律師總結指出,羅老太於1988年簽署的委託人意願書有相當大的詮釋空間,允許受託人採取其他管理方式。若發生任何衝突,應由法庭定奪。基於滙豐信託的規模和其擁有的資源,法庭應判決,撤換信託人來管理鷹君如此龐大的信託資產並不合適。」

這個案例在目前離岸信託的架構中極為常見,尤其在大型受託公司中更是屢見不鮮。隨著信託業務的擴大,利益衝突幾乎無可避免。若涉及訴訟解決,由於大型受託公司通常在信託成立初期,就已經為可能的訴訟做好充分準備,一旦信託法律糾紛發生,基於受託公司的最大利益,所有訴訟費通常會由信託資產直接支付。這些律師多為業內最頂尖的專業人士,且已與受託公司簽訂長期服務合約,因此訴訟的結果,往往可預見且不容質疑。

(二)信託架構

(三)問題思考

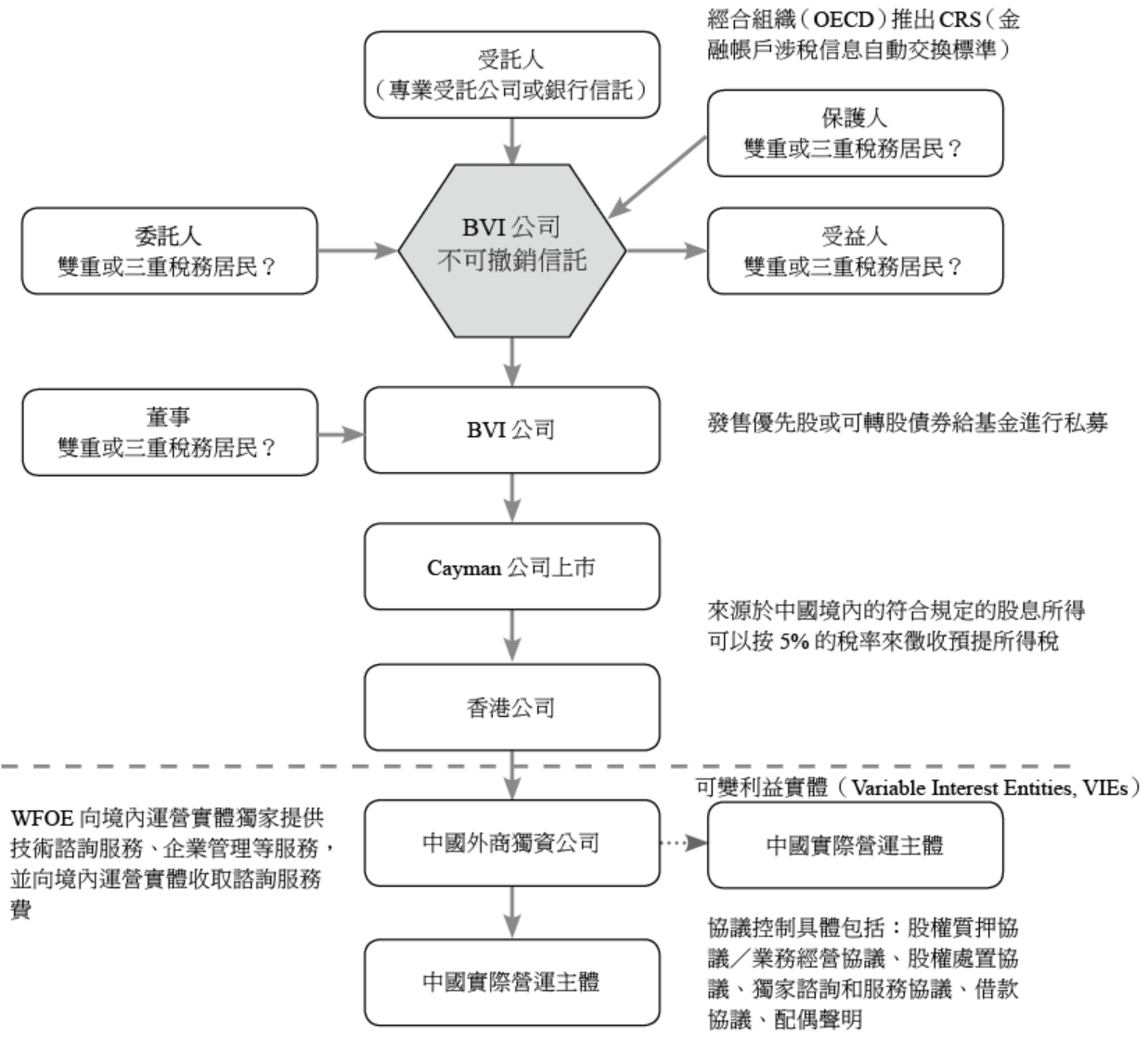

1.下表列出的公司均在境外已上市,並且設立好家族信託,但這些家族信託是否均採用一般離岸信託的通用合約,或是選擇客製化的家族信託合約規範?我們不得而知。若是採取通用合約,未來設立人一旦與受託公司發生糾紛,可能將會缺少足夠的法律保障與訴訟空間。

2.在這些上市的家族信託架構中,是否設有保護人或監察人機制,需視具體的信託合約而定。信託設立人可以指定信賴的第三方作為保護人或監察人,從而保障其在信託運作中的權益,以制衡受託公司。此類機制通常包括:信託設立人或受益人可在不需受託公司同意的情況下,經全體受益人同意或根據信託條款來撤換受託公司,避免一旦家族信託成立後,因受託公司與設立人之間的訴訟問題而無法進行有效的管理或更換。

3.受託公司是否進行經常性的信託帳務處理與年度受託報表的提供?

4.經合組織(OECD)宣告推出CRS(金融帳戶涉稅信息自動交換標準),目前申報或通報之狀況如何?

5.信託設立人是否成為美國稅務居民,或此信託為不可撤銷信託,受益人已成為美國公民或綠卡。

案例五:協助掩飾的離岸信託受託公司

(一)案例背景

美國國稅局(IRS)近日獲得法院命令,獲授權對利用離岸服務隱藏資產和逃避稅務責任的美國納稅人展開調查。2024年2月23日,紐約南區代理檢察官Edward Y. Kim、司法部稅務部副助理檢察官David A. Hubbert,以及國稅局專員Danny Werfel聯合宣布,紐約南區聯邦法官John P. Cronan已批准國稅局發出John Doe傳票2,要求特定機構提供相關記錄,以鎖定可能利用離岸避稅服務的美國納稅人。此次調查針對的是名為恆泰信託集團(Trident Trust Group)的跨國企業及其美國子公司。該集團在全球提供企業、信託及基金管理服務超過40年,業務遍及近30個司法管轄區,包括一些知名的避稅天堂。其服務內容包括幫助客戶隱藏資產於離岸帳戶或實體,利用隱私法規嚴格的地區設立不透明的企業結構,並提供名義上的企業董事及高級職員。該集團還提供所謂的「空殼公司」(Shelf Company)服務,這些公司處於休眠狀態,可隨時出售,並根據標準章程成立,擁有非活躍的股東、董事和祕書。

2 即軼名傳票,當傳票送達時為指定被告的真實姓名,而以「John Doe」代替。

Trident信託集團宣傳其服務旨在幫助客戶保密其資產的實益擁有權,並避免公開報告,特別是在「稅務和遺產規劃」方面。司法部指出,部分美國客戶使用或可能使用Trident信託集團的服務來隱藏其資產利益並避免繳納美國稅款。例如,Trident信託集團的員工曾將自己列為數千家巴拿馬公司的創始人、董事及高級職員,協助美國納稅客戶潛在地隱藏其在這些外國實體中的利益和收入。目前,至少已有九名美國納稅人通過IRS的海外自願披露計劃,承認使用Trident信託集團的服務來隱藏外國資產並逃避稅務責任。

法院授權IRS對位於曼哈頓的Trident信託集團旗下的Nevis Services Limited發出John Doe傳票,要求提供2014年至2023年的以下資訊:「利用該集團服務設立、控制或運營外國金融帳戶或實體的美國納稅人信息;涉及外國或國內金融帳戶及資產的交易記錄」。此外,法院還授權IRS向12家金融機構及快遞服務公司(包括紐約聯邦儲備銀行、花旗銀行、瑞士銀行、美國銀行、聯邦快遞、聯合包裹服務等)發出傳票,要求其提供與Trident信託集團進行資金或文件傳遞的相關記錄。同時,美國已向喬治亞州北區和南達科他州地區法院申請John Doe傳票,授權IRS向Trident信託集團的另外四家美國實體發出傳票,獲取可能使用過該集團服務的美國納稅人資訊。紐約南區代理聯邦檢察官Edward Y. Kim表示,這次行動是追究利用離岸服務逃稅責任的重要步驟。

司法部副助理檢察官David A. Hubbert補充說,政府將繼續動用包括John Doe傳票在內的各種法律工具,確保納稅人履行其稅務義務。IRS局長Danny Werfel則強調,此次調查旨在識別並懲治隱藏資產和收入的納稅人,維護稅法的公平性。依據聯邦稅法規定,年總收入超過申報門檻的美國公民、外籍居民和信託公司必須對其全球範圍內的所有收入納稅,並披露在某些外國金融帳戶、資產和實體中的利益。不申報這些離岸安排或未繳納相關稅款,將會導致嚴重的民事和刑事後果。

(二)信託架構

(三)問題思考

1.一個人的稅務居民身分取決於多個因素,包括其持有的護照、永居資格,以及每年在各個國家或地區的具體居住天數等。各國對於稅務居民的定義不相同,原則上,所有離岸的受託公司應根據相應國家的稅法規定,清晰界定信託架構中各相關人士的稅務居民身分,並遵循該國對其稅務居民在離岸家族信託中擔任委託人、保護人、投資經理或受益人等角色的稅務規範。

2.恆泰信託集團(Trident Trust Group)擁有跨國服務網絡,並在美國設有信託公司。該集團長期以來建立的業務規模,竟會利用離岸服務協助美國納稅人隱藏資產並逃避稅務責任,實在令人難以置信。這引發了人們的疑問,是否其他大型的離岸信託公司或秘書服務公司也存在類似的情形?

3.在亞洲地區(尤其是香港和新加坡),提供家族信託服務或離岸公司秘書服務的公司數量眾多,且這些公司積極拓展業務,甚至一些離岸保險公司不再隱晦,公然協助美國納稅人通過保單來規避CRS及FBAR申報義務。這些專業的受託公司或秘書公司是否會步入恆泰信託集團(Trident Trust Group)的後塵?

4.越來越多的歐洲或是瑞士私人銀行在亞洲香港、新加坡市場中,鎖定更多高財富個人的資金,並常以設立家族信託的名義協助客戶成立家族信託、持有離岸控股公司,並以離岸公司名義在私人銀行開立帳戶,藉此穩住此客戶並牢牢抓住其資金。然而,這些銀行的法令遵循部門(Compliance Department)是否每年對每位客戶進行評估,確保信託設立人、受益人或保護人沒有美國納稅人的身分?

案例六:成立不符合信託邏輯的離岸偽信託或虛假信託(Sham Trust)

(一)案例背景

為了滿足高淨值人士對於信託資產管理和管控的需求,許多信託設立人在成立了離岸信託後,仍希望保有對信託資產的實際控制權。為此,多個離岸金融中心在英國法的基礎上,相繼推出相關法律,允許委託人保留特定權力,這類法規被稱為「現代信託立法」(Modern Trust Legislations)。其中,最具代表性的司法管轄區包括英屬維京群島、開曼群島、科克群島、巴哈馬群島、百慕達群島等等。根據這些現代信託立法,委託人可保留的權力通常包括以下部分或全部:

1.管理信託資產的權力;

2.任命、罷免及更換受託人的權力;

3.決定受益人收益分配的權力;

4.刪除、增加受益人的權力;

5.撤銷信託或修改信託條款的權力。

香港與新加坡法的法律下,委託人保留權力雖不如上述離岸中心那般廣泛,但仍存有類似的機制:

1.根據香港《信託法2013》第41X條,委託人可保留投資決策權及資產管理職能;

2.根據新加坡《受託人法》(第337章,修訂版)第90(5)款,委託人同樣可保留投資決策權及資產管理職能,並可任命第三方(保護人)來監督受託人的行為。

在實際操作中,委託人對財產的控制權與資產保護之間必須取得合理平衡。首先,委託人若保留過多權力,可能使法庭認定委託人並無真正設立信託的意圖,從而認定該信託為虛假信託(sham trust),導致信託自始無效;即使信託仍被認定為有效,過多的權力保留也可能挑戰信託資產的獨立性,使其在債務、離婚或繼承等糾紛中容易被「穿透」。

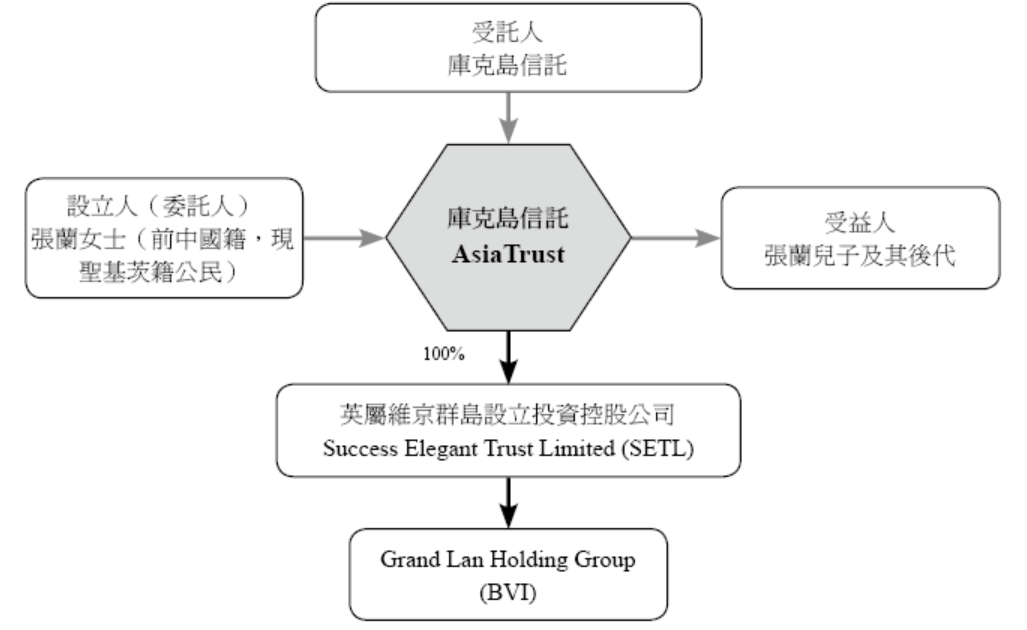

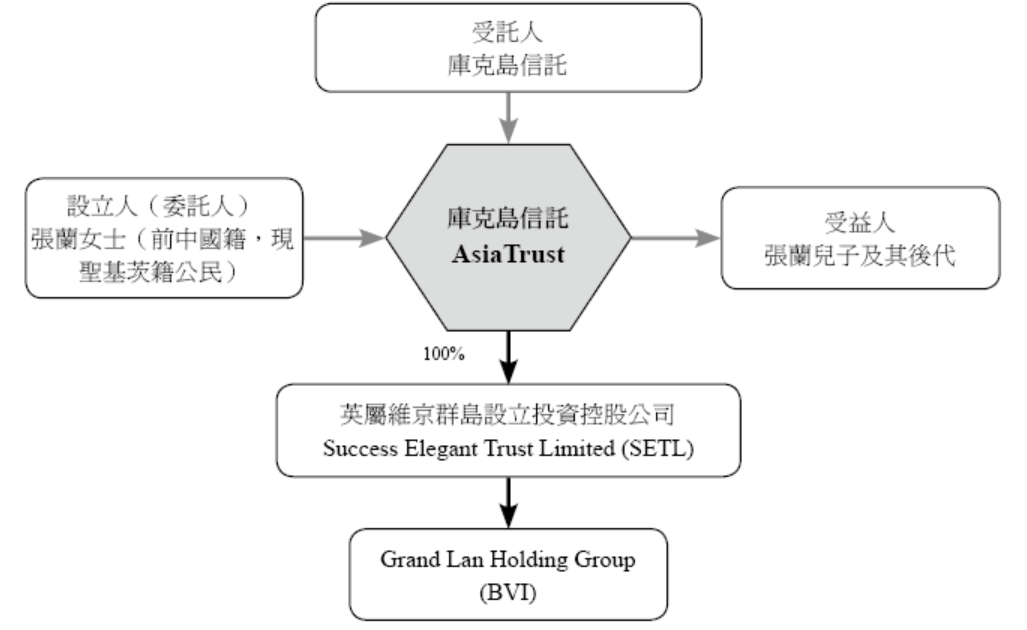

例如,江南創始人張蘭女士於2014年1月在英屬維京群島成立投資控股公司Success Elegant Trust Limited(SETL),同年6月在庫克群島設立一個不可撤銷的家族信託,受益人為其兒子及子女,由SETL持有資產,而受託人AsiaTrust持有SETL的股份。隨後,張蘭將LDV支付的部分款項(約1.4億美元),用於收購其旗下公司股份的資金,轉移到SETL名下的多個境外帳戶中。

2014年6月3日,張蘭在庫克群島設立離岸信託。然而,2022年11月,新加坡高等法院裁定該信託結構被擊穿,認定張蘭對信託資產的控制權過高,使其仍為資產的實際所有人,並同意批准債權人CVC提出的任命接管人申請。新加坡高等法院認為,張蘭從未真正放棄對信託資產的受益所有權,信託設立後仍對資產保持充分控制,因此將其認定為信託資產的實益所有人(Beneficial Owner),並允許委派接管人執行。法院作出此判決的關鍵依據包括:張蘭作為該信託銀行帳戶的唯一簽字授權人,明顯不受限制地操作資金,多次從SETL名下帳戶轉出資金,甚至在收到香港法院的凍結令後,因擔心新加坡帳戶同樣遭凍結,迅速將新加坡帳戶的資金轉出。此外,她還曾多次將STEL帳戶內資金轉入個人的銀行帳戶,且多數情況下並無合理理由。

以下兩個架構均類似離岸偽信託(或稱虛假信託):

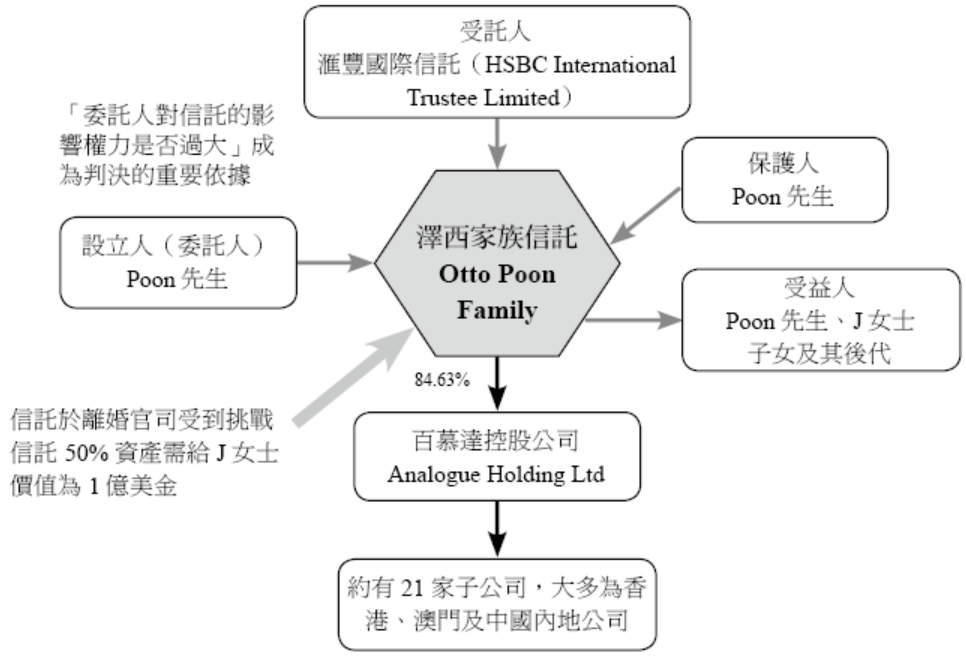

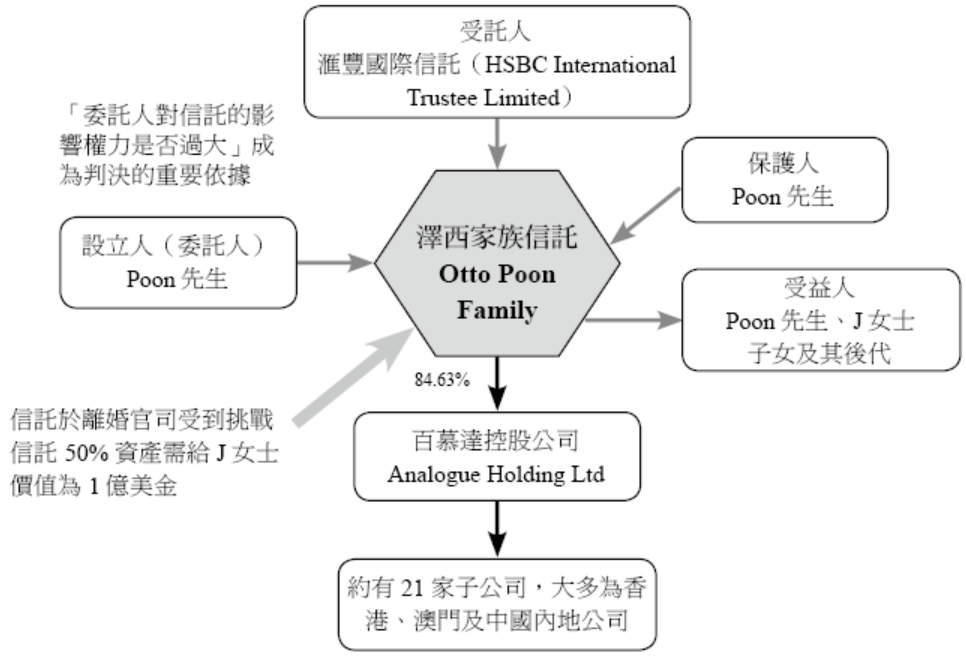

1.香港法院擊穿澤西島信託(以港商潘樂陶之信託為例)

2.新加坡高等法院認定張蘭對信託的控制權過高,信託被擊穿

(二)問題思考

1.離岸信託的適用法律與跨境法律風險:根據離岸地司法管轄區的法律設置相應的權力保留條款,並約定該離岸地為信託的適用法律,通常能較大程度上確保信託的效力。然而,若實際信託資產未於其他國家或地區,則仍需考慮資產財產所在地的相關法律。例如,某離岸信託設於澤西島,其主要資產與銀行帳戶位於新加坡,而實際信託管理人則在香港。當信託設立人與受益人與受託公司發生糾紛時,確定訴訟管轄權與應在哪個司法管轄去提起訴訟便成為一大難題,可能導致訴訟程序複雜且耗時。

2.委託人權力保留的風險與轉注:委託人在信託中的權力應維持在最低必要限度,以避免因權力過於廣泛而導致法院認定信託財產未真正轉讓給受託人,從而影響信託的獨立性。若現有信託架構下,委託人已擁有較多權力,應考慮適時調整,包括放棄部分權力、限制行使權力,甚至將整個信託轉注至其他司法管轄區,例如美國就是個相當適合的轉注地。若委託人僅在面臨破產時才選擇放棄權力或調整信託架構,可能會被法院認定為惡意避債行為,從而影響信託的保護效力。

3.信託撤銷權的風險與應對措施:保留信託撤銷權可能帶來潛在風險,特別是在委託人破產時,該撤銷權可能會被轉移至債權人(或破產清算人),從而導致信託資產被追回。因此,可考慮在信託合約中設置保護機制,例如規定委託人在行使撤銷權時,須徵得保護人或其他協力人員的事先同意。在此架構下,撤銷權的行使受到限制,較不易被認定為委託人的個人財產而遭債權人接管。

4.信託獨立性與債權人追償風險的時間:以上述兩個離岸信託架構而言,均在設立一段時間內才發生債權人對委託人的追償事件。若信託設立時即釐清其獨立性的重要性,或在債務發生前適時轉注至更具保護力的司法管轄區,轉注到一個完全獨立的信託。例如,在美國內華達州,債權人追償信託資產的最長期限為信託設立後兩年內,因此,若信託存續期間已超過兩年,債權人通常無法對信託資產提出追償,從而確保信託的財產保護功能。

案例一:無限權力、無從制衡的離岸信託受託人——信託之殤

(一)案例背景

梅艷芳被譽為「香港的女兒」的傳奇人物,是香港演藝界傳奇人物,以其渾厚低沉的嗓音、華麗百變的形象和仗義豪爽的性格,成為了無數人心中的偶像,於2003年罹患子宮頸癌逝世,得年40歲。梅艷芳遺下香港、日本、新加坡及英國倫敦等多個物業,當時估計其市值約3,000萬~3,500萬港元,梅豔芳深知母親不善理財,擔心自己去世後母親會花盡遺產而生活無依。因此在2003年12月初,立下遺囑及設立信託,並交由香港滙豐國際信託公司代為管理,梅媽是梅艷芳信託的最大受益者。但就在梅艷芳離世不久,梅媽與梅艷芳的哥哥梅啟明在女兒梅艷芳離世第四日,對於以下信託備忘錄內容不滿而提出訴訟:

1.給母親覃美金每月7萬港元生活費,安排一名司機及一名傭人。

2.給胞姐梅愛芳的兩名兒子、兄長梅德明的兩名女兒,合共170萬港元教育基金。

3.香港跑馬地毓秀大廈及倫敦的兩處不動產,送贈好友劉培基。

4.待母親覃美金百年歸老後,遺產全數捐給妙境佛學會有限公司。

梅媽無法接受該信託內容,因此在梅艷芳離世不到一週內,便發起一連串訴訟,試圖奪回全部遺產。她將案件告上法庭,企圖向香港滙豐國際信託公司取回梅艷芳的全部遺產。然而,訴訟歷經多年纏訟,直至2011年才塵埃落定,最終香港法院裁定梅媽敗訴。除了未能取得遺產,她還因訴訟累積超過兩百多萬港元的律師費。2012年,因無力償還律師費,她遭香港法庭頒令破產,破產期直至2016年才結束。

(二)信託架構

(三)問題思考

1.本案例最大問題在於未設立信託保護人,使得以銀行為受託公司的安排缺乏有效制衡,導致受託公司權力無限擴增。若信託有保護人,該保護人通常由設立人指定的個人或公司,負責監督受託人的資產管理,並提供建議。保護人通常有以下權限:移除或替換受託人、修改信託合約中管理性或技術性條款、指定信託的管轄法院地點、新增或移除受益人、指示受託人進行信託財產分配、決定是否分配本金或收益、甚至可依據信託合約將受託人的部份權力移轉給顧問或其他合適人士,若梅艷芳的信託設有保護人,香港滙豐國際信託公司早在訴訟發生前就可能被換掉,避免後續爭議。

2.在香港與銀行對簿公堂,不僅勝訴率極低,還存在律師獨立性問題,梅媽若想找到與香港滙豐銀行無利害關係的優秀大律師(訴訟律師),幾乎難如登天。

3.香港律師分為事務律師與訴訟律師,其中訴訟律師人數稀少且收費高昂,每小時費用介於15,000~20,000港幣之間,一場訴訟動輒耗費百萬港幣。以本案為例,梅媽美金2004年提起訴訟,歷經7年纏訟,最終2011年敗訴,不僅支付超過兩百多萬港幣的律師費,對造方香港滙豐國際信託公司則依據梅艷芳的信託合約,以信託管理資金支付數百萬港幣訴訟費用。最終,梅媽無力償還鉅額律師費,只能申請破產。

4.若梅艷芳當初選擇標準的美國指示型信託架構,便能有效降低訴訟風險,也無需在香港花費鉅額律師與訴訟費用。

案例二:不願放手的私人銀行受託公司——制式信託合約

(一)案例背景

2023年3月,瑞銀集團(UBS)同意以30億瑞士法郎(32.5億美元)收購瑞士信貸(Credit Suisse)。隨後,約160億瑞郎(173億美元)的瑞信債券變得一文不值。瑞士金融監管機構(FINMA)表示,此次收購將觸發瑞信額外第一類資本(AT1)債券的「完全減記」,這也成為歐洲2,750億美元的AT1市場有史以來規模最大的一次債券減記事件。

AT1債券是一種銀行在財務困難時作為補充資本的債務融資工具,於金融危機後被引入歐洲,旨在銀行倒閉時充當資產負債表的減震器。如果銀行的資本適足率低於特定門檻,AT1債券持有人將可能面臨永久性損失,或其債券被強制轉換為股權。這種機制有助於提升銀行資產負債表的穩健性,使其得以繼續營運。

此事件無疑讓許多透過銀行設立信託的人士心生警惕。長久以來,銀行信託似乎成為綁住客戶的最佳工具,尤其是私人銀行所屬的受託公司,往往採用標準化的信託合約,客戶幾乎無權修改,必須完全接受銀行提供的版本。這樣的安排無形中強化了銀行自身的保護,一旦發生糾紛,客戶往往毫無招架之力。此外,過去許多銀行信託資金曾投資於類似AT1債券的高風險金融產品,然而,鮮少人意識到這類投資可能帶來的極端風險。如今,信託設立人應該重新審視自身的銀行信託架構,以確保資產安全與可能的風險。

(二)信託架構

(三)問題思考

1.更換受託人的條件:在「銀行信託」架構下,什麼條件或程序下可以更換受託人(銀行)?在撰擬信託合約應明確規定,委任人可徵得受託人同意後,可委任一名或多名個人或公司作為順位受託人,無論是否居住在英屬維京群島(BVI)。

2.解除受託人的權力:信託合約應明訂罷免受託人的權力,以確保保護委員會(如有)可根據契約規定解除任何受託人的職務。此外,所有離任受託人皆應遵循相關程序完成交接,以確保信託後續運作的穩定性。

3.受託人資格的取消:若受託人為個人,且被認定為精神不健全、破產,或受到適用破產法規的影響,則受託人資格應立即被撤銷。若受託人是公司,且進強制或自願清算(不僅僅是為合併或重建目的的自願清算),則受託人的職位亦應立即撤銷。

4.受託人的合併或轉換:若受託人是公司或企業,因合併、轉換或重組而產生新的公司或法人,則該新公司或法人將自動取代原受託人,並繼承其全部或大部分的私人信託業務,而無需額外簽署任何文件或採取其他行動。唯若受託人變更後的三個月內,原受託人未向其他受託人(如有)發出正式通知,則應確認更換手續是否符合信託契約與相關法規之規定。

5.自我檢視:為協助讀者審視自身的信託架構,特提供以列檢查表。若您已在投資銀行設立銀行信託,建議自行檢視相關條款,確認現有信託是否存在潛在風險或信託合約,以保障自身權益。

離岸(境外)信託體檢表

案例三:私人銀行與信託公司的聯合詐欺

(一)案例背景

D銀行在1990年代中期,以「信任是一切的開始」作為口號來招徠顧客。然而,儘管這一口號早已成為明日黃花,該銀行在此後卻徹底失去了客戶的信任。為了能在高端財富管理市場中競爭,這家金融機構背棄了所有準則,顯然認為唯有如此,才能實現其預期的營利目標。對D銀行來說,利潤至上,為了維持這台盈利機器的運作,不擇手段成為常態。無論是利息操控、洗錢、還是缺乏足夠擔保的房貸交易,D銀行無所不涉,甚至樂於深陷其中——交易愈髒,利潤愈豐厚。

以下這起信託案件發生於2009至2023年間。當時,信託設立人銀行的董事總經理通過D銀行所屬的受託公司設立一個家族信託,並將來自其他銀行的資金轉入該銀行,金額達4,100萬美元。然而,到了2023年中國春節過後,D銀行信託設立人撥打電話,聯繫負責此信託與持有公司的資深理財專員Mr. G,發現自中國春節前以來,該理財專員就無法聯繫。經過兩個星期的嘗試仍未取得聯繫,最終,該理財專員被解雇,與D銀行的關係也結束。

隨後發現,信託帳戶自2012年起,信託設立人簽署了信託意向書,並以該帳戶中的資金作擔保,將其銀行帳戶中的資金用於理財,並以該信託受益人的名義作為借款人,在過去11年間借出資金總額共3,700萬美元。截至通知時,借款金額與利息已經接近信託總資產的金額。

在2023年8月,信託設立人為了避免繼續累積高額的借款利息,不得不決定將信託資產用來抵償該筆借款。最終4,100萬美元的信託資產全部用於償還該借款,並完全清空。

(二)信託架構

- Letter of Wish(離岸信託的關鍵影響文件)

(三)問題思考

1.筆者事後回顧整個信託期間,檢視設立人與D銀行理專Mr. G的溝通往來,發現該銀行理專常利用資訊不對稱及專業知識上的落差,誤導信託設立人,甚至對其隱匿重要事實。設立人向筆者表示,在她與理專Mr. G的互動過程中,對方通常直接出示一大疊法律文件,要求她簽署。她無奈地訴說:「這些文件多達上百頁,且充滿專業性極強的英文內容,我根本無法理解。Mr. G告訴我,這些都是設立家族信託的例行性文件,沒有什麼特別之處。甚至後來要求我簽署『意願書』(Letter of Wish),因為信任D私人銀行,以及該行的私人理專,我在未經任何解釋與提示的情況下,簽署了全套空白文件。」

根據筆者的經驗,許多客戶由於缺乏足夠的法律與財務知識,往往只能被動接受銀行理專的說明或指示,這種單向溝通模式已成為私人銀行協助高資產客戶設立離岸家族信託或開立銀行帳戶的常見作法,也因此讓銀行理專有機可乘,甚至藉機謀取私利。

2.一般而言,私人銀行所設立的家族信託多為裁量信託(Discretionary Trust)。裁量信託指的是信託委託人授權受託人對全部或部分信託事項擁有裁量決定權,例如:如何管理與處分信託財產、增減特定受益人、決定信託財產或信託的分配時間與數額等,並將信託全權委託給境外信託。然而,此類裁量信託往往容易產生糾紛,且並未真正降低受託人的風險。

因此,銀行信託部門通常會在信託合約之外,額外要求設立人簽署一份「意願書」。當設立人將資產全權委託境外信託進行管理、分配,甚至將信託資產用作抵押擔保時,便需透過意願書向受託人提供指示,規範信託運作與資產管理方式。在此情形下,受託公司便多了一層法律上的保護傘,未來即便信託發生任何爭議或問題,受託公司或銀行皆可主張其行為是依據設立人的指示執行,從而免除自身負責。若設立人試圖透過訴訟維護,則會發現這些意願書多為大律師事務所所預先擬定的標準化文件,使得訴訟難度提高。

3.在本案中,負責理財的D銀行理專Mr. G已有近20年的資歷,對銀行受託部門與銀行部門的運作模式瞭若指掌。雖然D銀行的信託部門早在2016年就已將所有信託業務出售給在美國上市的B信託公司,但實際上,整個信託資金仍存放在D銀行,新任受託公司僅沿用過往制度運作,對信託設立人而言,受託公司的角色幾乎形同虛設,甚至從未與該公司有過任何接觸。

自信託設立人簽署意願書並將信託資產作為抵押擔保開始,到信託資產設定登記,再到信託受益人(即借款人)在D銀行與H銀行開立帳戶,直至2011年9月20日、2012年7月27日、2012年10月31日、2019年7月10日、2020年1月25日和2020年2月28日等多次貸款安排的修訂確認書簽署,以及貸款提取交易與匯出匯款的語音通話,這一系列流程皆由D銀行理專Mr. G或其助理Miss J全權負責、包辦操作。

事後,信託受益人回憶起來,發現部分匯款指示上的簽名可能確實為其本人所簽,但無法確認每一筆簽名是否都是自己親自簽署,亦無法排除部分簽名可能遭到偽造。此外,她還記得Mr. G曾經遞給她空白指示單,要求其簽署,並聲稱這些文件僅是為了協助其進行財務管理與投資。

4.在此信託資產抵押貸款案中,隨著D銀行理專Mr. G的失蹤,整件事變得撲朔迷離,宛如一場羅生門。D銀行則迅速撇清責任,聲稱所有程序均符合法規,內部風險管理機制完全沒有問題。由於Mr. G已失蹤,銀行亦隨即解除其職務,進一步強調信託資金的掏空與銀行無關,試圖將自身責任降至最低。

5.事發後,當事人不得不面對冗長且收費高昂的法律訴訟程序。在香港與新加坡,普通事務律師較易尋找,費用約為每小時1,000~2,000港幣,但能夠出庭應訊的大型訴訟律師相對稀缺,費用動輒高達每小時15,000~20,000港幣。本案歷經半年時間進行資料整理與訴訟成案,累計花費已近100萬美元。此外,離岸銀行信託一旦發生糾紛,往往面臨國內司法管轄權難以觸及的困境。當前,此案是否繼續進行訴訟,抑或是就此止步,承受這4,100萬美元的損失,仍未可知。

案例四:為境外公司上市而設的離岸信託

(一)案例背景

這是一則令人震驚的新聞:「鷹君集團創辦人羅鷹石的遺孀羅杜莉君(羅老太)要求撤換管理家族信託的滙豐國際信託有限公司,並要求該公司交代帳目及賠償,該案件目前正在高等法院審理。原告一方指出,滙豐信託同時管理鷹君的家族信託及羅老太三子羅嘉瑞的信託,這一情況可能存在利益衝突。代表滙豐信託的英國御用大律師則辯稱,羅嘉瑞名下信託的股份由兩家離岸公司持有,滙豐信託無法自行增減股份,這一情況與管理鷹君家族信託不同,因此不涉及利益衝突。

原告一方指控滙豐信託故意違反並忽視其責任,對此英國御用大律師認為,原告的指控本質上等於指控滙豐違反誠信。然而,原告方的辯詞僅描述了滙豐信託作為的後果,而未充分解釋其行為的動機或意圖。原告指控滙豐信託未能在2017年股東大會上行使投票權,導致羅老太的孫子羅啟瑞未能連任鷹君董事。英國御用大律師反駁稱,滙豐信託未能及時獲取所需文件,因此未能投票,這應該只能算作疏忽,並不構成故意失職。更何況,滙豐信託無義務聽依照受益人指示行使任何權力。

英國御用大律師總結指出,羅老太於1988年簽署的委託人意願書有相當大的詮釋空間,允許受託人採取其他管理方式。若發生任何衝突,應由法庭定奪。基於滙豐信託的規模和其擁有的資源,法庭應判決,撤換信託人來管理鷹君如此龐大的信託資產並不合適。」

這個案例在目前離岸信託的架構中極為常見,尤其在大型受託公司中更是屢見不鮮。隨著信託業務的擴大,利益衝突幾乎無可避免。若涉及訴訟解決,由於大型受託公司通常在信託成立初期,就已經為可能的訴訟做好充分準備,一旦信託法律糾紛發生,基於受託公司的最大利益,所有訴訟費通常會由信託資產直接支付。這些律師多為業內最頂尖的專業人士,且已與受託公司簽訂長期服務合約,因此訴訟的結果,往往可預見且不容質疑。

(二)信託架構

(三)問題思考

1.下表列出的公司均在境外已上市,並且設立好家族信託,但這些家族信託是否均採用一般離岸信託的通用合約,或是選擇客製化的家族信託合約規範?我們不得而知。若是採取通用合約,未來設立人一旦與受託公司發生糾紛,可能將會缺少足夠的法律保障與訴訟空間。

2.在這些上市的家族信託架構中,是否設有保護人或監察人機制,需視具體的信託合約而定。信託設立人可以指定信賴的第三方作為保護人或監察人,從而保障其在信託運作中的權益,以制衡受託公司。此類機制通常包括:信託設立人或受益人可在不需受託公司同意的情況下,經全體受益人同意或根據信託條款來撤換受託公司,避免一旦家族信託成立後,因受託公司與設立人之間的訴訟問題而無法進行有效的管理或更換。

3.受託公司是否進行經常性的信託帳務處理與年度受託報表的提供?

4.經合組織(OECD)宣告推出CRS(金融帳戶涉稅信息自動交換標準),目前申報或通報之狀況如何?

5.信託設立人是否成為美國稅務居民,或此信託為不可撤銷信託,受益人已成為美國公民或綠卡。

案例五:協助掩飾的離岸信託受託公司

(一)案例背景

美國國稅局(IRS)近日獲得法院命令,獲授權對利用離岸服務隱藏資產和逃避稅務責任的美國納稅人展開調查。2024年2月23日,紐約南區代理檢察官Edward Y. Kim、司法部稅務部副助理檢察官David A. Hubbert,以及國稅局專員Danny Werfel聯合宣布,紐約南區聯邦法官John P. Cronan已批准國稅局發出John Doe傳票2,要求特定機構提供相關記錄,以鎖定可能利用離岸避稅服務的美國納稅人。此次調查針對的是名為恆泰信託集團(Trident Trust Group)的跨國企業及其美國子公司。該集團在全球提供企業、信託及基金管理服務超過40年,業務遍及近30個司法管轄區,包括一些知名的避稅天堂。其服務內容包括幫助客戶隱藏資產於離岸帳戶或實體,利用隱私法規嚴格的地區設立不透明的企業結構,並提供名義上的企業董事及高級職員。該集團還提供所謂的「空殼公司」(Shelf Company)服務,這些公司處於休眠狀態,可隨時出售,並根據標準章程成立,擁有非活躍的股東、董事和祕書。

2 即軼名傳票,當傳票送達時為指定被告的真實姓名,而以「John Doe」代替。

Trident信託集團宣傳其服務旨在幫助客戶保密其資產的實益擁有權,並避免公開報告,特別是在「稅務和遺產規劃」方面。司法部指出,部分美國客戶使用或可能使用Trident信託集團的服務來隱藏其資產利益並避免繳納美國稅款。例如,Trident信託集團的員工曾將自己列為數千家巴拿馬公司的創始人、董事及高級職員,協助美國納稅客戶潛在地隱藏其在這些外國實體中的利益和收入。目前,至少已有九名美國納稅人通過IRS的海外自願披露計劃,承認使用Trident信託集團的服務來隱藏外國資產並逃避稅務責任。

法院授權IRS對位於曼哈頓的Trident信託集團旗下的Nevis Services Limited發出John Doe傳票,要求提供2014年至2023年的以下資訊:「利用該集團服務設立、控制或運營外國金融帳戶或實體的美國納稅人信息;涉及外國或國內金融帳戶及資產的交易記錄」。此外,法院還授權IRS向12家金融機構及快遞服務公司(包括紐約聯邦儲備銀行、花旗銀行、瑞士銀行、美國銀行、聯邦快遞、聯合包裹服務等)發出傳票,要求其提供與Trident信託集團進行資金或文件傳遞的相關記錄。同時,美國已向喬治亞州北區和南達科他州地區法院申請John Doe傳票,授權IRS向Trident信託集團的另外四家美國實體發出傳票,獲取可能使用過該集團服務的美國納稅人資訊。紐約南區代理聯邦檢察官Edward Y. Kim表示,這次行動是追究利用離岸服務逃稅責任的重要步驟。

司法部副助理檢察官David A. Hubbert補充說,政府將繼續動用包括John Doe傳票在內的各種法律工具,確保納稅人履行其稅務義務。IRS局長Danny Werfel則強調,此次調查旨在識別並懲治隱藏資產和收入的納稅人,維護稅法的公平性。依據聯邦稅法規定,年總收入超過申報門檻的美國公民、外籍居民和信託公司必須對其全球範圍內的所有收入納稅,並披露在某些外國金融帳戶、資產和實體中的利益。不申報這些離岸安排或未繳納相關稅款,將會導致嚴重的民事和刑事後果。

(二)信託架構

(三)問題思考

1.一個人的稅務居民身分取決於多個因素,包括其持有的護照、永居資格,以及每年在各個國家或地區的具體居住天數等。各國對於稅務居民的定義不相同,原則上,所有離岸的受託公司應根據相應國家的稅法規定,清晰界定信託架構中各相關人士的稅務居民身分,並遵循該國對其稅務居民在離岸家族信託中擔任委託人、保護人、投資經理或受益人等角色的稅務規範。

2.恆泰信託集團(Trident Trust Group)擁有跨國服務網絡,並在美國設有信託公司。該集團長期以來建立的業務規模,竟會利用離岸服務協助美國納稅人隱藏資產並逃避稅務責任,實在令人難以置信。這引發了人們的疑問,是否其他大型的離岸信託公司或秘書服務公司也存在類似的情形?

3.在亞洲地區(尤其是香港和新加坡),提供家族信託服務或離岸公司秘書服務的公司數量眾多,且這些公司積極拓展業務,甚至一些離岸保險公司不再隱晦,公然協助美國納稅人通過保單來規避CRS及FBAR申報義務。這些專業的受託公司或秘書公司是否會步入恆泰信託集團(Trident Trust Group)的後塵?

4.越來越多的歐洲或是瑞士私人銀行在亞洲香港、新加坡市場中,鎖定更多高財富個人的資金,並常以設立家族信託的名義協助客戶成立家族信託、持有離岸控股公司,並以離岸公司名義在私人銀行開立帳戶,藉此穩住此客戶並牢牢抓住其資金。然而,這些銀行的法令遵循部門(Compliance Department)是否每年對每位客戶進行評估,確保信託設立人、受益人或保護人沒有美國納稅人的身分?

案例六:成立不符合信託邏輯的離岸偽信託或虛假信託(Sham Trust)

(一)案例背景

為了滿足高淨值人士對於信託資產管理和管控的需求,許多信託設立人在成立了離岸信託後,仍希望保有對信託資產的實際控制權。為此,多個離岸金融中心在英國法的基礎上,相繼推出相關法律,允許委託人保留特定權力,這類法規被稱為「現代信託立法」(Modern Trust Legislations)。其中,最具代表性的司法管轄區包括英屬維京群島、開曼群島、科克群島、巴哈馬群島、百慕達群島等等。根據這些現代信託立法,委託人可保留的權力通常包括以下部分或全部:

1.管理信託資產的權力;

2.任命、罷免及更換受託人的權力;

3.決定受益人收益分配的權力;

4.刪除、增加受益人的權力;

5.撤銷信託或修改信託條款的權力。

香港與新加坡法的法律下,委託人保留權力雖不如上述離岸中心那般廣泛,但仍存有類似的機制:

1.根據香港《信託法2013》第41X條,委託人可保留投資決策權及資產管理職能;

2.根據新加坡《受託人法》(第337章,修訂版)第90(5)款,委託人同樣可保留投資決策權及資產管理職能,並可任命第三方(保護人)來監督受託人的行為。

在實際操作中,委託人對財產的控制權與資產保護之間必須取得合理平衡。首先,委託人若保留過多權力,可能使法庭認定委託人並無真正設立信託的意圖,從而認定該信託為虛假信託(sham trust),導致信託自始無效;即使信託仍被認定為有效,過多的權力保留也可能挑戰信託資產的獨立性,使其在債務、離婚或繼承等糾紛中容易被「穿透」。

例如,江南創始人張蘭女士於2014年1月在英屬維京群島成立投資控股公司Success Elegant Trust Limited(SETL),同年6月在庫克群島設立一個不可撤銷的家族信託,受益人為其兒子及子女,由SETL持有資產,而受託人AsiaTrust持有SETL的股份。隨後,張蘭將LDV支付的部分款項(約1.4億美元),用於收購其旗下公司股份的資金,轉移到SETL名下的多個境外帳戶中。

2014年6月3日,張蘭在庫克群島設立離岸信託。然而,2022年11月,新加坡高等法院裁定該信託結構被擊穿,認定張蘭對信託資產的控制權過高,使其仍為資產的實際所有人,並同意批准債權人CVC提出的任命接管人申請。新加坡高等法院認為,張蘭從未真正放棄對信託資產的受益所有權,信託設立後仍對資產保持充分控制,因此將其認定為信託資產的實益所有人(Beneficial Owner),並允許委派接管人執行。法院作出此判決的關鍵依據包括:張蘭作為該信託銀行帳戶的唯一簽字授權人,明顯不受限制地操作資金,多次從SETL名下帳戶轉出資金,甚至在收到香港法院的凍結令後,因擔心新加坡帳戶同樣遭凍結,迅速將新加坡帳戶的資金轉出。此外,她還曾多次將STEL帳戶內資金轉入個人的銀行帳戶,且多數情況下並無合理理由。

以下兩個架構均類似離岸偽信託(或稱虛假信託):

1.香港法院擊穿澤西島信託(以港商潘樂陶之信託為例)

2.新加坡高等法院認定張蘭對信託的控制權過高,信託被擊穿

(二)問題思考

1.離岸信託的適用法律與跨境法律風險:根據離岸地司法管轄區的法律設置相應的權力保留條款,並約定該離岸地為信託的適用法律,通常能較大程度上確保信託的效力。然而,若實際信託資產未於其他國家或地區,則仍需考慮資產財產所在地的相關法律。例如,某離岸信託設於澤西島,其主要資產與銀行帳戶位於新加坡,而實際信託管理人則在香港。當信託設立人與受益人與受託公司發生糾紛時,確定訴訟管轄權與應在哪個司法管轄去提起訴訟便成為一大難題,可能導致訴訟程序複雜且耗時。

2.委託人權力保留的風險與轉注:委託人在信託中的權力應維持在最低必要限度,以避免因權力過於廣泛而導致法院認定信託財產未真正轉讓給受託人,從而影響信託的獨立性。若現有信託架構下,委託人已擁有較多權力,應考慮適時調整,包括放棄部分權力、限制行使權力,甚至將整個信託轉注至其他司法管轄區,例如美國就是個相當適合的轉注地。若委託人僅在面臨破產時才選擇放棄權力或調整信託架構,可能會被法院認定為惡意避債行為,從而影響信託的保護效力。

3.信託撤銷權的風險與應對措施:保留信託撤銷權可能帶來潛在風險,特別是在委託人破產時,該撤銷權可能會被轉移至債權人(或破產清算人),從而導致信託資產被追回。因此,可考慮在信託合約中設置保護機制,例如規定委託人在行使撤銷權時,須徵得保護人或其他協力人員的事先同意。在此架構下,撤銷權的行使受到限制,較不易被認定為委託人的個人財產而遭債權人接管。

4.信託獨立性與債權人追償風險的時間:以上述兩個離岸信託架構而言,均在設立一段時間內才發生債權人對委託人的追償事件。若信託設立時即釐清其獨立性的重要性,或在債務發生前適時轉注至更具保護力的司法管轄區,轉注到一個完全獨立的信託。例如,在美國內華達州,債權人追償信託資產的最長期限為信託設立後兩年內,因此,若信託存續期間已超過兩年,債權人通常無法對信託資產提出追償,從而確保信託的財產保護功能。

近年來,越來越多境外信託或離岸信託透過轉注(Decanting)抑或遷移(Migration)至美國境內,成為美國法律管轄的信託。無論是從境外信託移轉為美國信託,或是在美國境內進行跨州信託遷移,此過程涉及許多因素,除了稅務考量外,法律層面亦須納入評估,例如:信託合約條款、信託合約所載的管轄權、信託預期的設立地、信託資產性質與所在地,以及設立人與受益人的權益保障等。究竟為何越來越多高資產國際家族選擇放棄離岸信託,而將信託架構轉至美國?主要原因可歸納如下3:

3 Joan K. Crain & Myriam Soto, BNY MELLON WEALTH MANAGEMENT, Onshoring Your Offshore Trust to the U.S. (July 2020); see Christopher Klug, Why the Global Elite Are Using U.S. Trusts, available at https://burghergray.com/why-the-global-elite-are-using-u-s-trusts/ (last visited May 5, 2021); see also Bloomberg, Four Chinese Tycoons just transferred US $17 billion of their wealth to trusts as government toughens up tax regime, South China Morning Post, available at https://www.scmp.com/business/companies/article/2182278/four-chinese-tycoons-just-transferred-us17-billion-their-wealth (last visited May 5, 2021).

(一)香港、新加坡銀行法令遵循日趨嚴格,帳戶凍結與關戶風險增加,動輒要求詳細證明資金來源,導致資金流動受限,使得大量國際資金淪為「資金流浪兒」。

(二)CRS(共同申報準則)實施,全球稅務資訊透明化,長期藉由避稅天堂隱匿資產的方式逐步瓦解。離岸帳戶的資金來源難以自圓其說,使得資產隱匿策略大幅受限。

(三)美國FATCA與CRS脫鉤,成為「避稅天堂」新選擇。美國執行FATCA(美國海外帳戶稅收遵從法),但未參與CRS通報系統,因此無須向其他國家交換金融帳戶資訊。美國有意讓避稅離岸天堂資金移轉至美國岸上避稅天堂,在各國加入CRS互換稅務資訊的同時,美國成為唯一的「CRS後門」,吸引大量海外資金湧入,悄然成為新的避稅天堂,例如,南達科他州的信託資產規模已經從2006年的328億美元增長到2014年的2,270億美元,信託公司數量亦從2006年的20家增至2016年初的86家。4

4 資料來源:南達科他州銀行業務部門數據。

(四)中國稅務居民境外所得報稅與未來遺產稅制度施行的影響。隨著中國稅務居民全球所得申報制度趨嚴,以及未來可能實施的遺產稅及贈與稅,如何有效配置境外資產成了高淨值人士關注的焦點。

(五)多重稅籍身分提高稅務合規風險。許多離岸信託設立人同時擁有多重稅籍身分(如中國護照、美國綠卡、加拿大楓葉卡、澳洲永居等),這使得納稅申報與資訊披露變得極為複雜,一旦未能符合各稅務管轄區的合規要求,可能面臨高額罰款或法律風險。

(六)FBAR規定對美籍信託設立人的影響。依據FBAR規定,美籍的離岸信託設立人不僅須申報自己直接擁有的海外金融帳戶,還須申報雖非直接持有,但具備財務利益、簽名權或其他可動用權利的海外金融帳戶,使得信託架構的稅務合規要求更加嚴格。

(七)離岸信託難以接受美籍受益人。許多離岸不願意接受美籍受益人,以避免繁瑣的稅務合規義務。

(八)美籍受益人的稅務申報與披露困難。當離岸信託設立人過世後,其美籍受益人須遵循美國稅法進行財務申報與資產披露,流程繁瑣且稅務負擔高,導致離岸信託的可行性降低。

(九)美國司法體系提供更完整的法律保障。若信託合約涉及法律爭端,美國法院對於法律文件的保密性和證據保全機制較強,即便債權人指控信託設立與信託資產轉移涉及詐欺,其舉證責任極高(舉證需達到「清楚且令人信服的證據」標準)。相較於傳統離岸司法管轄區,美國的金融和司法體制更為健全,有助於保障信託受益人的合法權益。

3 Joan K. Crain & Myriam Soto, BNY MELLON WEALTH MANAGEMENT, Onshoring Your Offshore Trust to the U.S. (July 2020); see Christopher Klug, Why the Global Elite Are Using U.S. Trusts, available at https://burghergray.com/why-the-global-elite-are-using-u-s-trusts/ (last visited May 5, 2021); see also Bloomberg, Four Chinese Tycoons just transferred US $17 billion of their wealth to trusts as government toughens up tax regime, South China Morning Post, available at https://www.scmp.com/business/companies/article/2182278/four-chinese-tycoons-just-transferred-us17-billion-their-wealth (last visited May 5, 2021).

(一)香港、新加坡銀行法令遵循日趨嚴格,帳戶凍結與關戶風險增加,動輒要求詳細證明資金來源,導致資金流動受限,使得大量國際資金淪為「資金流浪兒」。

(二)CRS(共同申報準則)實施,全球稅務資訊透明化,長期藉由避稅天堂隱匿資產的方式逐步瓦解。離岸帳戶的資金來源難以自圓其說,使得資產隱匿策略大幅受限。

(三)美國FATCA與CRS脫鉤,成為「避稅天堂」新選擇。美國執行FATCA(美國海外帳戶稅收遵從法),但未參與CRS通報系統,因此無須向其他國家交換金融帳戶資訊。美國有意讓避稅離岸天堂資金移轉至美國岸上避稅天堂,在各國加入CRS互換稅務資訊的同時,美國成為唯一的「CRS後門」,吸引大量海外資金湧入,悄然成為新的避稅天堂,例如,南達科他州的信託資產規模已經從2006年的328億美元增長到2014年的2,270億美元,信託公司數量亦從2006年的20家增至2016年初的86家。4

4 資料來源:南達科他州銀行業務部門數據。

(四)中國稅務居民境外所得報稅與未來遺產稅制度施行的影響。隨著中國稅務居民全球所得申報制度趨嚴,以及未來可能實施的遺產稅及贈與稅,如何有效配置境外資產成了高淨值人士關注的焦點。

(五)多重稅籍身分提高稅務合規風險。許多離岸信託設立人同時擁有多重稅籍身分(如中國護照、美國綠卡、加拿大楓葉卡、澳洲永居等),這使得納稅申報與資訊披露變得極為複雜,一旦未能符合各稅務管轄區的合規要求,可能面臨高額罰款或法律風險。

(六)FBAR規定對美籍信託設立人的影響。依據FBAR規定,美籍的離岸信託設立人不僅須申報自己直接擁有的海外金融帳戶,還須申報雖非直接持有,但具備財務利益、簽名權或其他可動用權利的海外金融帳戶,使得信託架構的稅務合規要求更加嚴格。

(七)離岸信託難以接受美籍受益人。許多離岸不願意接受美籍受益人,以避免繁瑣的稅務合規義務。

(八)美籍受益人的稅務申報與披露困難。當離岸信託設立人過世後,其美籍受益人須遵循美國稅法進行財務申報與資產披露,流程繁瑣且稅務負擔高,導致離岸信託的可行性降低。

(九)美國司法體系提供更完整的法律保障。若信託合約涉及法律爭端,美國法院對於法律文件的保密性和證據保全機制較強,即便債權人指控信託設立與信託資產轉移涉及詐欺,其舉證責任極高(舉證需達到「清楚且令人信服的證據」標準)。相較於傳統離岸司法管轄區,美國的金融和司法體制更為健全,有助於保障信託受益人的合法權益。

美國於2010年通過「美國海外帳戶稅收遵從法」(FATCA),強制要求美籍人士的境外資產透明化。隨後,G20集團於2014年推行「共同申報準則」(CRS),進一步強化全球稅務資訊交換。然而,美國是全球唯一拒絕簽署CRS的國家,使其成為資產配置的新選擇。隨著各國富豪原本隱匿在海外的財富逐步曝光,越來越多離岸信託選擇移轉至美國信託,以實現更高程度的法律與稅務保護。

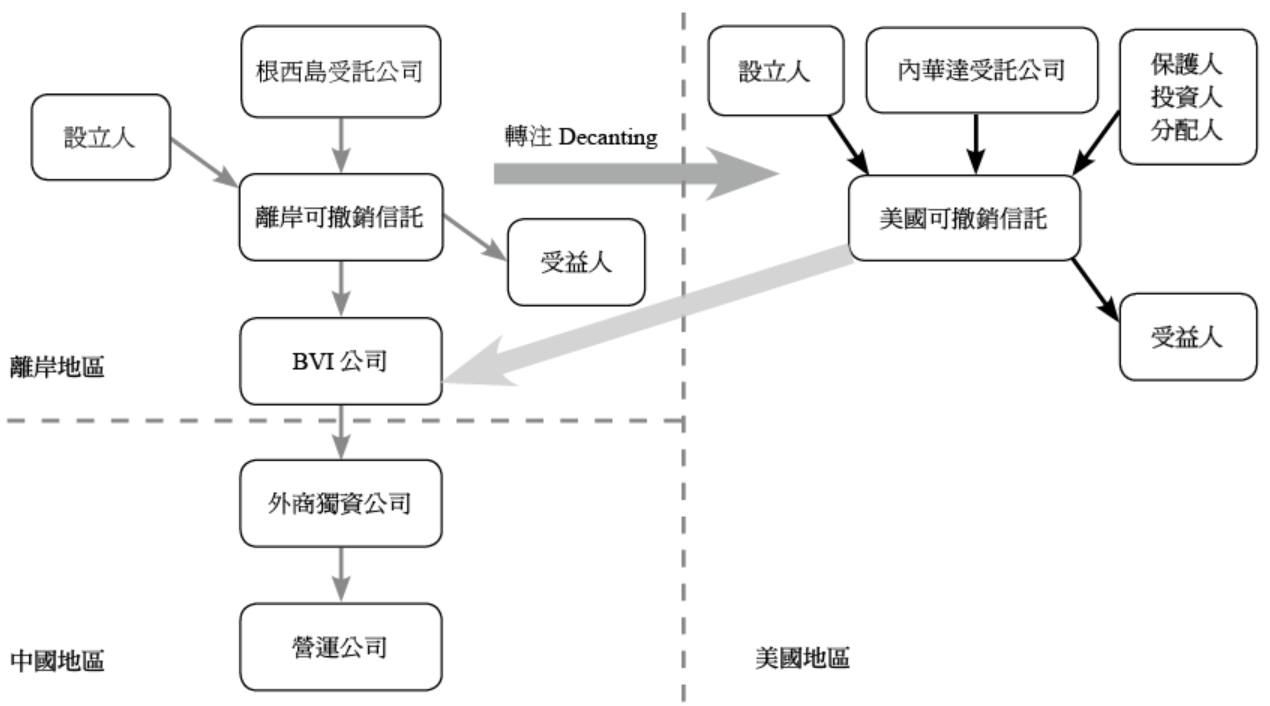

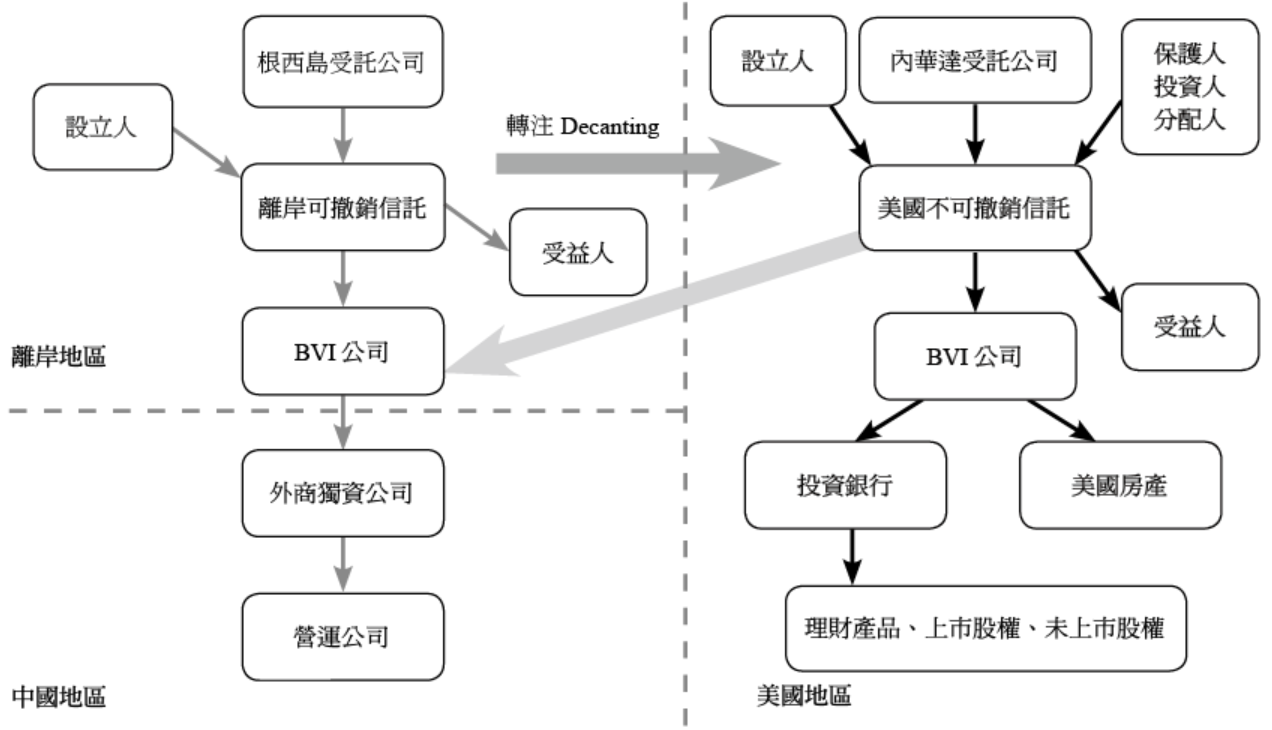

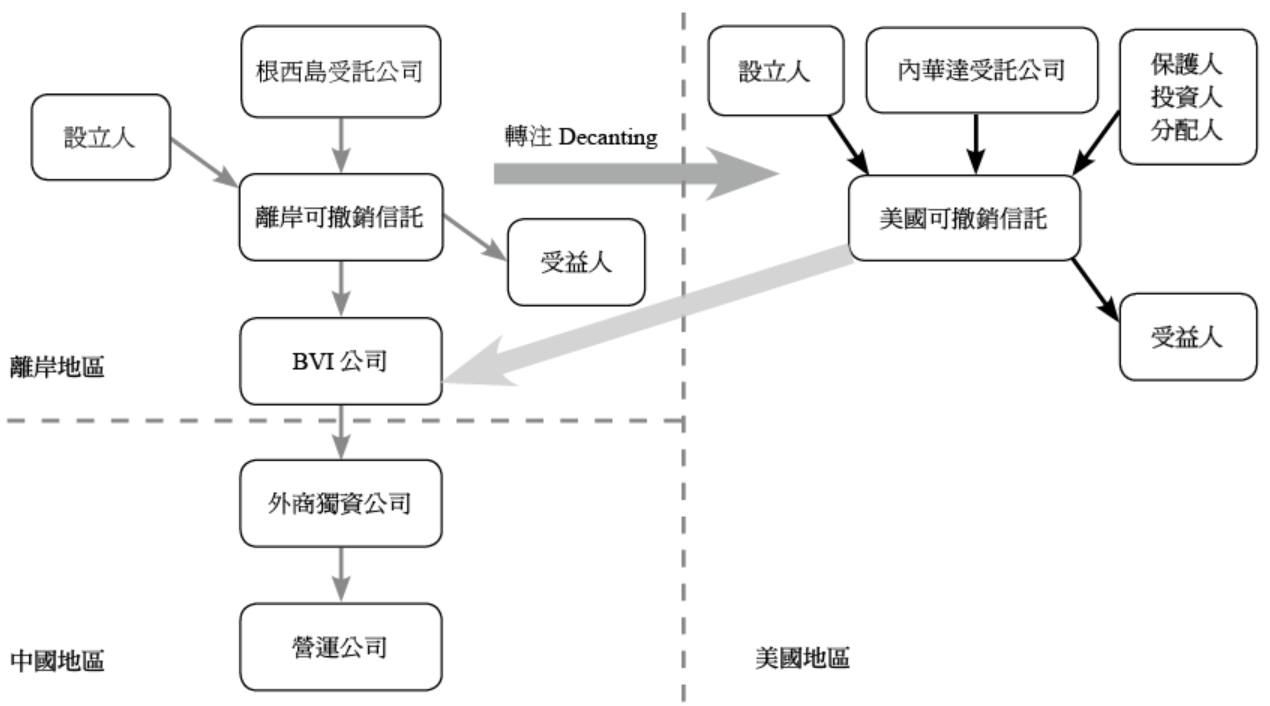

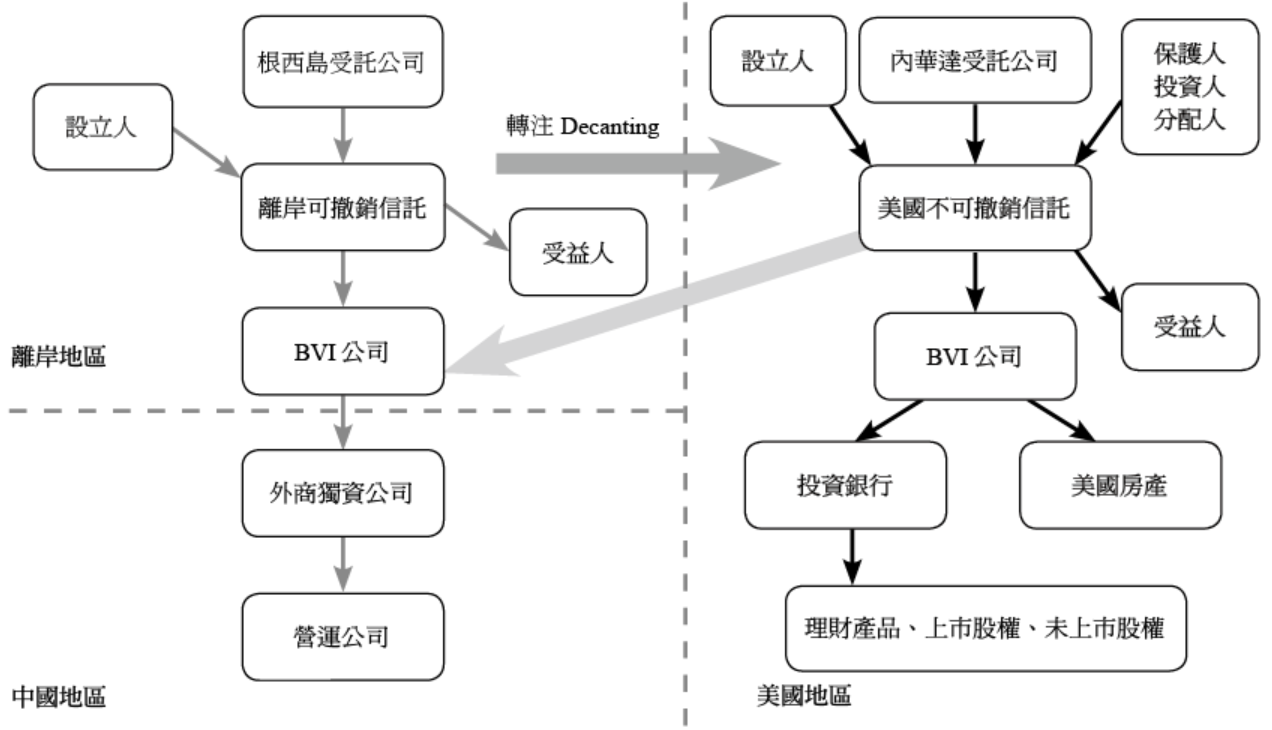

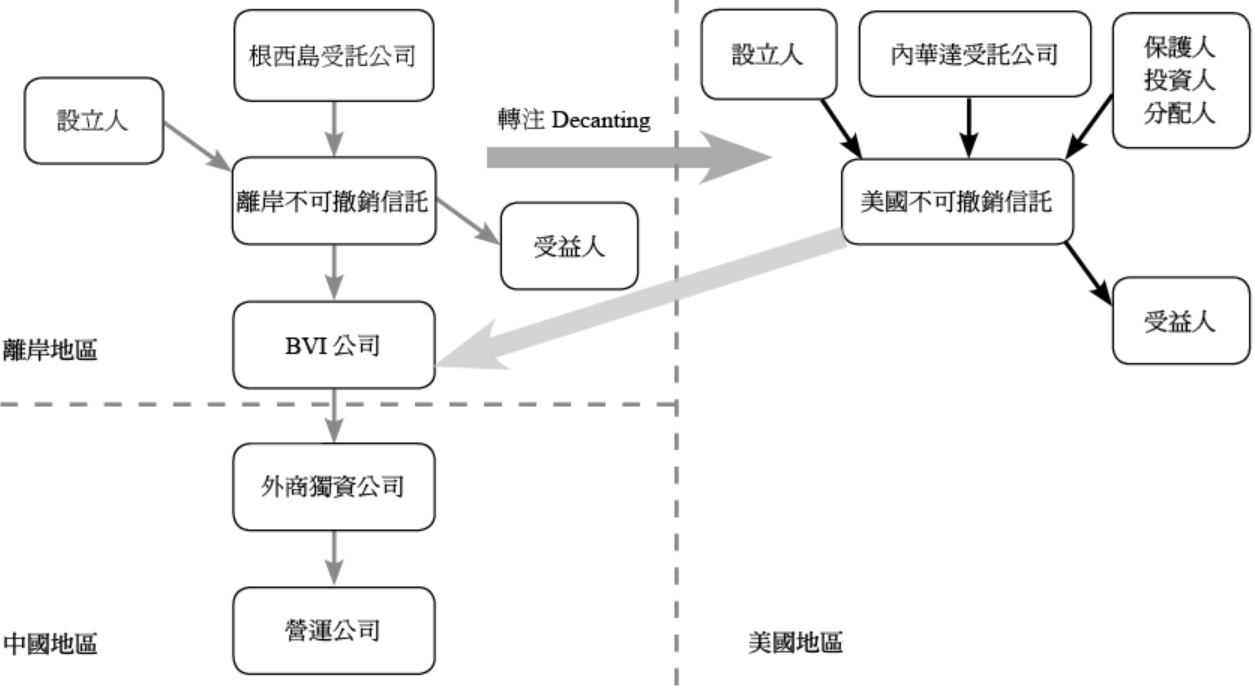

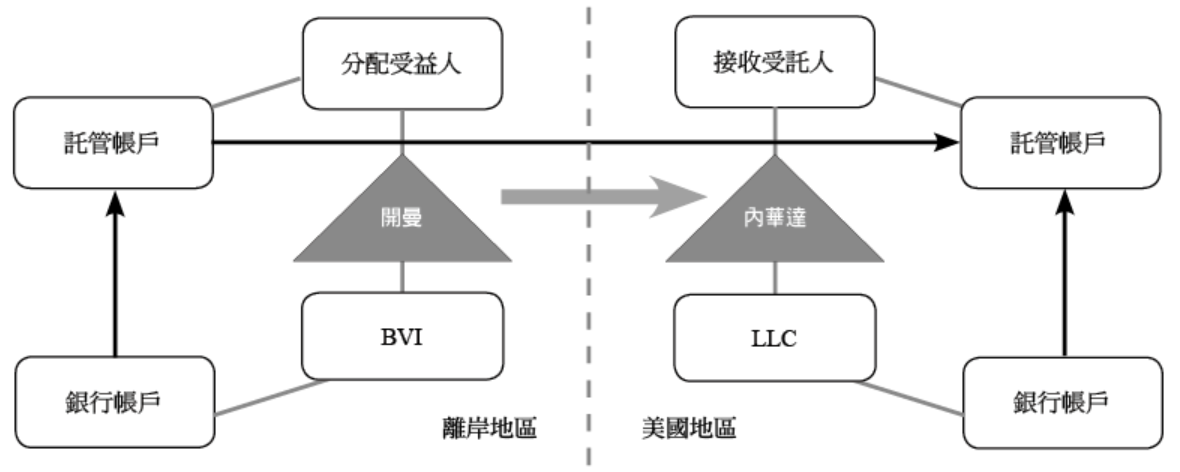

離岸信託移轉至美國信託的主要類型包括:(一)離岸可撤銷信託移轉至美國可撤銷信託;(二)離岸可撤銷信託移轉至美國不可撤銷信託;(三)離岸不可撤銷信託移轉至美國不可撤銷信託;(四)離岸偽信託移轉至美國不可撤銷信託。

(一)離岸可撤銷信託移轉至美國可撤銷信託

1.適用對象

2.轉移原因

(二)離岸可撤銷信託移轉至美國不可撤銷信託

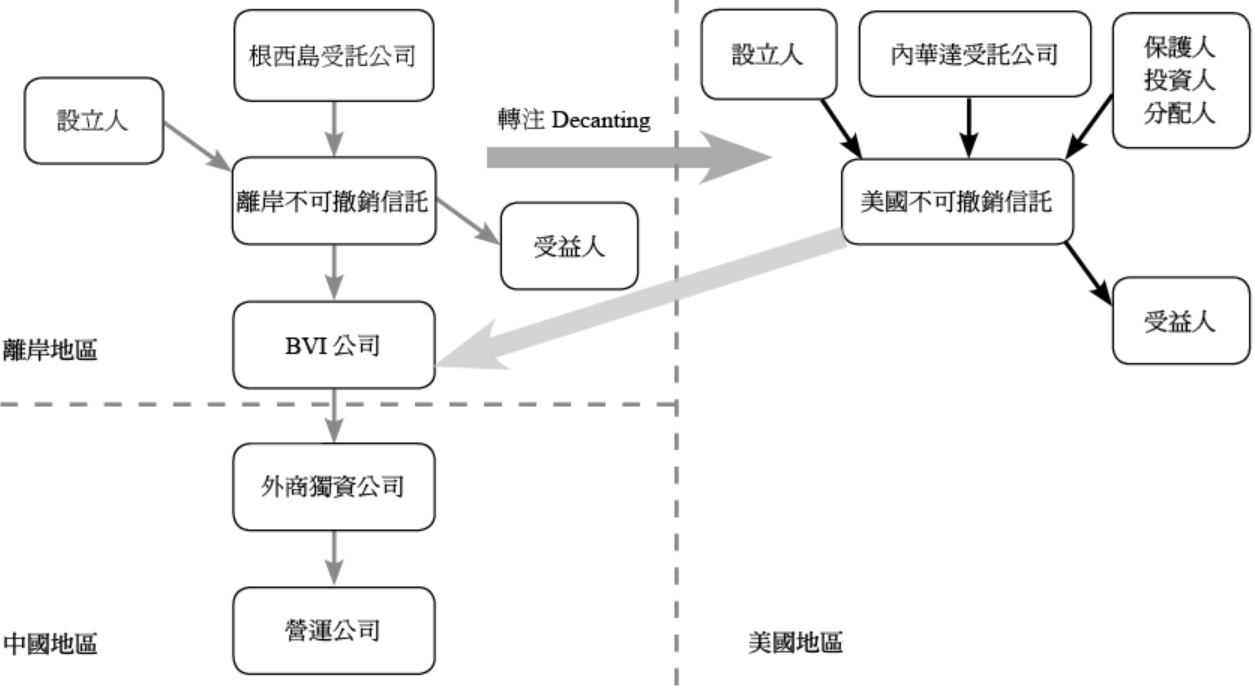

離岸信託移轉至美國信託的主要類型包括:(一)離岸可撤銷信託移轉至美國可撤銷信託;(二)離岸可撤銷信託移轉至美國不可撤銷信託;(三)離岸不可撤銷信託移轉至美國不可撤銷信託;(四)離岸偽信託移轉至美國不可撤銷信託。

(一)離岸可撤銷信託移轉至美國可撤銷信託

1.適用對象

- 持有美國境外資產,例如中國理財信託、內地企業股權、離岸控股公司股權、以及香港、新加坡等地的離岸金融帳戶。

- 第二代或未來繼承人已經擁有或可能獲得美籍身分。

2.轉移原因

- 延遲資產傳承:短期內不希望立即將資產轉移給下一代,但需提前規劃傳承安排。

- 維持財產掌控權:希望在生前完全掌控財產管理、處分與收益,同時確保未來的傳承安排。

- 原始信託目的不明確:信託設立初衷可能並非為家族傳承,而是基於投資或理財考量,導致長遠規劃存在疑義。

- 信託合法性風險:擔心離岸信託的法律地位不被相關司法管轄區承認,影響資產保護與管理。

- 信託合法性風險:擔心離岸信託發生糾紛時,可能因司法管轄區的爭議而陷入法律困境。

- 離岸信託與環境不穩定:部分離岸司法管轄區(如加勒比海群島)法律變動頻繁,當地法律文化與管理模式與設立人認知存在差異,增加維護與合規的困難。

(二)離岸可撤銷信託移轉至美國不可撤銷信託

(三)離岸不可撤銷信託移轉至美國不可撤銷信託

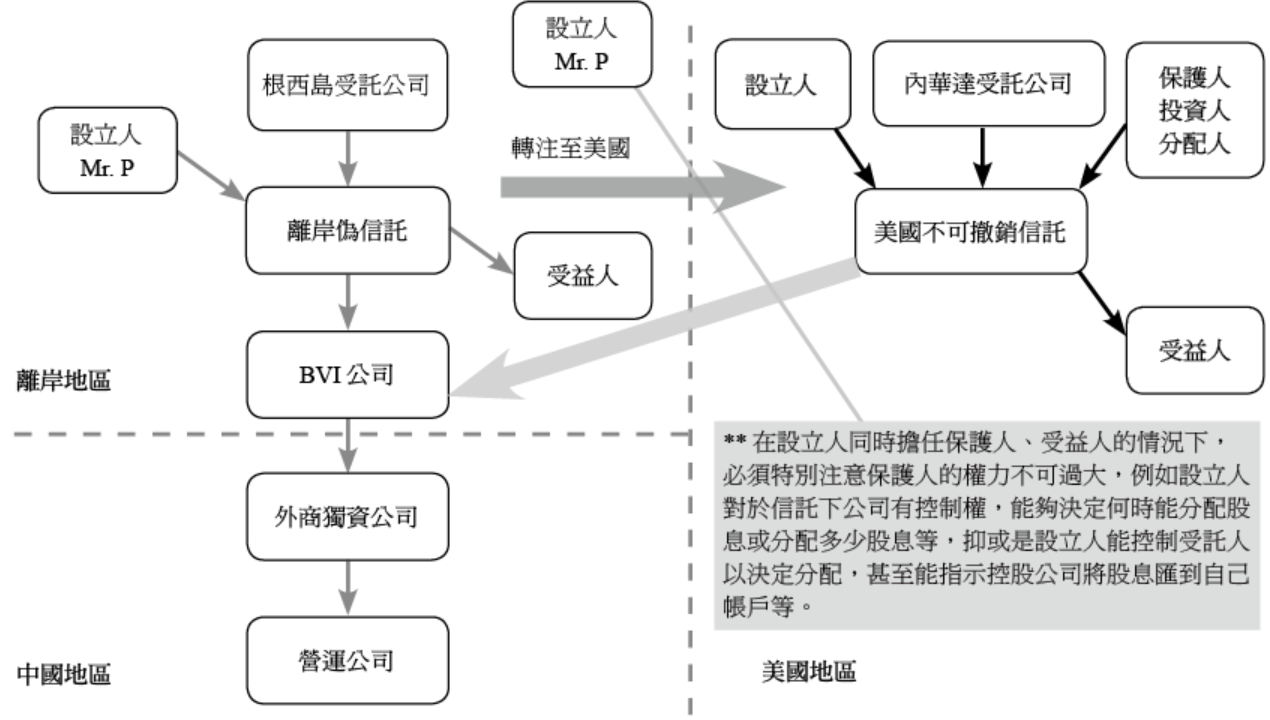

(四)離岸偽信託移轉至美國不可撤銷信託

1.委託人的共同特點:大多希望對信託資產擁有更高的控制權,然而這個趨向往往與信託的安全性成反比。

2.離岸信託的保護範圍:並不適用於不合規資產或「有毒」資產,無法真正提供法律屏障。

3.普加喬夫案——紐西蘭信託保護無效:前「克里姆林宮的銀行家」普加喬夫所設立的五個紐西蘭資產保護信託均未能提供有效保護。這些信託均為「裁量信託」, 普加喬夫同時擔任委託人與酌情受益人,導致債權人有權向信託資產提出索賠。普加喬夫的信託案例顯示:

(1)信託是「虛幻信託」(Illusory Trust):普加喬夫作為委託人、受益人及保護人,擁有廣泛的控制權。他可以指示信託完全按照自己的意願行事,實際上並未將資產控制權真正移轉,意即信託實際上是為普加喬夫所設立的導致信託僅形式上存在,而不具備獨立性。

(2)信託是「欺詐信託」(Sham Trust):信託的真正意圖並非將資產的控制權交予受託人,而是隱藏其對資產的實際控制,從而規避潛在的法律責任。

(3)基於無力償債法令撤銷:即便普加喬夫的信託在法律上是有效的,且信託擁有資產所有權,依據1986年《無力償債法令》第423條,該信託仍可被撤銷,因其設立目的損害了債權人的利益。

4.現有離岸信託可能存在合約瑕疵,設立人、信託保護人(即信託控制人)即信託受益人均為同一人,導致信託的獨立性存疑。

5.現有離岸信託的實際所有人為美籍個人。

6.信託的下一代受益人均是美籍個人。

境外信託移轉至美國的方式之一,是透過信託合約中明訂的信託移轉條款。在設立信託時,可預先在合約中規範某些情況下自動解除外國受託人的條款,例如:當外國授予人過世,僅剩美國受益人時,信託將自動轉為美國信託。此外,信託也可以賦予受託人或信託保護人解除原受託人、任命新的美國受託人,並變更信託管轄地的權力。在沒有非美國人控制的情況下,解除外國受託人可有效將信託變更為美國信託。然而,須特別注意的是,更換受託人不會自動改變信託的適用法律與管轄權,因此,在變更受託人的同時,亦應同步調整管轄地以確保信託的合法性與合規性,避免因法規混淆而影響管理與運作。

若信託合約未明定受託人更換和管轄地變更的相關條款,則受託人可透過自由裁量信託權,將信託資產分配給部分或全部的美國受益人,此舉即所謂的「轉注」(Decanting)。

在設計信託條款時,應考量未來可能發生的變動,如受益人變更國籍等。若已知未來信託可能涉及美國受益人或剩餘遺產承受人為美國人,則於信託條款中預先加入「遷移」(Migration)及「轉注」(Decanting)的條款。如此一來,當外國授予人信託(FGT)的授予人過世,信託將自動轉變為外國非授予人信託(FNGT),進而直接變更為美國信託,或賦予受託人或保護人將資產遷移到另一個信託的權力。

若信託合約未規範遷移或轉注,則可依原本信託管轄地法律(包括成文法或普通法),進行遷移或轉注。許多離岸司法管轄地,如開曼群島、百慕達、其他英國海外領土及英聯邦國家,皆遵循英國普通法(Common Law)原則,而英國普通法長期以來傾向於支持信託重組及保護受益人權益。此外,若信託條款未明訂遷移或轉注條款,且受託人未擁有足夠的自由裁量權,則可透過法院申請修改信託條款,以允許信託移轉至美國信託。

雖然遷移或轉注皆可達成境外信託移轉至美國信託的目的,但兩者仍然有些許差異。因此,在選擇適合的方式時,須審慎評估具體情境與需求。以下將進一步說明「境外信託轉注成美國信託」的實際案例及操作流程。

第一階段:轉注前的初步評估

在進行境外信託轉移至美國信託之前,首先需協助客戶評估現有境外信託是否面臨稅負與管理成本低效率的問題(即管理費及稅負過高,甚至超過年度信託收益)。同時,應進一步了解信託的整體架構,包括設立人、受益人、受託公司及設立背景。在此階段,需特別關注以下三種可能影響稅務與合規性的情況:

第一,境外非授予人信託的受益人具有美籍:當境外非授予人信託的受益人具有美籍身分,且信託保有累積未分配利潤(Undistributed Income),在受益人收到該年度的信託分配時,可能適用回溯稅(Throwback Tax)。此外,若信託持有外國金融商品(如共同基金、貨幣市場基金等),則未來資產分配收益時,可能面臨PFIC(被動外國投資公司)的稅務問題,進一步增加稅負與申報義務。

第二,受益人原非美籍,但後來取得綠卡或美國國籍。若信託設立時受益人並非美國稅務居民,但之後因取得美國綠卡或國籍成為美國稅務居民,則該信託的稅務處理將發生變化。

第三,設立人同時為受益人,且具美國公民或綠卡的身分。

大致會有上述三種情況。在初步會議中,KEDP(專業信託顧問)將與客戶探討上述潛在問題,以確認客戶需求,進一步設計適當的解決方案。此後,KEDP將要求客戶提供詳細資料做進行深入分析,包括:

1.信託架構圖

2.信託合約及相關文件:如意願書(Letter of Wish)

3.受益人報表(Beneficiary Statement):通常由信託公司每年提供

4.信託下投資公司的董事及股東名冊:如BVI公司的股東與董事資料

在審閱信託合約時,首要工作是確認合約中是否已載明轉注的相關條款,並分析境外信託的轉注機制與發起權責,以確保後續移轉過程順利且符合法規。

第二階段:啟動轉注

啟動轉注首先需確認境外信託設立屬地的法律規範,不同司法管轄區對轉注的法規要求不盡相同。例如,開曼群島目前並無明確的法律條文規範轉注,因此,需進一步檢視境外信託的信託文件中是否已載明轉注權力的條款,並確定該權力的持有者。在實務上,轉注可能由受託公司發起,或有時是由受益人發起,須視個案而定。若是由受益人發起,可能會引發不利的稅務效果,在此情況下,新信託合約的撰寫方式將決定稅務影響後果,需特別審慎規劃。以下列出三點需注意的事項:

注意事項1:檢查文件中有無轉注相關規範

若信託文件未明訂轉注權力,則應進一步檢視信託設立地的法律,確保當地政府或法院是否有擁相關權力。許多境外信託有權進行轉注的人是受託公司或是保護人。因此如何使原受託公司願意配合處理,需要嫻熟的專家協助。一般來說,具有歷史及規模的受託公司,過往曾處理過類似案例,較容易與其溝通並達成共識。

其次,要檢視信託架構圖,確認受益人及受託人的稅務屬性,判斷是否有負面的稅負效果。此外,藉由受益人報表(Beneficiary Statement),配合受益人美國稅表(如適用),從中檢視資產分配情況和稅負效果。曾有一案例,某信託內存有大量資金,但信託管理費高達三萬多美元,然而信託收益卻微乎其微,扣除管理費後幾乎無盈餘。因此,在轉注前應確保信託運作具備稅務與管理效率,避免造成額外成本負擔。

注意事項2:檢視轉注可能導致的「負面稅務影響」

在進行信託轉注時,最關鍵的考量因素之一即是稅務影響。律師在撰寫理由書時,應明確指出轉注的稅務合理性,闡述「基於客戶稅務負面效果的考量,因而發起轉注」,以確保原受託公司願意配合,並避免不必要的稅務負擔。所謂產生不利影響可能會有哪些情況?

1.受益人人數減少:在進行移轉時,若轉注後的信託受益人人數少於原信託,則可能觸發贈與稅。此時當然希望在移轉時將稅負減到最低,因此基本上不會讓稅務不利的情況發生。

2.受益標的變更:在受益人人數未減少,但受益人對於自身受益權有交換的情況,也可能在轉注過程中產生不利的稅負效果。例如,原信託分配給老大花旗銀行的債券,給老二一棟房子,轉注之後受益人一樣,但是兩人的資產(受益標的)因交換而變動,就會產生不利的稅負效果,因為變動可能會引發所得和贈與的問題。

在轉注的情況下可能會觸發贈與稅;因此即使是在受益人不變的情況下,仍需考慮許多細節。只是理由書需解釋新信託所適用的法律以及與原信託相異之處。

3.信託分配方式變更:假設原信託有三個受益人、新信託也是三個受益人,原信託強制規定某受益人在20歲時會被分配到某項資產,但新信託則改為受託人擁有自由裁量權(Discretionary)。假設不論是受託公司或是分配委員(分配委員)有全權權力可決定分配與否,但如此方式又跟原信託相異,也可能影響稅負效果。

4.未分配收益問題:若信託累積大量的未分配收益(Undistributed Net Income, UNI),受益人可能在未來分配時面臨回溯稅。

上述都是在闡述信託移轉必須考慮到相當繁複的細節。若律師能深入理解信託有無上述情況,並且在理由書中清楚說明轉注不會招致不利的稅負效果,原受託公司才得以安心接受轉注的請求。

經由審慎評估上述強況後,若最終結論是「當有美籍受益人的情況下,將境外信託轉換為美國信託」為最佳決策,接著就會取得客戶同意並協助進行信託轉換的準備工作,並向客戶解釋轉換為美國信託的必要性。在此同時,KEDP會協助客戶備齊相關資料、聯繫新的美國受託公司,共同研讀原信託合約確認有無轉注的相關條款,在信託轉換的過程中擔任新舊受託公司的中間聯繫人。

以下以時序來說明轉注過程中需準備的文件及事項:

2024年1月: 客戶決定將美國境外信託變更為美國境內信託

客戶應提供以下美國境外信託文件:

1.信託合約

2.信託架構圖

3.個人意願備忘錄(Memorandum of My Wishes)

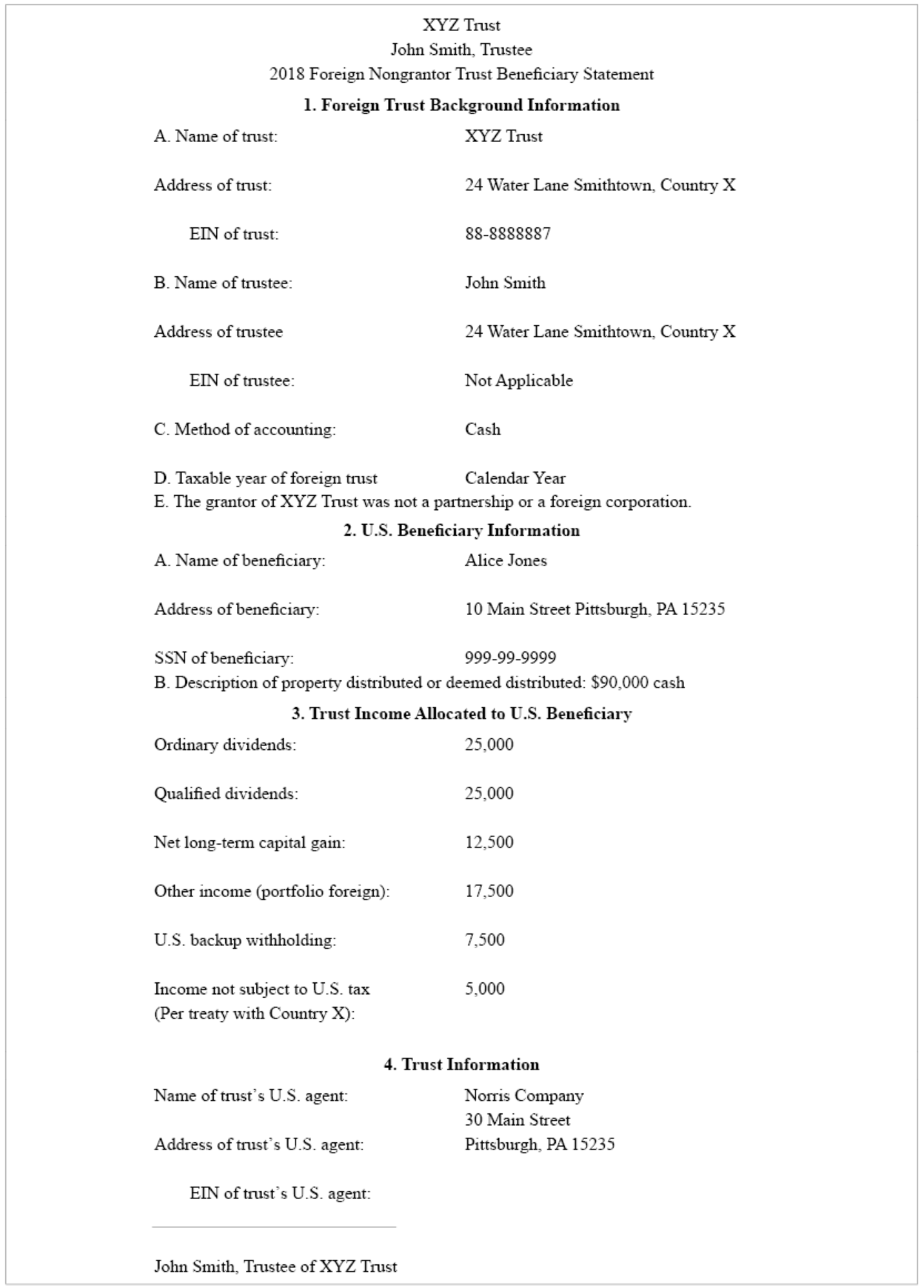

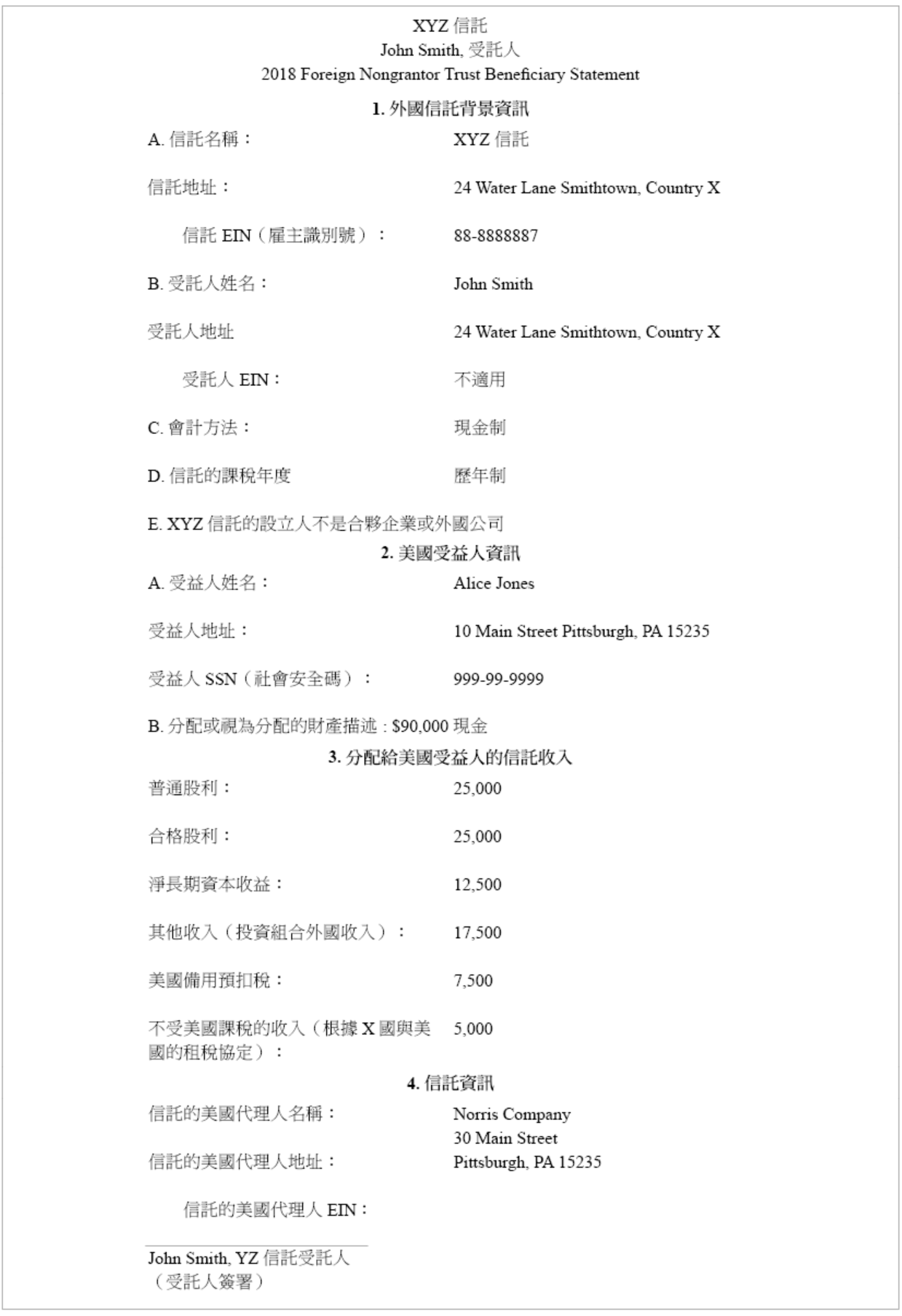

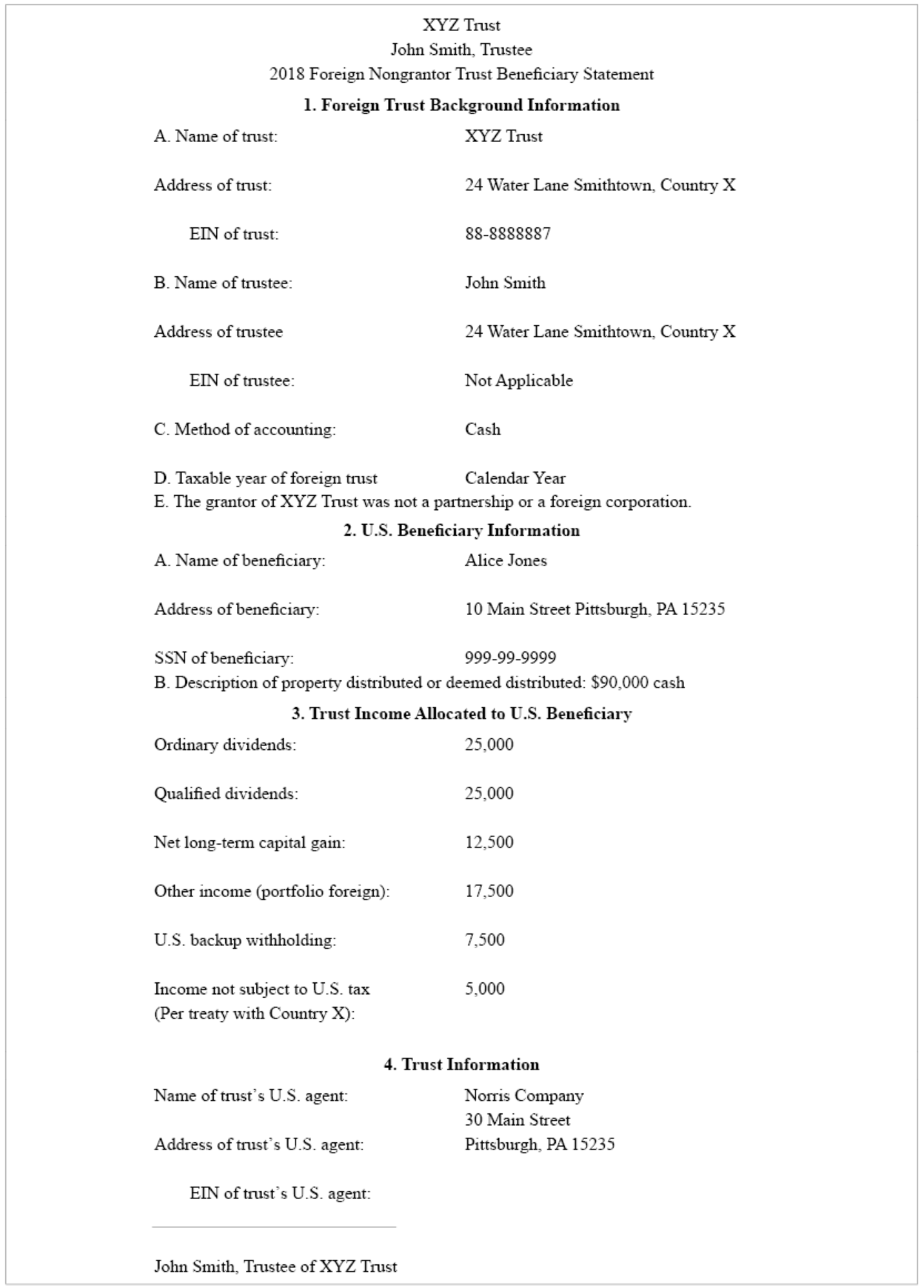

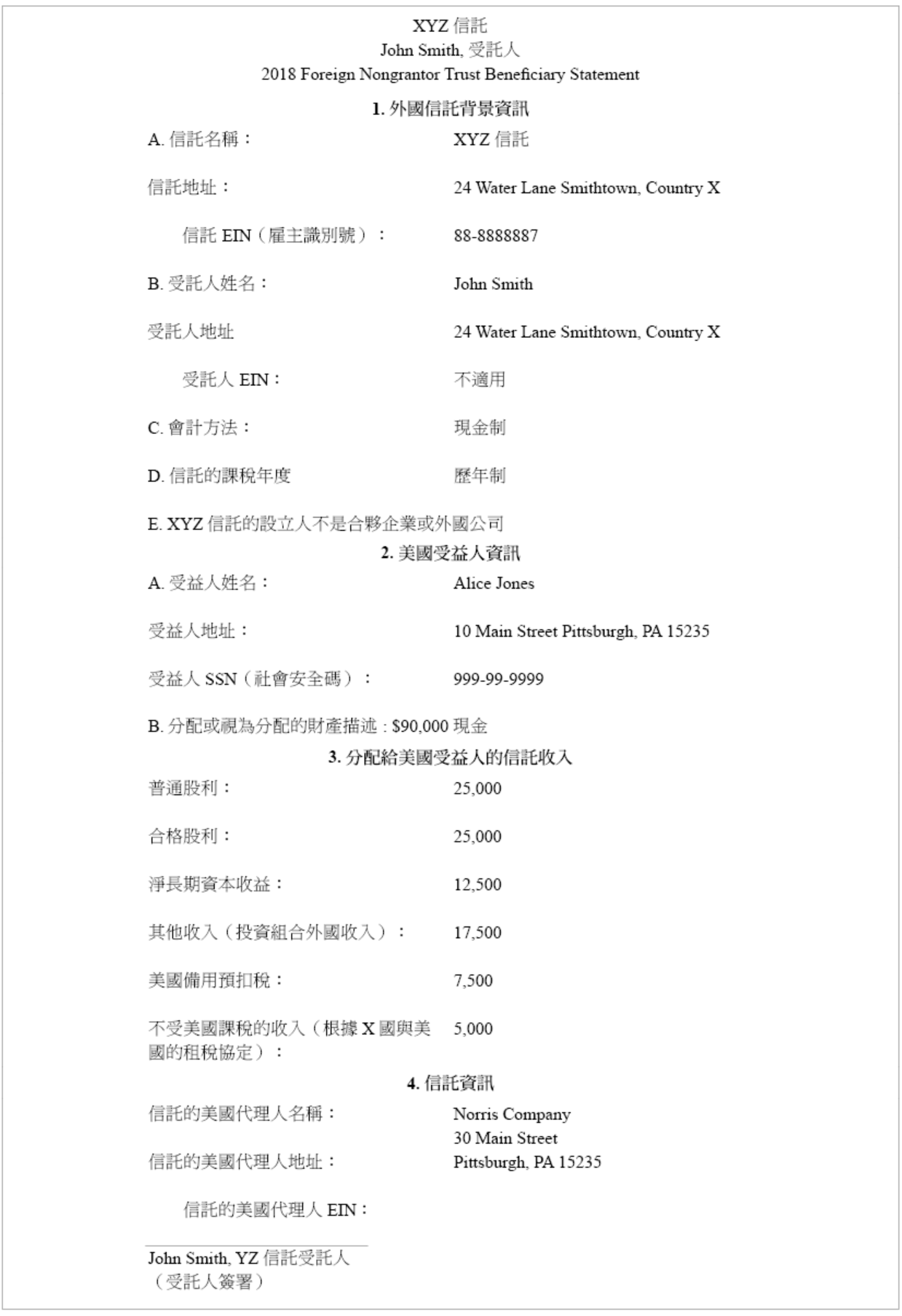

4.境外非授予人信託受益人聲明(Foreign Nongrantor Trust Beneficiary Statement)

5.境外信託之設立人/保護人授權KEDP全權處理轉注

6.確認移轉方式:(1)轉注(Decanting)(2)遷移(Migration)

2024年1月: 客戶決定將美國境外信託變更為美國境內信託

2024年2月: 境外信託之設立人/保護人簽署授權書(Power of Attorney )

2024年3月: 向新美國受託公司 提供完整的信託文件

第三階段:啟動轉注後的相關工作

在啟動轉注的動作確認後,有幾點需要注意:

注意事項1:釐清客戶資產持有情況

若原信託的資產是由信託名下的控股公司持有,而這些控股公司可能在香港或新加坡開立帳戶購買金融資產,此時需要告知客戶預訂轉注的時間點,建議在轉注前將出售這些金融資產。

2024年4月: 確認新美國信託架構

2024年5月: KEDP複委任美國律師撰寫美國信託合約

注意事項2:美國律師撰寫新信託合約及初步確認新信託公司

美國律師會依照原信託合約條文,考慮受益人是否會有稅務上的風險。為避免引發贈與稅,基本上新的美國信託合約和原有信託合約內容差不多,新的受益人仍是原有的受益人。新合約上需明確列出新信託公司,因此需同步確認與溝通新信託公司是否接管原信託的資產與條款。

2024年6~10月: 通知原受託公司及新受託公司,準備轉注程序

1.準備原受託公司所需資料

2.準備新受託公司所需資料

(1)新美國信託架構

- 設立人

- 受益人

- 受託公司

- 保護人

(2)提供原美國境外信託文件

(3)告知新美國信託架構

注意事項3:由客戶授權KEDP或律師通知原受託公司,並提供轉注理由書

由客戶授權或KEDP再授權律師去通知原受託公司,客戶轉注的意圖。這裡要看合約規範,通常是保護人發動,通知原受託公司基於某些理由要做此轉注行為。在溝通過程結束前,原受託公司需要一份理由書(Rationale Letter),此由客戶或是其委託對象出具,說明為何要轉注原有信託,並請他們發動轉注的動作。

為何要將境外信託移轉為美國信託?主要考量在於「避免產生不利的稅負效果」,也能簡化稅務申報流程及作業。具體的案例顯示,境外信託分配給美國受益人時,每年需填報3520表的第三部分,其中的申報和計算相當繁複;如果是美國信託分配給美國受益人時,可免除這項繁複的申報工作,減少行政負擔與潛在稅益風險。

理由書基本上需由請求轉注的人來出示,最後由美國律師簽署,以確保合規性與法律依據。理由書的內容需以法律用語來撰寫,例如新受託公司如何符合資質、新受託公司所在的法律管轄區等,所以多數由擬訂新信託合約的律師來寫。

在信託轉注前,原受託公司需對新受託公司進行「盡職調查」(Due Diligence, DD)。原因是原受託公司要先針對新受託公司進行盡責調查,確認新受託公司符合資質,才願意進行信託的轉移。意即一個願意拋出、一個願意接收,在拋接的過程中,原信託公司需清楚知道未來是由誰來承接。許多人誤以為「只要有親屬在美國,就可以隨意找美國人設立信託」,但事實上,原受託公司會嚴格審查新受託公司的背景,為的是保護自身、控制風險。

另外,待新信託合約完成簽署,KEDP會負責準備並提供原受託公司以下新信託的背景資訊:

1.新受託公司資訊(公司全名、地址)

2.新信託成立日期

3.新信託的稅務號碼(Tax ID)

原受託公司通常會要求提供以下文件(但不限於):

1.新信託背景資訊(New Trust Information);

2.新受託公司背景資訊(New Trustee Information);

3.新受託公司的控制人資訊(New Trustee Controlling Persons);

4.新信託合約(New Trust Deed);

5.轉注理由書(Rationale Letter);

6.資產移轉合約及免責賠償合約(Deed of Appointment and Indemnity);

7.新信託所在地當地律師出具之法律意見書(Legal Validity Opinion);

8.新信託公司書面聲明:確認原信託當年度的稅務申報責任,並承諾資產移轉後,新受託公司將於次年度負責申報處理。

注意事項4:與新信託公司溝通

在信託轉注過程中,新信託公司提供的文件需經過多次溝通與法律審核,因此必須由熟悉此兩地法律的律師及專業團隊協助處理,確保符合合規要求。

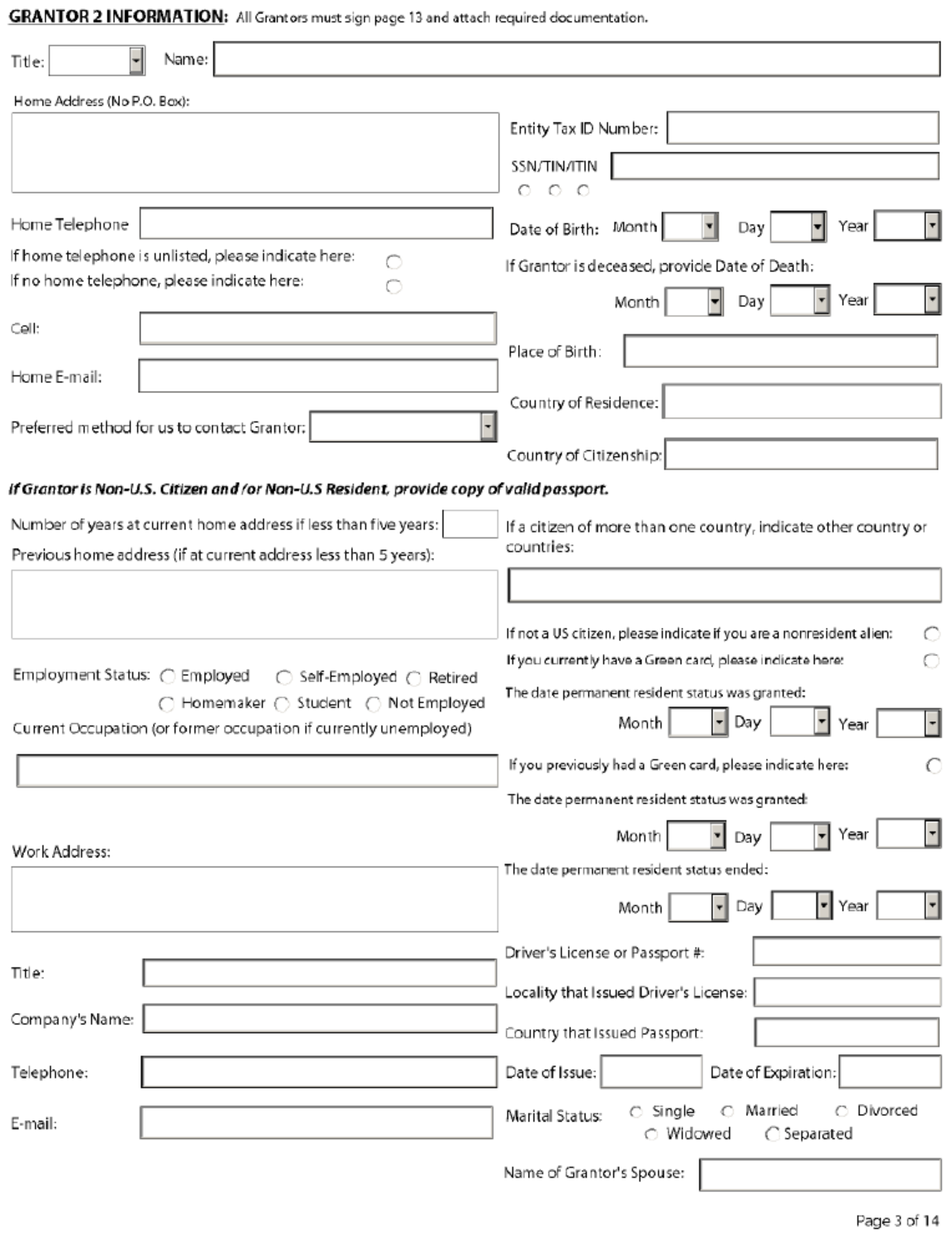

在新信託公司提供正式文件前,客戶需要準備及簽署以下文件:

1. 原信託合約

2. 新信託設立相關資料,包含原信託設立人背景資料及財富累積和資金來源

3. 免責及賠償協議,由受益人簽署,以釐清新受託公司責任範圍

4. 外國非授予人信託之受益人聲明,由原受託公司提供給新受託公司,確保稅務透明

要注意的是,簽署免責及賠償協議前,須評估是否對受益人產生潛在稅務風險,建議由專業稅務律師進行審查。

注意事項5:新舊受託公司審核新信託合約

新信託合約擬定好後會由三方審核:客戶、原受託公司以及新受託公司。通常會先給新受託公司審閱,確認是否接受合約條款。此時,對原受託公司來說,核心的審核內容會是:新舊合約條款差異、受益人利益是否均等,以及原受託公司未來是否有稅負責任。

原信託公司同時會擔心未來信託轉換後,自身權益是否會受到損害,因此原受託公司和新受託公司彼此間會簽訂「重整信託與賠償契約(Deed of Resettlement and Indemnity)」,由新受託公司、原受託公司及新保護人三方共同簽署,確保原受託公司未來免責。

特別注意的是,「重整信託與賠償契約」和信託合約互有關聯,新舊受託公司雙方的爭執也源自於此。原受託公司希望將信託乾淨的移交出去,日後不再承擔任何責任與風險,未來若遇到賠償問題則由新受託公司來承擔。反觀新的受託公司,他們也擔心未來潛在的訴訟風險,倘若未來遇到潛在風險,他們能夠追索責任範圍與期間為何。上述溝通過程牽涉到原受託公司、新受託公司、信託律師,以及KEDP四方,因此耗時耗力。

此外,免責協議(Release Agreement)是由受益人及新受託公司雙方簽訂,確立彼此的權利和義務,最終目的是規範未來責任歸屬,確保信託轉注後的法律風險。對原受託公司來說,他們希望能夠透過免責協議,由新受託公司承諾承擔未來可能的賠償風險、不會向原受託公司追索責任、新受託公司提供保證,未來原受託公司不會負擔任何賠償責任等。另一方面,新受託公司需要找一位擔保人來保證未來若發生賠償問題,由誰來承擔。至此,形成了一個三角關係:原受託人希望完全免責、新受託人需要確保自己的風險可控、擔保人可能需要負擔額外責任。

在此需注意的是,上述文件該如何撰寫,以防未來受益人引發贈與稅或是所得稅的問題。這些細節都涉及複雜的法律與稅務規劃,建議由專業信託律師處理。

注意事項6:新舊受託公司及客戶簽署新信託合約及相關文件

2024年11月: 受益人簽署免責協議

2024年11月: 新受託公司簽署美國信託合約

2024年11月: 三方簽署重整信託與賠償契約之補充條款(Deed of Resettlement and Indemnity Supplemental to XX Trust)

第四階段:簽訂新信託合約後的相關工作

待新舊信託公司和設立人溝通並取得共識且簽完上述文件後,信託合約就可以簽定,接著進行以下工作:

1.申請信託的EIN:EIN是美國國稅局分配給企業或信託的稅號,有了EIN才能設立信託下的LLC。而此LLC在設立時就需要所謂的「股東」(出資者即此信託),在申請LLC的EIN時須載明股東,因此是一環扣一環。

2.設立信託下的LLC(為了接受將來境外信託移過來的資產):信託公司通常不直接持有資產,而是透過LLC來管理,因此通常建議設立指示型信託(Directed Trust),在信託下設立一個LLC,由LLC去接收國外資產。

3.為LLC開戶:開戶所需文件包括LLC的EIN、LLC董事的ID、LLC的營運協議。所謂的營運協議(Operating Agreement)相當於公司章程,確保LLC營運規範清晰。營運協議的最後一頁需由股東簽名,此處就由信託的受託公司來代表信託簽名。

以下時序用來說明簽訂新信託合約後的相關工作:

2024年10~12月: 客戶處分金融資產

1.計算PFIC;或

2.計算回溯稅

2024年11月: 設立LLC

1. LLC架構:(1) 股東;(b) 經理人

2.取得LLC之EIN

2024年12月: LLC開立美國銀行帳戶

1.組織章程

2.營運協議

3.信託證書

4. LLC之EIN

5. LLC之股東訊息

6. LLC之經理人之個人訊息

2024年12月: 將原境外信託資金匯入新美國信託下之LLC帳戶

1.原保護人下指令清算境外公司

2.境外公司將境外帳戶的錢匯至原境外信託公司之保管帳戶

3.原境外信託公司之保管帳戶匯款至新美國信託公司之保管帳戶

4.投資顧問出具指示書給新美國信託公司,將資金轉入LLC帳戶

2024年12月: 原境外信託公司出具境外非授予人信託受益人聲明給新美國信託公司

2025年1~2月: 新美國信託之分配委員決議是否分配上年度利益

2025年4月: 所得稅申報

1. 決議分配:由受益人繳納2024年所得稅

2. 決議不分配:由受託公司繳納信託之UNI稅金

境外信託的遷移(Migration)可以被定義為一個建立在美國境外的司法管轄區域,但最終被管理在美國某州信託法中的信託。除了遷移後所更改的條款內容外(如管轄法規),一個遷移的信託會保留原始的協定內容。然而,信託條款內容在轉移至美國信託後,仍可以被適度的修正。例如,在德拉瓦州,得透過非司法和解協議(Nonjudicial Settlement Agreement)或當事人的同意(Consent of the Parties)來修正信託條款。

而信託轉注(Decanting)係指將信託資產從一個信託轉移到另一個信託。信託的轉注有兩種方法,一種是建立一個全新的信託,並制定新的條款,然後將原有信託的資產分配到新的信託中;另一種方法是,將舊信託的資產分配到已經存在的信託以利於受益人。若原始信託特別賦予受託人為一個或多個受益人的利益,將資產分配或指定給另一信託的權力,則可以進行此類轉注;或因為原始管轄區允許信託的轉注行為。這些法規基本上是針對受託人以受益人的利益,而進行分配的普通法權利,其理由是,如果受託人有賦予指定信託財產的權利,那麼受託人為受益人建立第二個信託是合理的。

轉注乃提供了一個方式可用來更新信託條款、更正原先信託條文起草錯誤,或調整以適應目前的信託行政或管理需要、或適應受益人的相關需求;依(原來)信託條文可由保護人指示將原信託資產轉注到一個或多個新信託,各信託合約條款可不相同,且新信託之受益人可以減少不能增加。

轉注通常通過受託人的行動來實現。因為新的信託可以有不同的條款,所以轉注是一種經由設立第二個信託來改變原有信託已與現況不合適條款的方法。然而,將信託資產從原有信託移入到新信託可能會對信託及其受益人產生稅務風險,故在轉注的過程中需要注意每一步的細節。

(一)美國境內信託轉注的原因及注意事項

為符合更新且更現代化的信託法規定,朝代信託可能會運用轉注來達到下列目標:

1.適應信託法變更:若州信託法律發生變更,允許分配委員根據酌情分配權指派信託財產,則「轉注」可用來明確界定分配委員在信託中指派財產的權限。

2.提升信託行政與管理效率:透過合併多個信託以簡化管理、降低成本,提高運作效能。

3.靈活受託人職能與繼任安排:允許解任受託人將特定決策權委派給共同受託人,或根據特定目的或期間任命繼任受託人或共同受託人。例如,新的信託條約可明確指派信託投資指示顧問負責投資決定,避免由較無經驗的受託人做出投資決定。

4.確保信託法律管轄權的統一性:當受託人與受益人居住在不同州時,需確保信託管理、執行及義務是按一致的法律要求。

5.修正信託文件錯誤:若信託條款存在未發現的撰寫錯誤,在信託轉變成不可撤銷之前提下,透過轉注可更正行政、實質或分配上的錯誤,以更準確的反映設立人的原始意圖。

當朝代信託相關受益人情況發生變更時,轉注可發揮下列功能:

1.確保受益人權益與保障:當朝代信託轉變成為不可撤銷信託後,受益人可能面臨債權人求償、婚姻變故、財富分配不均,或收益人為身心障礙人士等情況。透過轉注,資產可轉移至補充需求信託合約中,確保身心障礙的受益人仍具備獲得公共援助的資格。

2.調整信託分配條款:轉注可修改信託的分配機制,例如原信託規定主要受益人在達到特定年紀後終止分配,而轉注至新信託則可使資產持續分配,確保受益人的長期保障。

3.受益人的需求和情況可能會持續變化,因此可能導致當下的處理或繼任受託人的相關問題;轉注信託可用於含括規範共同受託人的人數或票數的條文、利益相關或利益不相關受益人之行政權的區別,或繼任受託人的命令或繼任。

4.合併信託以提高管理效率:轉注可將多個信託合併,簡化行政管理、降低管理成本,並集中投資以提升運作效能。

5.分割或獨立信託資產:透過轉注,信託可依需求將部分資產分割至獨立信託,使部分或全體受益人獲得更適合的財務安排。

6.變更信託管轄權與所在地:若原不可撤銷信託的條款規定特地的管轄法律或所在地,轉注可用來修改信託條款,以因應法律環境、信託管理地點或主要受益人的居住地變更,確保信託運作符合最佳法律與稅務規劃。

為了配合聯邦或州稅的修改,實現更佳的節稅效果,轉注信託可以發揮以下作用:

1.優化隔代贈與計畫(適用於美國設立人之情況):轉注可最大化受益人的隔代贈與稅(GST)豁免額度。例如,若原信託規定主要受益人在達到特定年齡後終止分配,或主要受益人擁有一般任命權,則可透過轉注將信託財產轉移到另一個信託,以充分利用設立人和受益人可適用的GST豁免額度,減少遺產稅負擔。

2.降低或免除州稅負擔:轉注可減少或免除州層級的稅務影響,例如避開州信託所得稅,或透過不同州的所得稅法規之間的相互影響,達到節稅效果。

3.變更信託的管轄法律:若原信託條款不允許變更信託所在地,但受託人希望將信託遷移至稅務環境更有利的州,則可透過轉注來達成,確保信託適用最優稅務條件。

將資產轉移至可能具備更優惠條件的新信託,不僅能優化信託安排,還能作為修改條款與修正設立錯誤的方式。然而,在進行轉注時,須要特別注意:某些信託合約條款需維持不變或不得降低原受益人的權益,例如受益人身分、反永續條款等;轉注前應確認原受託人是否有擁有轉注權力,避免違反信託條款或法律規定。判斷原受託人是否擁有轉注權力,可從以下三個方面考量:

1.信託合約條款

若信託文件給予受託人轉注權力,則可以依據信託合約條款轉注,若信託文件明文不允許轉注,則受託人不能轉注,若信託文件沒有提及是否給予轉注權力也沒有提及是否允許(silent),則看州法是否允許。

2.州法

若信託文件中沒有提及轉注條約,而州法允許受託人轉注,則可以依據州法轉注,若信託文件不允許轉注,而州法明文允許轉注,則受託人還是不能轉注,若信託文件以及州法都沒有提及是否給予轉注權力也沒有提及是否允許(silent),則看普通法的應用。

3.普通法、法庭認可或庭外協議。

(二)轉注的時機及執行程序

轉注的目的通常是保護人欲修改合約中不適用之條款,或是主要受益人欲放棄受益權改當保護人。前提是當原本受益人不再需要信託分配,且有下一代受益人,可由保護人下指示。

為了讓信託法配合聯邦或州稅修改之規定,而有更好節稅效果,位於美國東岸的紐約州於1992年率先頒布信託轉注的法規,惟在資產保護較佳的內華達州和德拉瓦州,信託轉注和分割常規範隸屬於不同的條文。以德拉瓦州為例,轉注規範於12 DE Code§3528(a):

除非合約條款另有明確規定,否則根據遺囑或不可撤銷生存信託的合約條款,擁有授權的受託人(無論是由該受託人酌情決定,或是在顧問的指示或同意下行事)對於一個或多個行使權力的適當物件,動用信託本金(第一信託)進行分配或為之分配利益,可以通過指定全部或部分本金來行使此有利信託(第二信託)受託人的權力,根據設立動用權的合約以外的其他合約,或根據同一合約條款,但除本(a)款另有規定外5:

行使此權力有利於「僅行使權力的受益人為適當對象」的第二信託6;

5 Unless the terms of the instrument expressly provide otherwise, a trustee who has authority (whether acting at such trustee’s discretion or at the direction or with the consent of an adviser), under the terms of a testamentary instrument or irrevocable inter vivos trust agreement, to invade the principal of a trust (the “first trust”) to make distributions to, or for the benefit of, 1 or more proper objects of the exercise of the power, may instead exercise such authority by appointing all or part of the principal subject to the power in favor of a trustee of a trust (the “second trust”) under an instrument other than that under which the power to invade is created or under the same instrument, provided, however, that, except as otherwise provided in this subsection (a):...

6 The exercise of such authority is in favor of a second trust having only beneficiaries who are proper objects of the exercise of the power.

就任何信託而言,已將其捐款視為符合1986年《國內稅收法》(26 USC§2503(b))(以下簡稱「IRC」)中所述免除贈與稅資格的條件。根據IRC §2503(c),第二信託的契約應規定,按照第一信託的契約條款,受益人的剩餘權益應不遲於「該權益應歸屬並可以分配之日」來進行歸屬和分配7。

為了聯邦稅或州稅目的,行使此項權力不得減少根據IRC§2056或§2523或任何相類似可適用的州法律,已扣除婚姻扣除額的信託受益人的收入或單位信託權益8;

此項權力之行使不適用於「限制信託受益人對信託財產所享撤回權」之規定;而該信託受益人為唯一受託人,並得以受託人自身利益為目的進行信託財產之分配。

若考慮轉注就必須篩選新受託人及新信託所在地,此時需思考新的信託成立地之法律是否優於原信託地之法律?同時通知原受託人和新受託人準備轉注程序。以下將說明進行轉注的步驟:

步驟一:將信託從最初的管轄州移至內華達州等具有友善轉注法規的州;除內華達州外,南達科他州、德拉瓦州和阿拉斯加州等具有彈性的轉注法規,也都有利於信託轉注。內華達州相當適合轉注信託,因為該州法規允許較大範圍的修改,過程也更加彈性。舉例來說,與其他州不同的是,內華達州不要求受託人通知受益人信託要進行轉注,因此對受託人和受益人來說有更具隱私。受託人將有權根據信託本身、普通法判例或州法規中的規定,來轉注當今大多數的信託。

步驟二:一旦信託移入內華達州或具有友善轉注法規的其他州,律師將把現有信託中的資產轉注為具有新合約條款的信託。信託可轉注到新的信託或現有的不可撤銷的信託中。

步驟三:轉注信託要適用內華達州的管轄,至少一名受託人必須符合下列情形之一:

1.居住在內華達州的自然人。

2.內華達州的信託公司,例如內華達州的Prestige Trust Company或First American Trust Company。

3.擁有信託執照的內華達州銀行。

不居住於內華達州的客戶可以透過其律師在內華達州增設受託人或共同受託人,以充分利用內華達州對信託的友善管轄權,從而提升信託的靈活性與法律優勢。

為了避免偽信託之法律問題,建議客戶將資金從公司銀行帳戶打進原信託的託管帳戶再轉入新信託中的託管帳戶,再由新信託將資金打進新信託底下公司之銀行帳戶。

準備原受託人所需資料:

1.提供新信託背景資訊

(1)新受託人以及新信託的全名與地址

(2)新信託的成立日期

(3)新信託的稅務識別號碼(EIN)

2.提供新受託人背景資訊

(1)新受託人的名字

(2)法人註冊證書

(3)法人章程

(4)登記地址

(5)營業地址(若不同於登記地址)

3.提供新受託人的控制人

(1)現任董事名單

(2)兩位指示移轉資產到新信託的董事的識別文件和地址憑據(三個月內)。

例如:付款明細

(3)若指示移轉非以上提供之董事,則須提供以下文件:

新受託人的授權簽署人名單

新受託人通過授權簽署人名單的會議紀錄

4.提供新信託合約

(1)通知新信託所在地律師草擬新信託文件

(2)新信託合約或當地法律需授予新受託人足夠權力來免責與賠償原受託人。

5.提供理由書(Rationale Letter)給原受託人:確認設立新信託和移轉資產的理由。需闡述該移轉是出於對受益人最佳利益以及對其不會產生不利的稅務影響。

6.新受託人提供簽署之資產移轉合約及免責賠償合約(Deed of Appointment and Indemnity)

7.提供新信託所在地之當地律師出具法律意見書(Legal Validity Opinion):確認在當地法律下新信託的合法性及新受託人擔任受託人的能力。

8.提供書面聲明:新受託人確認原信託當年度的稅負在資產移轉至新信託後,由新受託人於下一年負責申報處理。

準備新受託人所需資料:

1.提供原信託合約

2.提供新信託設立相關資料,如原信託設立人背景資料以及財富累積和資金來源。

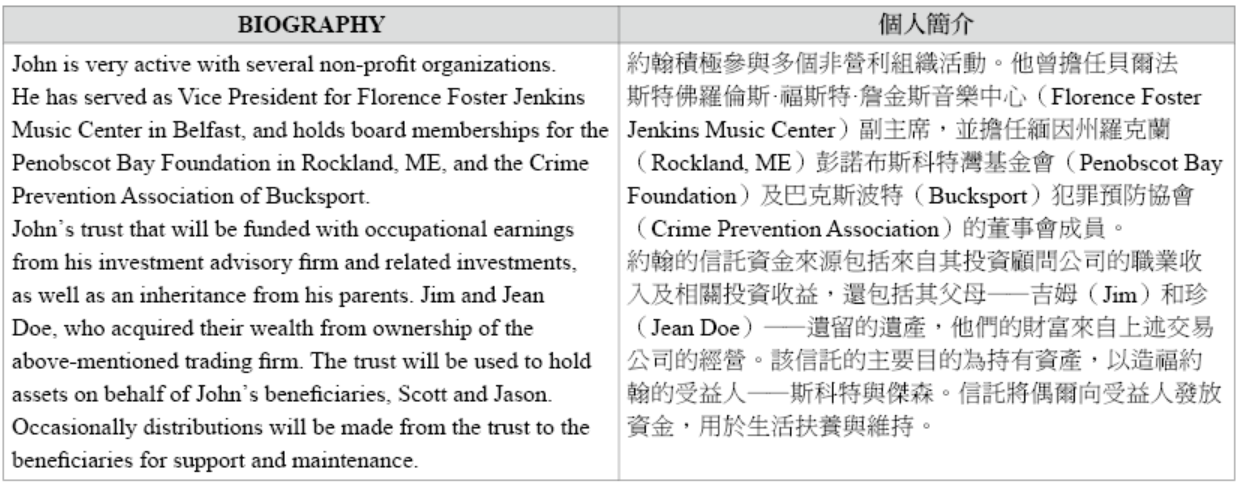

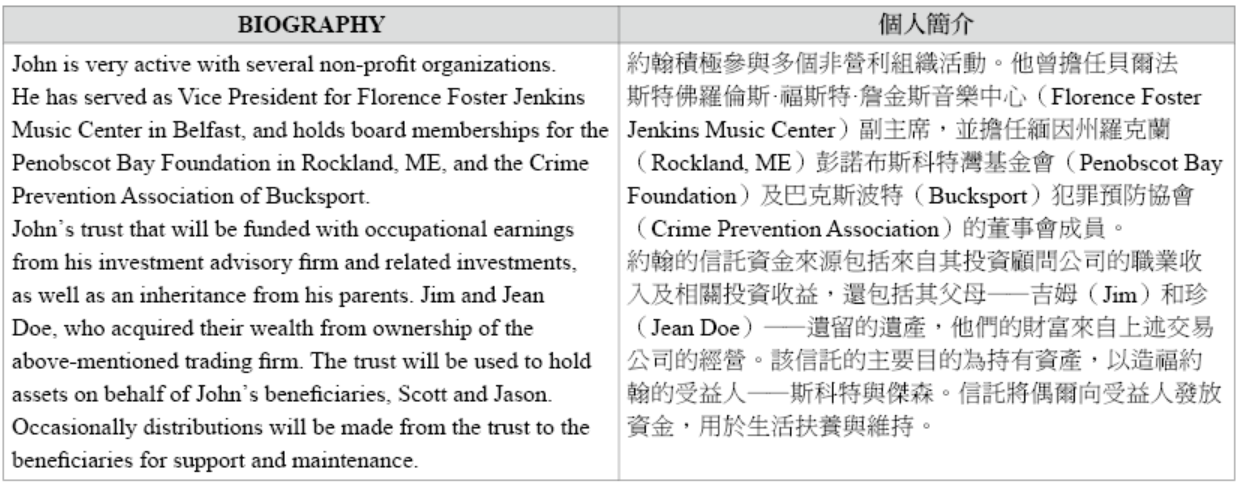

以下為「個人簡介」的撰寫內容及範本:

3.若新受託人要求受益人簽署免責及賠償協議(Release and Indemnity Agreement),需注意簽署此協議是否給受益人帶來稅務風險。

4.原受託人需提供給新受託人當年度之境外非授予人信託受益人聲明(Foreign Nongrantor Trust Beneficiary Statement):

(1)境外信託背景資訊

(2)美國受益人資訊

(3)分配給美國受益人的信託收入

(4)境外信託之美國代理人資訊

(5)境外原信託移轉至美國新信託的收益種類及金額

而信託轉注(Decanting)係指將信託資產從一個信託轉移到另一個信託。信託的轉注有兩種方法,一種是建立一個全新的信託,並制定新的條款,然後將原有信託的資產分配到新的信託中;另一種方法是,將舊信託的資產分配到已經存在的信託以利於受益人。若原始信託特別賦予受託人為一個或多個受益人的利益,將資產分配或指定給另一信託的權力,則可以進行此類轉注;或因為原始管轄區允許信託的轉注行為。這些法規基本上是針對受託人以受益人的利益,而進行分配的普通法權利,其理由是,如果受託人有賦予指定信託財產的權利,那麼受託人為受益人建立第二個信託是合理的。

轉注乃提供了一個方式可用來更新信託條款、更正原先信託條文起草錯誤,或調整以適應目前的信託行政或管理需要、或適應受益人的相關需求;依(原來)信託條文可由保護人指示將原信託資產轉注到一個或多個新信託,各信託合約條款可不相同,且新信託之受益人可以減少不能增加。

轉注通常通過受託人的行動來實現。因為新的信託可以有不同的條款,所以轉注是一種經由設立第二個信託來改變原有信託已與現況不合適條款的方法。然而,將信託資產從原有信託移入到新信託可能會對信託及其受益人產生稅務風險,故在轉注的過程中需要注意每一步的細節。

(一)美國境內信託轉注的原因及注意事項

為符合更新且更現代化的信託法規定,朝代信託可能會運用轉注來達到下列目標:

1.適應信託法變更:若州信託法律發生變更,允許分配委員根據酌情分配權指派信託財產,則「轉注」可用來明確界定分配委員在信託中指派財產的權限。

2.提升信託行政與管理效率:透過合併多個信託以簡化管理、降低成本,提高運作效能。

3.靈活受託人職能與繼任安排:允許解任受託人將特定決策權委派給共同受託人,或根據特定目的或期間任命繼任受託人或共同受託人。例如,新的信託條約可明確指派信託投資指示顧問負責投資決定,避免由較無經驗的受託人做出投資決定。

4.確保信託法律管轄權的統一性:當受託人與受益人居住在不同州時,需確保信託管理、執行及義務是按一致的法律要求。

5.修正信託文件錯誤:若信託條款存在未發現的撰寫錯誤,在信託轉變成不可撤銷之前提下,透過轉注可更正行政、實質或分配上的錯誤,以更準確的反映設立人的原始意圖。

當朝代信託相關受益人情況發生變更時,轉注可發揮下列功能:

1.確保受益人權益與保障:當朝代信託轉變成為不可撤銷信託後,受益人可能面臨債權人求償、婚姻變故、財富分配不均,或收益人為身心障礙人士等情況。透過轉注,資產可轉移至補充需求信託合約中,確保身心障礙的受益人仍具備獲得公共援助的資格。

2.調整信託分配條款:轉注可修改信託的分配機制,例如原信託規定主要受益人在達到特定年紀後終止分配,而轉注至新信託則可使資產持續分配,確保受益人的長期保障。

3.受益人的需求和情況可能會持續變化,因此可能導致當下的處理或繼任受託人的相關問題;轉注信託可用於含括規範共同受託人的人數或票數的條文、利益相關或利益不相關受益人之行政權的區別,或繼任受託人的命令或繼任。

4.合併信託以提高管理效率:轉注可將多個信託合併,簡化行政管理、降低管理成本,並集中投資以提升運作效能。

5.分割或獨立信託資產:透過轉注,信託可依需求將部分資產分割至獨立信託,使部分或全體受益人獲得更適合的財務安排。

6.變更信託管轄權與所在地:若原不可撤銷信託的條款規定特地的管轄法律或所在地,轉注可用來修改信託條款,以因應法律環境、信託管理地點或主要受益人的居住地變更,確保信託運作符合最佳法律與稅務規劃。

為了配合聯邦或州稅的修改,實現更佳的節稅效果,轉注信託可以發揮以下作用:

1.優化隔代贈與計畫(適用於美國設立人之情況):轉注可最大化受益人的隔代贈與稅(GST)豁免額度。例如,若原信託規定主要受益人在達到特定年齡後終止分配,或主要受益人擁有一般任命權,則可透過轉注將信託財產轉移到另一個信託,以充分利用設立人和受益人可適用的GST豁免額度,減少遺產稅負擔。

2.降低或免除州稅負擔:轉注可減少或免除州層級的稅務影響,例如避開州信託所得稅,或透過不同州的所得稅法規之間的相互影響,達到節稅效果。

3.變更信託的管轄法律:若原信託條款不允許變更信託所在地,但受託人希望將信託遷移至稅務環境更有利的州,則可透過轉注來達成,確保信託適用最優稅務條件。

將資產轉移至可能具備更優惠條件的新信託,不僅能優化信託安排,還能作為修改條款與修正設立錯誤的方式。然而,在進行轉注時,須要特別注意:某些信託合約條款需維持不變或不得降低原受益人的權益,例如受益人身分、反永續條款等;轉注前應確認原受託人是否有擁有轉注權力,避免違反信託條款或法律規定。判斷原受託人是否擁有轉注權力,可從以下三個方面考量:

1.信託合約條款

若信託文件給予受託人轉注權力,則可以依據信託合約條款轉注,若信託文件明文不允許轉注,則受託人不能轉注,若信託文件沒有提及是否給予轉注權力也沒有提及是否允許(silent),則看州法是否允許。

2.州法

若信託文件中沒有提及轉注條約,而州法允許受託人轉注,則可以依據州法轉注,若信託文件不允許轉注,而州法明文允許轉注,則受託人還是不能轉注,若信託文件以及州法都沒有提及是否給予轉注權力也沒有提及是否允許(silent),則看普通法的應用。

3.普通法、法庭認可或庭外協議。

(二)轉注的時機及執行程序

轉注的目的通常是保護人欲修改合約中不適用之條款,或是主要受益人欲放棄受益權改當保護人。前提是當原本受益人不再需要信託分配,且有下一代受益人,可由保護人下指示。

為了讓信託法配合聯邦或州稅修改之規定,而有更好節稅效果,位於美國東岸的紐約州於1992年率先頒布信託轉注的法規,惟在資產保護較佳的內華達州和德拉瓦州,信託轉注和分割常規範隸屬於不同的條文。以德拉瓦州為例,轉注規範於12 DE Code§3528(a):

除非合約條款另有明確規定,否則根據遺囑或不可撤銷生存信託的合約條款,擁有授權的受託人(無論是由該受託人酌情決定,或是在顧問的指示或同意下行事)對於一個或多個行使權力的適當物件,動用信託本金(第一信託)進行分配或為之分配利益,可以通過指定全部或部分本金來行使此有利信託(第二信託)受託人的權力,根據設立動用權的合約以外的其他合約,或根據同一合約條款,但除本(a)款另有規定外5:

行使此權力有利於「僅行使權力的受益人為適當對象」的第二信託6;

5 Unless the terms of the instrument expressly provide otherwise, a trustee who has authority (whether acting at such trustee’s discretion or at the direction or with the consent of an adviser), under the terms of a testamentary instrument or irrevocable inter vivos trust agreement, to invade the principal of a trust (the “first trust”) to make distributions to, or for the benefit of, 1 or more proper objects of the exercise of the power, may instead exercise such authority by appointing all or part of the principal subject to the power in favor of a trustee of a trust (the “second trust”) under an instrument other than that under which the power to invade is created or under the same instrument, provided, however, that, except as otherwise provided in this subsection (a):...

6 The exercise of such authority is in favor of a second trust having only beneficiaries who are proper objects of the exercise of the power.

就任何信託而言,已將其捐款視為符合1986年《國內稅收法》(26 USC§2503(b))(以下簡稱「IRC」)中所述免除贈與稅資格的條件。根據IRC §2503(c),第二信託的契約應規定,按照第一信託的契約條款,受益人的剩餘權益應不遲於「該權益應歸屬並可以分配之日」來進行歸屬和分配7。

為了聯邦稅或州稅目的,行使此項權力不得減少根據IRC§2056或§2523或任何相類似可適用的州法律,已扣除婚姻扣除額的信託受益人的收入或單位信託權益8;

此項權力之行使不適用於「限制信託受益人對信託財產所享撤回權」之規定;而該信託受益人為唯一受託人,並得以受託人自身利益為目的進行信託財產之分配。

若考慮轉注就必須篩選新受託人及新信託所在地,此時需思考新的信託成立地之法律是否優於原信託地之法律?同時通知原受託人和新受託人準備轉注程序。以下將說明進行轉注的步驟:

步驟一:將信託從最初的管轄州移至內華達州等具有友善轉注法規的州;除內華達州外,南達科他州、德拉瓦州和阿拉斯加州等具有彈性的轉注法規,也都有利於信託轉注。內華達州相當適合轉注信託,因為該州法規允許較大範圍的修改,過程也更加彈性。舉例來說,與其他州不同的是,內華達州不要求受託人通知受益人信託要進行轉注,因此對受託人和受益人來說有更具隱私。受託人將有權根據信託本身、普通法判例或州法規中的規定,來轉注當今大多數的信託。

步驟二:一旦信託移入內華達州或具有友善轉注法規的其他州,律師將把現有信託中的資產轉注為具有新合約條款的信託。信託可轉注到新的信託或現有的不可撤銷的信託中。

步驟三:轉注信託要適用內華達州的管轄,至少一名受託人必須符合下列情形之一:

1.居住在內華達州的自然人。

2.內華達州的信託公司,例如內華達州的Prestige Trust Company或First American Trust Company。

3.擁有信託執照的內華達州銀行。

不居住於內華達州的客戶可以透過其律師在內華達州增設受託人或共同受託人,以充分利用內華達州對信託的友善管轄權,從而提升信託的靈活性與法律優勢。

為了避免偽信託之法律問題,建議客戶將資金從公司銀行帳戶打進原信託的託管帳戶再轉入新信託中的託管帳戶,再由新信託將資金打進新信託底下公司之銀行帳戶。

準備原受託人所需資料:

1.提供新信託背景資訊

(1)新受託人以及新信託的全名與地址

(2)新信託的成立日期

(3)新信託的稅務識別號碼(EIN)

2.提供新受託人背景資訊

(1)新受託人的名字

(2)法人註冊證書

(3)法人章程

(4)登記地址

(5)營業地址(若不同於登記地址)

3.提供新受託人的控制人

(1)現任董事名單

(2)兩位指示移轉資產到新信託的董事的識別文件和地址憑據(三個月內)。

例如:付款明細

(3)若指示移轉非以上提供之董事,則須提供以下文件:

新受託人的授權簽署人名單

新受託人通過授權簽署人名單的會議紀錄

4.提供新信託合約

(1)通知新信託所在地律師草擬新信託文件

(2)新信託合約或當地法律需授予新受託人足夠權力來免責與賠償原受託人。

5.提供理由書(Rationale Letter)給原受託人:確認設立新信託和移轉資產的理由。需闡述該移轉是出於對受益人最佳利益以及對其不會產生不利的稅務影響。

6.新受託人提供簽署之資產移轉合約及免責賠償合約(Deed of Appointment and Indemnity)

7.提供新信託所在地之當地律師出具法律意見書(Legal Validity Opinion):確認在當地法律下新信託的合法性及新受託人擔任受託人的能力。

8.提供書面聲明:新受託人確認原信託當年度的稅負在資產移轉至新信託後,由新受託人於下一年負責申報處理。

準備新受託人所需資料:

1.提供原信託合約

2.提供新信託設立相關資料,如原信託設立人背景資料以及財富累積和資金來源。

以下為「個人簡介」的撰寫內容及範本:

3.若新受託人要求受益人簽署免責及賠償協議(Release and Indemnity Agreement),需注意簽署此協議是否給受益人帶來稅務風險。

4.原受託人需提供給新受託人當年度之境外非授予人信託受益人聲明(Foreign Nongrantor Trust Beneficiary Statement):

(1)境外信託背景資訊

(2)美國受益人資訊

(3)分配給美國受益人的信託收入

(4)境外信託之美國代理人資訊

(5)境外原信託移轉至美國新信託的收益種類及金額

信託合約在新受託人簽署後,確認:

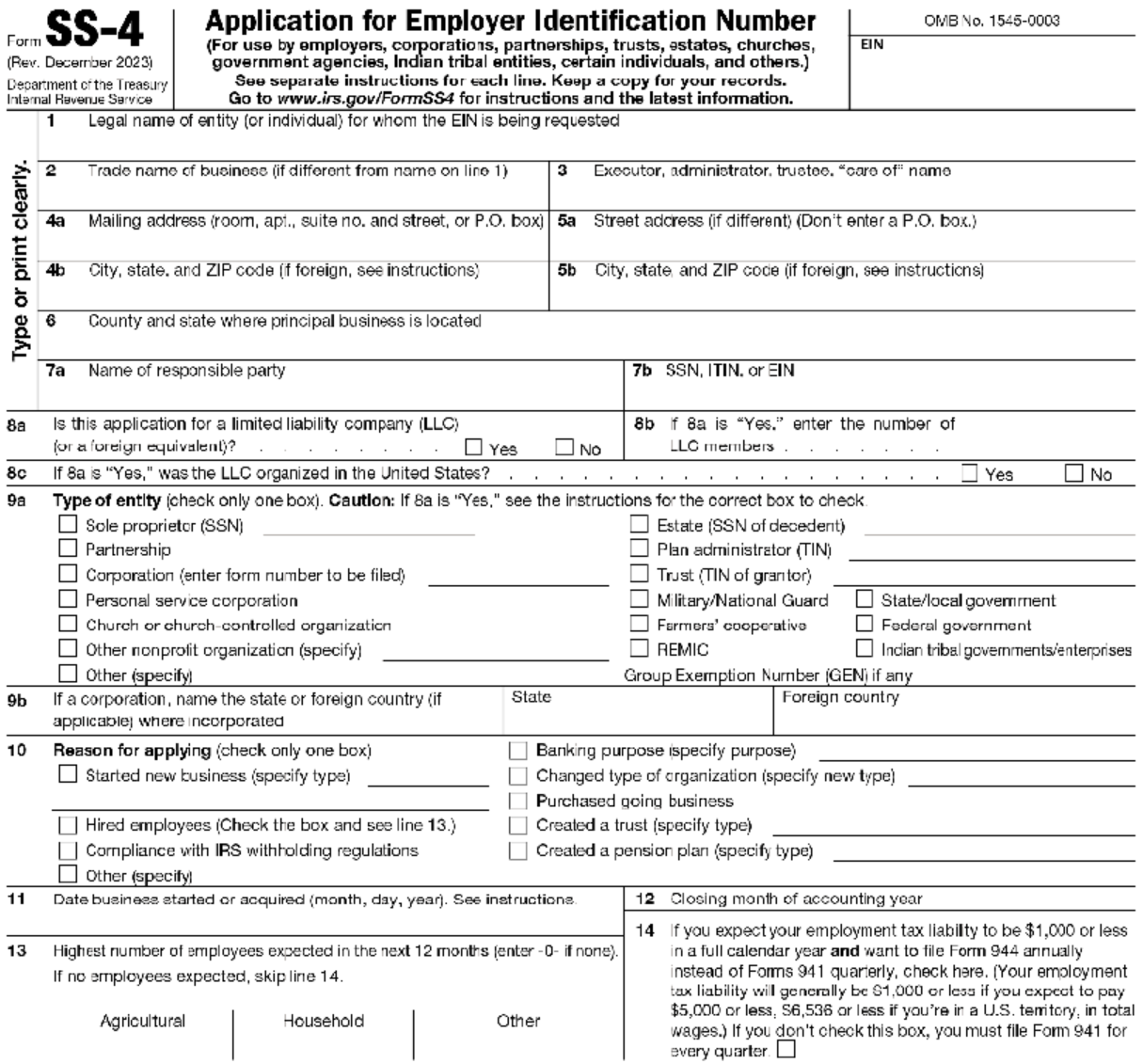

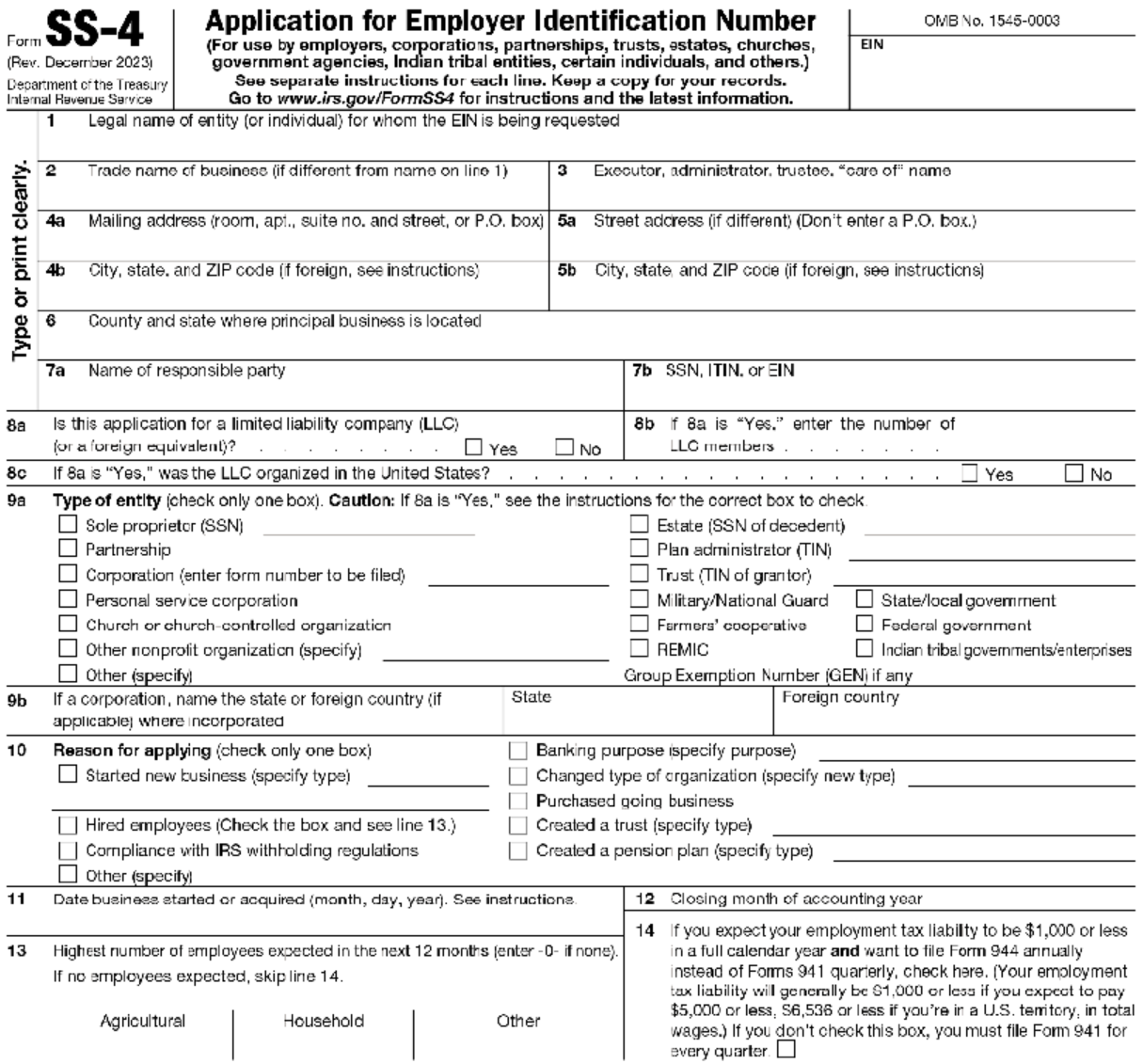

1.申請信託EIN(標準為4個工作日,最長可達2~4週)

因為外國申請人沒有社會安全碼和個人納稅人識別號,需填SS-4表格後傳真給IRS,所以申請時間較長。

2.設立LLC並撰寫LLC之營運章程

3.申請信託下LLC的銀行帳戶

4.因有些受託公司的託管帳戶存放資金有時間限制,所以要管控以上1、2、3三步驟處理的時間。要設LLC之銀行帳戶,資金才能匯入信託底下公司之銀行帳戶。

若原信託為境外信託,需特別留意其年度收益(DNI)是否已全數分配。若轉注資產中包含未分配收益(UNI),則可能產生回溯稅。此外,若希望信託分配計入當年所得,則須確保在會計年度結束後65天內完成分配。

1.申請信託EIN(標準為4個工作日,最長可達2~4週)

因為外國申請人沒有社會安全碼和個人納稅人識別號,需填SS-4表格後傳真給IRS,所以申請時間較長。

2.設立LLC並撰寫LLC之營運章程

3.申請信託下LLC的銀行帳戶

4.因有些受託公司的託管帳戶存放資金有時間限制,所以要管控以上1、2、3三步驟處理的時間。要設LLC之銀行帳戶,資金才能匯入信託底下公司之銀行帳戶。

若原信託為境外信託,需特別留意其年度收益(DNI)是否已全數分配。若轉注資產中包含未分配收益(UNI),則可能產生回溯稅。此外,若希望信託分配計入當年所得,則須確保在會計年度結束後65天內完成分配。

在本章中,我們探討了境外信託因各種因素而轉注至美國信託的原因、實際操作及流程,然而,最終仍需回歸核心問題:為何朝代信託(Dynasty Trust)能夠世代相傳,成為家族財富傳承的關鍵工具?

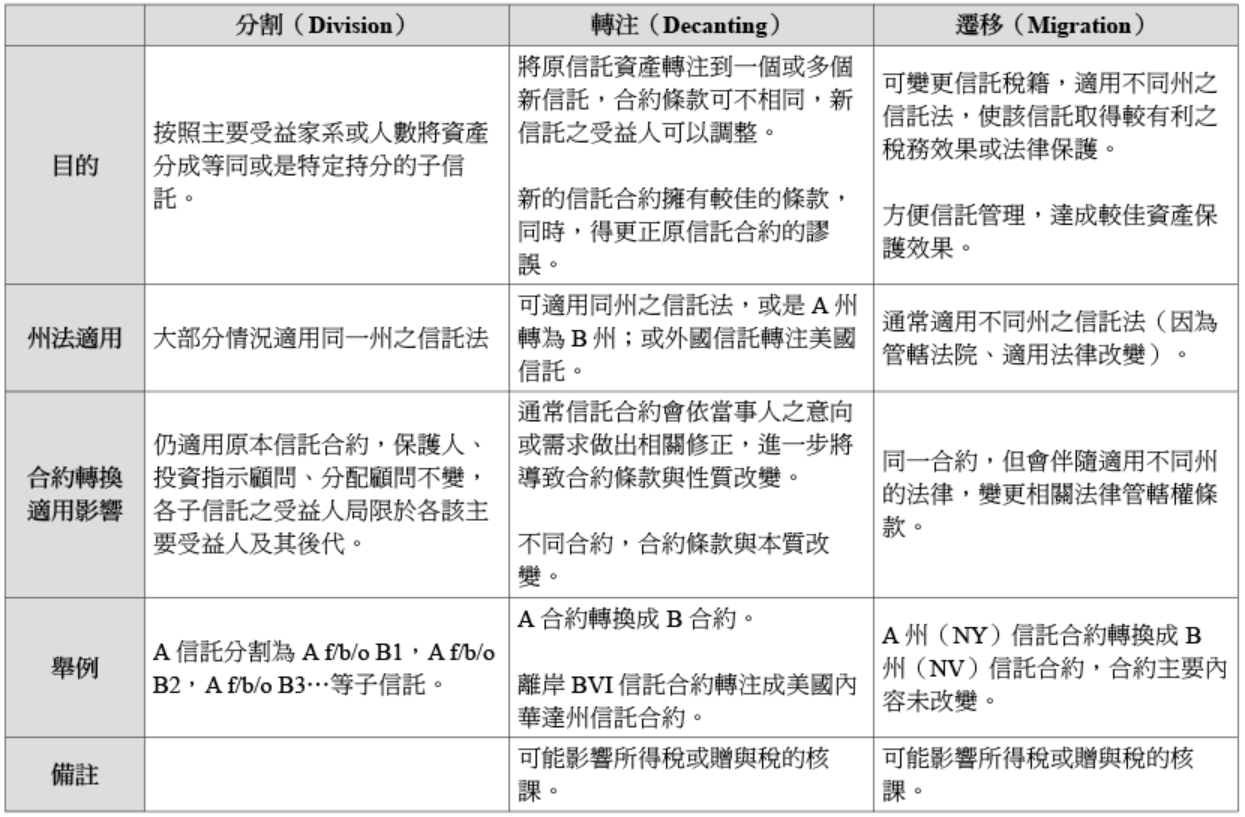

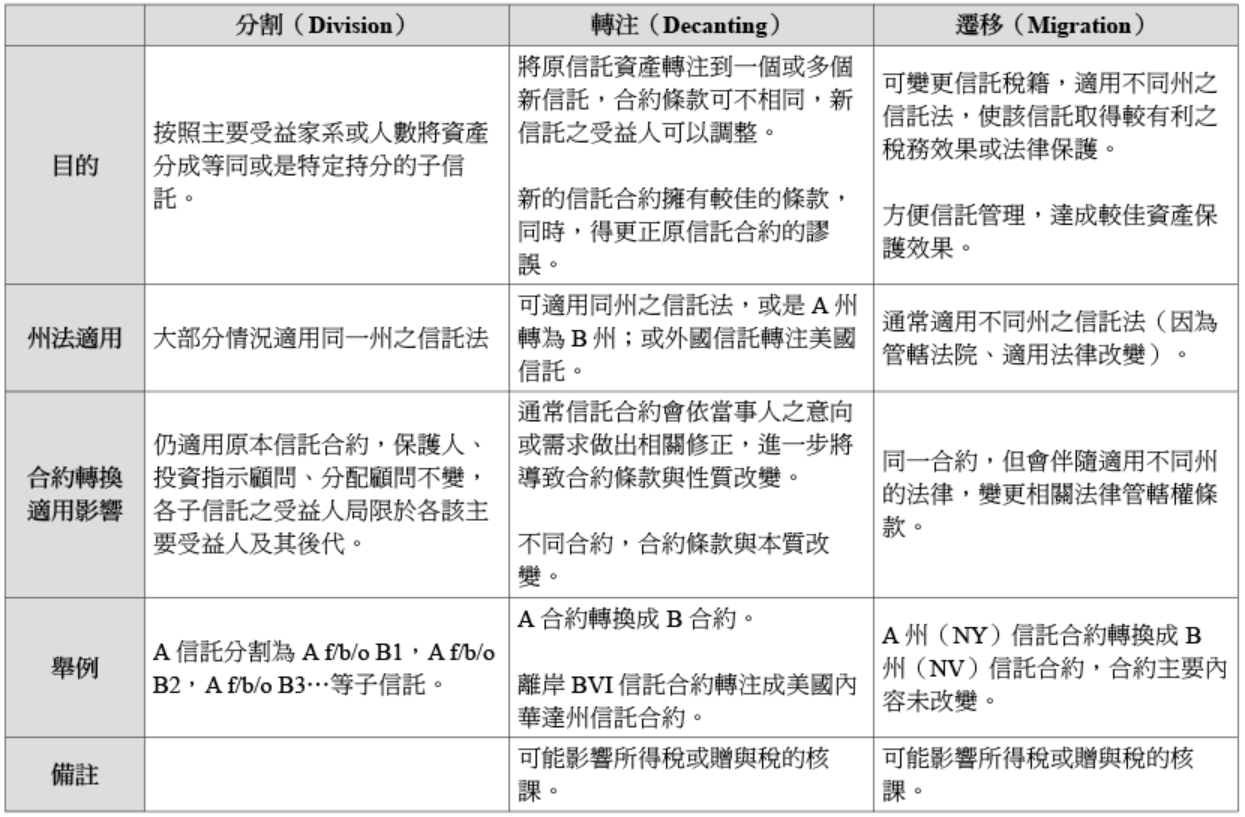

廣義而言,朝代信託是一種家族傳承信託,旨在「降低遺贈稅、資產保護、降低法律風險」來實現財富的長久延續。在美國,內華達州和德拉瓦州的朝代信託有效期限可長達365年,甚至更久。在實際操作上,透過信託的分割、轉注與遷移等策略,可有效延續財富並確保資產安全。以下將透過列表方式,分析這三種方式的差異,使讀者能更清楚美國朝代信託的核心精髓。

廣義而言,朝代信託是一種家族傳承信託,旨在「降低遺贈稅、資產保護、降低法律風險」來實現財富的長久延續。在美國,內華達州和德拉瓦州的朝代信託有效期限可長達365年,甚至更久。在實際操作上,透過信託的分割、轉注與遷移等策略,可有效延續財富並確保資產安全。以下將透過列表方式,分析這三種方式的差異,使讀者能更清楚美國朝代信託的核心精髓。